giúp các nước nắm bắt được những tiêu chuẩn quốc tế mới. Nội dung chính của cuốn sách tập trung vào vấn đề rửa tiền và mối quan hệ giữa rửa tiền và tài trợ khủng bố và đưa ra các biện pháp để chống rửa tiền và chống tài trợ khủng bố. Bên cạnh đó, cuốn sách cũng đã cung cấp những sáng kiến của Ngân hàng Thế Giới và Quỹ Tiền tệ quốc tế về chống rửa tiền và chống tài trợ cho khủng bố, trong đó phải kể đến bốn nhóm giải pháp chính: Nâng cao nhận thức, phát triển phương pháp chung về đánh giá AML/CFT, tăng cường thể lực thể chất, nghiên cứu và phân tích. Ngoài ra, với tư cách là một phần trong nỗ lực chống rửa tiền, các chính phủ đã lập ra các cơ quan để phân tích thông tin do các cơ quan, tổ chức và cá nhân có nhiệm vụ làm báo cáo về rửa tiền trình lên. Những cơ quan này có tên gọi chung là các đơn vị tình báo tài chính (FIU). Những đơn vị này là đầu mối của các chương trình AML quốc gia vì chúng tạo ra việc trao đổi thông tin giữa các tổ chức tài chính và cơ quan thực thi pháp luật. Vì hoạt động rửa tiền được thực hiện trên quy mô toàn cầu cho nên cũng phải chia sẻ thông tin trên cơ sở xuyên biên giới. Vào năm 1995, một số FIU đã bắt đầu cộng tác với nhau và thành lập Nhóm các đơn vị tình báo tài chính Egmont (Nhóm Egmont) (được đặt tên theo địa điểm họp đầu tiên của Nhóm, là cung điện Egmont – Arenberg tại Bỉ). Mục tiêu của nhóm là cung cấp diễn đàn cho các FIU để tăng cường hỗ trợ cho từng chương trình trong các chương trình AML quốc gia của họ và phối hợp sáng kiến AML. Sự hỗ trợ này gồm mở rộng và hệ thống hóa việc trao đổi thông tin tình báo tài chính, tăng cường kỹ năng chuyên môn và năng lực cho đội ngũ cán bộ và thúc đẩy các mối liên lạc tốt hơn giữa các FIU thông qua công nghệ và giúp phát triển các FIU trên toàn thế giới. Nhóm Egmont đã đưa ra một tài liệu tổng hợp được từ 100 trường hợp điển hình về chống rửa tiền của các đơn vị tình báo tài chính thành viên của Nhóm tại đường dẫn: http://www.fincen.gov/fiuinaction.pdf. Tài liệu đã đưa ra các hình thức rửa tiền sau: Rửa tiền thông qua cơ cấu các tổ chức kinh doanh, rửa tiền thông

qua việc sử dụng sai mục đích hoặc lợi dụng các doanh nghiệp hợp pháp, rửa tiền thông qua việc sử dụng giấy tờ nhận dạng giả hoặc người thay thế, rửa tiền thông qua việc lợi dụng các vấn đề liên quan tới thể chế luật pháp quốc tế.

1.2. Cơ sở lý luận

1.2.1. Khái niệm và tác động của rửa tiền

1.2.1.1 Khái niệm rửa tiền

Rửa tiền (tiếng Anh: money laundering) cách nói ẩn dụ là "làm sạch đồng tiền" phù hợp theo luật pháp, là hoạt động giao dịch tài chính đặc biệt để giấu tên, nguồn và nơi đến của đồng tiền, nó là hoạt động chính nền kinh tế ngầm. Nói một cách dễ hiểu, rửa tiền là việc biến đồng tiền phạm pháp thành đồng tiền hợp pháp để sử dụng.

Thuật ngữ “rửa tiền” lần đầu tiên xuất hiện trên báo chí Mỹ vào năm 1973 trong vụ bê bối tài chính Watergate nổi tiếng, nhưng phải đợi 5 năm sau thuật ngữ "rửa tiền" mới chính thức được sử dụng trong một số văn bản pháp lý của tòa án Mỹ. Ngày nay, thuật ngữ này đã trở nên thông dụng bởi tính phổ biến và ảnh hưởng quá lớn của vấn nạn rửa tiền với từng quốc gia và trên toàn cầu.

Trên thế giới hiện nay, có nhiều định nghĩa về rửa tiền với những phạm vi và mức độ khác nhau.

Có thể bạn quan tâm!

-

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 1

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 1 -

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 2

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 2 -

Các Hình Thức, Thủ Đoạn Rửa Tiền Qua Ngân Hàng

Các Hình Thức, Thủ Đoạn Rửa Tiền Qua Ngân Hàng -

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 5

Phòng, chống rửa tiền qua hệ thống ngân hàng tại Việt Nam - 5 -

Phương Pháp Phỏng Vấn Và Thu Thập Dữ Liệu Thứ Cấp

Phương Pháp Phỏng Vấn Và Thu Thập Dữ Liệu Thứ Cấp

Xem toàn bộ 101 trang tài liệu này.

Để chống lại tội phạm ma túy, Công ước của Liên hợp quốc về chống buôn bán bất hợp pháp các chất ma túy và chất hướng thần năm 1988 (hay còn gọi là Công ước Vienna) đã đề nghị các hành vi nhằm hợp thức hóa tài sản có được từ hoạt động vận chuyển, buôn bán trái phép ma túy sẽ bị kết tội.

Không lâu sau đó, đề nghị này đã được chấp nhận trên phạm vi toàn cầu với tội danh là tội rửa tiền, và bao gồm các hành vi sau:

- Chuyển hoán hoặc chuyển nhượng tài sản khi biết tài sản đó có nguồn gốc từ bất kỳ hành vi tội phạm nào, hoặc từ việc tham gia vào hành vi tội

phạm đó nhằm mục đích giấu giếm hoặc che đậy nguồn gốc phi pháp của tài sản, hoặc tiếp tay cho bất kỳ cá nhân nào có dính líu đến việc thực hiện hành vi tội phạm nói trên để tránh cho người đó phải chịu hậu quả pháp lý do hành động của mình.

- Giấu giếm hoặc che đậy bản chất thực, nguồn gốc, địa điểm, việc định đoạt, sự chuyển dịch, các quyền liên quan đến tài sản hoặc quyền sở hữu tài sản khi biết tài sản đó có được từ hành vi tội phạm hoặc từ việc tham gia vào hành vi tội phạm đó.

- Có được, chiếm hữu hoặc sử dụng tài sản khi tại thời điểm tiếp nhận đã biết tài sản đó có được từ hành vi tội phạm hoặc từ việc tham gia vào hành vi tội phạm đó.

Đến năm 1990, Lực lượng đặc nhiệm tài chính về chống rửa tiền (FATF) - một tổ chức được công nhận là tổ chức đặt ra tiêu chuẩn quốc tế và có nhiều nỗ lực về chống rửa tiền - đã đưa ra định nghĩa ngắn gọn coi rửa tiền là “việc xử lý tiền do phạm tội mà có nhằm che đậy nguồn gốc bất hợp pháp của chúng và nhằm hợp pháp hoá những món lợi bất chính từ hành vi phạm tội”.

Ở Việt Nam, Luật phòng, chống rửa tiền số 07/2012/QH13 (2012, trang

2) định nghĩa như sau: “Rửa tiền là hành vi của tổ chức, cá nhân nhằm hợp pháp hóa nguồn gốc của tài sản do phạm tội mà có, bao gồm:

a) Hành vi được quy định trong Bộ luật hình sự;

b) Trợ giúp cho tổ chức, cá nhân có liên quan đến tội phạm nhằm trốn tránh trách nhiệm pháp lý bằng việc hợp pháp hóa nguồn gốc tài sản do phạm tội mà có;

c) Chiếm hữu tài sản nếu tại thời điểm nhận tài sản đã biết rò tài sản đó do phạm tội mà có, nhằm hợp pháp hóa nguồn gốc tài sản”.

Tóm lại, về bản chất, rửa tiền là hành vi cố tình hợp pháp hóa các thu nhập do phạm tội mà có.

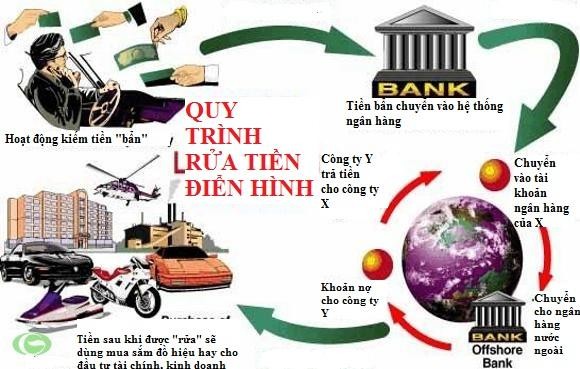

1.2.1.2. Quy trình rửa tiền

Tiền “bẩn” (tiền do phạm tội mà có) thường có nguồn gốc từ buôn lậu (vũ khí và hàng hoá), buôn bán ma tuý, tham nhũng và hối lộ, mại dâm, buôn người, trộm cắp, tham ô, lừa đảo, tống tiền, trốn thuế, tội phạm tài chính, tài trợ khủng bố... Nhưng bất luận tiền “bẩn” có được từ hành vi phạm tội nào, để tiến hành rửa tiền, kẻ rửa tiền thường thực hiện qua các giai đoạn: sắp xếp, phân lớp và hòa nhập trong một quy trình, nhằm biến những đồng tiền có nguồn gốc phi pháp thành những đồng tiền có vẻ ngoài hợp pháp như sau:

Hình 1.1. Quy trình rửa tiền

a) Giai đoạn 1: Sắp xếp (sắp đặt)

Đây là giai đoạn đầu tiên trong quy trình rửa tiền liên quan đến việc bố trí các khoản tiền phi pháp vào trong hệ thống tài chính ngân hàng hoặc các hệ thống khác. Việc này có thể được thực hiện bằng cách gửi tiền vào các tài khoản ngân hàng, mua chứng khoán, bảo hiểm... Ví dụ, để tránh sự chú ý và

nghi ngờ của nhân viên ngân hàng, những lượng tiền mặt lớn có thể được chia thành các khoản tiền nhỏ hơn, ít đáng ngờ hơn và được gửi dần vào các chi nhánh khác nhau của các ngân hàng, định chế tài chính khác nhau. Việc đổi từ đồng tiền này sang đồng tiền khác, hoặc việc đổi tiền từ mệnh giá nhỏ sang mệnh giá lớn cũng có thể được thực hiện trong giai đoạn này. Ngoài ra, các đồng tiền phi pháp có thể được chuyển thành các công cụ tài chính như hối phiếu, séc, lệnh chuyển tiền,... hoặc cũng có thể được trộn lẫn với các khoản tiền hợp pháp đem nộp ngân hàng để đánh lạc hướng hoặc giảm sự chú ý của người khác. Việc sắp xếp cũng có thể được hoàn thành thông qua cách sử dụng tiền mặt để mua chứng khoán hoặc bảo hiểm ...

Trong giai đoạn này, khả năng phát hiện ra các giao dịch liên quan đến rửa tiền là cao nhất. Khi thực hiện hành vi phạm tội, tội phạm thường thích tiền mặt vì tính vô danh, thanh khoản cao. Nhưng khi những đồng tiền được sắp xếp đưa vào các định chế tài chính và phi tài chính, thì theo quy định, các định chế phải thực hiện việc ghi chép, hạch toán kế toán phản ánh các giao dịch phát sinh và lưu giữ hồ sơ tài liệu liên quan đến các giao dịch đó trong một thời gian nhất định. Việc lưu giữ hồ sơ tài liệu đã giúp cho việc dựng lại các giao dịch tài chính để phân tích, phát hiện ra những giao dịch bất thường, không phù hợp với bản chất kinh doanh của khách hàng và giúp các cơ quan điều tra có được chứng cứ để chứng minh chúng có nguồn gốc từ hoạt động bất hợp pháp.

b) Giai đoạn 2: Phân lớp (phân tán)

Đây là giai đoạn thứ hai trong quy trình rửa tiền, sau khi các khoản tiền bất hợp pháp được bố trí đưa vào hệ thống tài chính ngân hàng. Trong giai đoạn này, các khoản tiền, chứng khoán hoặc hợp đồng bảo hiểm tiếp tục được chuyển đổi, hoặc chuyển sang các tổ chức khác, nhằm tiếp tục tách chúng ra khỏi nguồn gốc phạm tội. Chúng cũng có thể được chuyển đi dưới bất kỳ một công cụ có thể chuyển nhượng cho người khác để lấy tiền mặt (như séc, trái

phiếu vô danh, lệnh chuyển tiền…); hoặc cũng có thể được tiếp tục chuyển đến những tài khoản khác nhau ở quốc gia và vùng lãnh thổ khác nhau. Những kẻ rửa tiền cũng có thể che giấu việc này thông qua hình thức thanh toán tiền hàng hoá hoặc dịch vụ, hay là chuyển vốn vào một công ty “bình phong” hoặc công ty “vỏ bọc”. Tiền cũng có thể được chuyển từ định chế tài chính này sang định chế tài chính khác để che giấu nguồn gốc và chủ sở hữu của tiền. Thực chất, đây là quy trình tạo ra một chuỗi các giao dịch nhằm mục đích che đậy nguồn tiền từ các hoạt động phi pháp và làm cho chúng ngày càng xa nguồn gốc ban đầu.

Mục đích của giai đoạn này là tách các khoản tiền có được từ hoạt động

tôi

pham

khỏi nguồn gốc phạm tội của chúng ; hoặc đơn giản chỉ là chuyển

những khoản tiền, tài sản đó càng xa nơi xảy ra tội phạm càng tốt nhằm tránh

bị lực lượng thực thi pháp luật phát hiện và tịch thu bằng cách tao giao dic̣ h tài chính phứ c tap̣ .

c) Giai đoạn 3: Hòa nhập (quy tụ)

ra các lớp

Giai đoạn này là giai đoạn cuối cùng khi kẻ rửa tiền tiến hành hoà nhập những khoản tiền có được từ hoạt động bất hợp pháp vào nền kinh tế. Việc này có thể thực hiện thông qua việc đầu tư, mua bất động sản, chứng khoán, công cụ tài chính khác, hoặc mua hàng hoá xa xỉ để phục vụ cho tiêu dùng cá nhân.

Như vậy, quy trình rửa tiền bắt đầu bằng việc bố trí, sắp xếp tiền “bẩn” vào hệ thống tài chính ngân hàng, sau đó chúng được phân tán thông qua các giao dịch mua bán, chuyển tiền và cuối cùng là hoà nhập vào nền kinh tế, lúc này nó dường như trở thành đồng tiền “sạch” và được bọn tội phạm sử dụng mà không lo bị các cơ quan thực thi pháp luật lần ra dấu vết.

Quy trình rửa tiền về cơ bản có ba giai đoạn nêu trên. Tuy nhiên, không phải vụ việc rửa tiền nào cũng nhất thiết có ba giai đoạn . Ba giai đoạn này có

thể xảy ra như ba giai đoan

riêng rẽ và khác biêt

, nhưng trong nhiều vụ việc

chúng có thể xảy ra đồng thời . Từng giai đoạn được sử dun

g phu ̣thuôc

vào

phương thức, thủ đoạn rửa tiền được kẻ rửa tiền lựa chọn, thực hiện.

1.2.1.3. Tác động của việc rửa tiền đối với nền kinh tế xã hội

Rửa tiền gây ra những hậu quả kinh tế và xã hội nghiêm trọng cho các nước đang phát triển, đặc biệt là những nước có hệ thống tài chính yếu kém, với những tác động chủ yếu sau:

Thứ nhất, làm mất sự kiểm soát các chính sách kinh tế

Tại một số nước mới nổi hay đang trong quá trình chuyển đổi, những khoản tiền bất hợp pháp này làm cho ngân khố của chính phủ nhỏ lại do bị thất thoát từ nguồn thu thuế. Kết quả là Chính phủ rơi vào tình trạng mất kiểm soát các chính sách kinh tế.

Thứ hai, làm suy yếu khu vực kinh tế tư nhân

Tội phạm rửa tiền thường sử dụng những công ty ngụy trang để trộn lẫn những khoản tiền bất hợp pháp với những khoản tiền hợp pháp. Với những khoản tiền bất hợp pháp, công ty ngụy trang có thể đưa ra những sản phẩm với giá thấp hơn giá thành sản xuất. Điều này làm cho những doanh nghiệp hợp pháp rất khó khăn trong việc cạnh tranh với công ty ngụy trang, và có thể dẫn đến phá sản.

Thứ ba, lũng đoạn hệ thống tài chính

Rửa tiền gây nên những hậu quả tai hại cho các định chế tài chính, như phải gánh chịu các rủi ro về uy tín, nghiệp vụ, pháp lý… Do đó, rửa tiền có thể làm suy yếu cả một hệ thống tài chính. Một ngân hàng bị tai tiếng vì liên quan đến hoạt động rửa tiền sẽ bị ảnh hưởng đến uy tín và hình ảnh của ngân hàng, phải gánh chịu những chi phí phát sinh, làm giảm doanh thu và vốn của ngân hàng. Người gửi tiền do không tin tưởng vào sự minh bạch và an toàn của ngân hàng sẽ đến ngân hàng rút tiền, làm ngân hàng phải tăng chi phí (lãi suất) để xử lý việc thiếu thanh khoản. Hơn nữa, rửa tiền làm mất đi cơ hội mở rộng hoạt động kinh doanh sinh lời, do khách hàng đang vay vốn và sử dụng

các dịch vụ của ngân hàng có thể rời bỏ ngân hàng này sang ngân hàng khác, vì họ không muốn liên lụy đến ngân hàng có tai tiếng về rửa tiền; hoặc các hợp đồng, thương vụ làm ăn có thể phải dừng lại để phục vụ điều tra và tài sản, tiền có thể bị kê biên, phong tỏa; bị phạt tiền và cán bộ, nhân viên ngân hàng có thể bị bắt vì thực hiện hoặc liên quan đến hoạt động rửa tiền. Ngoài ra, ngân hàng tham gia hay bị nghi vấn chuyển tiền sẽ bị cắt đứt quan hệ ngân hàng đại lý, làm giảm khả năng phục vụ khách hàng như chuyển tiền thanh toán, mở, thông báo và thanh toán L/C, bảo lãnh có liên quan đến các ngân hàng nước ngoài. Ngoài ra, rửa tiền còn làm giảm giá trị cổ phiếu của ngân hàng và thậm chí bị thu hồi giấy phép, phá sản.

Thứ tư, nguy hại đến nền kinh tế vĩ mô

Trong một nghiên cứu, tổ chức tư vấn dịch vụ John Walker đã sử dụng mô hình I-O để phân tích những kịch bản của tác động rửa tiền. Trong một kịch bản trung hòa nhất cho thấy, việc thực hiện rửa tiền 1 tỷ USD sẽ làm giảm đi 1,13 tỷ USD giá trị sản lượng, 609 ngàn USD thu nhập và 25 việc làm.

Sự nguy hại của rửa tiền đến nền kinh tế có thể gây những hệ lụy sau:

- Bóp méo hoạt động ngoại thương: Hoạt động rửa tiền có liên hệ mật thiết tới việc làm biến tướng các hoạt động xuất nhập khẩu của một quốc gia. Trong lĩnh vực này, bọn tội phạm thường sử dụng các khoản tiền bất hợp pháp đã được tẩy rửa để nhập khẩu các mặt hàng sang trọng, đắt tiền, những mặt hàng này không hề sinh lợi cho nền kinh tế hay tạo ra công ăn việc làm cho người dân; thậm chí, trong một số trường hợp, rửa tiền còn tạo ra một số cơn sụt giá giả tạo, điều đó dẫn đến lợi nhuận của các doanh nghiệp sản xuất trong nước bị giảm sút.

- Ngăn cản hội nhập quốc tế: Trong bối cảnh hội nhập, nhiều vấn đề đã trở thành thách thức toàn cầu, như bảo vệ môi trường, cân bằng sinh thái, phòng, chống dịch bệnh, chống khủng bố, chống tội phạm có tổ chức, bảo vệ