Như vậy, trong thời gian tới, các doanh nghiệp cần thúc đẩy sự tin cậy, tăng cường hợp tác và thực hiện tốt những giải pháp đã đề ra. Có như vậy, ngành xây dựng mới phát triển bền vững việc sản xuất, kinh doanh và tạo được vị thế, vươn lên cạnh tranh trong khu vực, cũng như quốc tế.

3.3 Tổng quan thực trạng gian lận báo cáo tài chính ở các nước trên thế giới.

Vào cuối thế kỷ 20, sự phá sản của hàng loạt tập đoàn kinh tế hàng đầu thế giới đã khiến cho xã hội giật mình trước một thực tế, đó là ngày càng có nhiều vụ gian lận báo cáo tài chính xảy ra, điển hình các vụ gian lận được nhắc đến nhiều nhất những năm cuối thế kỷ 20, đầu thế kỷ 21 là Enron, Worlcom và Xerox.

Enron: Vào những năm 90 của thế kỷ 20, Enron là một trong những công ty hàng đầu thế giới kinh doanh trong lĩnh vực năng lượng, họat động kinh doanh đạt hiệu quả rất cao. Tuy nhiên đến những năm cuối của thế kỷ 20, kết quả hoạt động kinh doanh thực của công ty ngày càng sụt giảm. Sáu tháng cuối năm 1999, lợi nhuận công ty là 325 triệu đô la trong khi đó 6 tháng cuối năm 2000 lợi nhuận chỉ còn lại là 55 triệu đô la. Để duy trì lòng tin của công chúng, Enron đã thổi phồng lợi nhuận trên Báo cáo tài chính. Việc gian lận không thực hiện bởi một người hay một số ít người mà có sự cấu kết của nhiều người trong đó có cả Hội đồng quảntrị.

Xerox: Tháng 6 năm 2000 Uỷ ban chứng khoán Hoa kỳ cáo buộcXeroxvềtộicôngbốcácthôngtinsailệchtrênBáocáotàichính trong suốt năm năm, khai khống thu nhập 1.5 tỷ đô la. Để sửa chữa hành vi gian lận, Xerox đã đồng ý nộp phạt 10 triệu đô la cho Ủy ban chứng khoán Hoa kỳ và lập lại Báo cáo tài chính từ năm 1997 một cách trung thực và minh bạch. Ban giám đốc công ty cũng đã có những cam kết tuân thủ theo các yêu cầu của Luật chứng khoán và đảmbảoBáocáotàichínhlàkhôngcòncócácgianlậnvàsaisótnữa.

Worldcom: Tháng 3 năm 2002 công ty này bị Uỷ ban chứng khoán Hoa kỳ, công tố viên bang New York buộc tội có những hành vi gian lận thông qua việc vốn hoá một khoản chi phí hoạt động trịgiá 3.8 tỷ đô la và do đó khai khống lợi nhuận một khoản tương ứng. Thêm vào đó là hành vi không liêm chính của người sáng lập ra công ty - ông Bernard Ebber đã vay một khoản tiền trị giá 400 triệu đô la mà không hề được theo dòi và ghi chép và khai báo trên Báo cáo tàichính.

3.4 Thực Trạng chênh lệch số liệu trên BCTC sau kiểm toán

- Thực trạng chênh lệch số liệu trên BCTC sau kiểm toán từ năm 2010 đến năm 2012

Năm 2010 số lượng tổng công ty niêm yết trên sàn chứng khoán Việt Nam là 428 công ty trong đó theo chỉ tiêu lợi nhuận có đến 197 công ty chiếm tỷ lệ 45% có lợi nhuận giảm sau kiểm toán so với trước kiểm toán. Qua năm 2011 số lượng công ty đã có sự nhảy vọt đáng kể, tổng số công ty trên thị trường chứng khoán đã là 628 công ty và số lượng công ty có lợi nhuận sau kiểm toán giảm so với trước kiểm toán đạt mốc 311 công ty với tỷ lệ là 50%. Năm 2012 số lượng công ty niêm yết trên sàn chứng khoán đã tăng lên 652 công ty trong đó theo chỉ tiêu lợi nhuận có khoảng 314 công ty có lợi nhuận sau kiểm toán giảm so với trước kiểm toán chiếm tỷ lệ 48%. Có thể nhận thấy rằng qua 3 năm từ 2010 đến năm 2012 tỷ lệ các công ty có sự thay đổi về lợi nhuận sau kiểm toán so với trước kiểm toán luôn xấp xỉ 50%. Điều này cho thấy thị trường chứng khoán Việt Nam cần có nhiều biện pháp hơn nữa để hạn chế hoặc giảm bớt mức tỷ lệ này.

- Thực trạng chênh lệch số liệu trên BCTC sau kiểm toán năm 2014

Tính đến hết ngày 25/03/2015, có 330 doanh nghiệp công bố báo cáo tài chính kiểm toán 2014 đầy đủ, trong đó có tới 196 đơn vị có số liệu chênh lệch so với trước kiểm toán, tức chiếm tới 59%, trong đó, một số doanh nghiệp đang lãi chuyển thành lỗ hoặc đang lỗ chuyển thành lãi. Chẳng hạn như:

Cty Than Đèo Nai (HNX: TDN) sau kiểm toán 2014 công ty đột ngột chuyển từ lỗ 14.4 tỷ đồng sang lãi hơn 28 tỷ đồng. Theo lý giải của TDN cho việc lỗ trước kiểm toán do năm 2014, các loại thuế, phí tăng trong kỳ (thuế tài nguyên tăng 2%, tiền cấp quyền khai thác…) làm chi phí sản xuất tăng. Trong khi đó, Tập đoàn Công nghiệp Than – Khoáng sản Việt Nam (TKV) chưa tổ chức nghiệm thu chi phí năm 2014 cho Công ty, do vậy Tập đoàn chưa bổ sung khoản chi phí nói trên. Nếu được Tập đoàn bổ sung chi phí, Công ty đảm bảo đạt lợi nhuận năm 2014 theo kế hoạch. Bởi thế, TDN có lý do phù hợp để giải trình cho việc chênh lệch lớn sau kiểm toán vì tại thời gian đó TKV chưa tổ chức nghiệm thu, quyết toán khoán chi phí năm 2014. Do vậy Công ty lập báo cáo tài chính theo số dự kiến và điều chỉnh số liệu chính thức tạo báo cáo tài chính kiểm toán năm 2014.

Tương tự, sau khi có báo cáo kiểm toán, từ mức lỗ 39 tỷ đồng trong năm 2014, Hacisco (HOSE: HAS) đã lật ngược thế cờ khi lãi 4.5 tỷ đồng. Nguyên do là nhờ chi phí quản lý doanh nghiệp được điều chỉnh hồi tố những khoản dự phòng các năm trước gần 42 tỷ đồng.

Ngoài ra, HPS, CLW, VTB, HLC, VPH, V12, PVC, PVV và MDC cũng đều là những doanh nghiệp có kết quả lãi ròng tăng từ 12% trở lên sau kiểm toán. Đối với Dung dịch Khoan và Hóa phẩm Dầu khí (HNX: PVC), lãi tăng thêm gần 41 tỷ đồng sau kiểm toán nhờ lợi nhuận sau thuế tại công ty con là Công ty TNHH Dung dịch khoan M-I Việt Nam tăng 26.6 tỷ đồng. Bên cạnh đó PVC giảm lợi nhuận chưa thực hiện trong hàng tồn kho tiêu thụ nội bộ mà năm 2014 đã tiêu thụ số tiền là 6.9 tỷ đồng, Công ty cũng giảm hơn 7 tỷ đồng chi phí thuế thu nhập hoàn lại tại M-I Việt Nam.

Lãi ròng của Than Hà Lầm (HNX: HLC) tăng thêm hơn 8 tỷ đồng để lên mức

36.5 tỷ đồng do khi thực hiện báo cáo nghiệm thu khoán với TKV, công ty đã thực hiện tiết kiệm một số chỉ tiêu giao khoán và được TKV bù phụ các chi phí đã thực hiện.

Ở chiều ngược lại, kết quả kinh doanh năm 2014 sau kiểm toán của công ty Ntaco (HOSE: ATA) chuyển từ lãi 187 triệu đồng sang lỗ 14.4 tỷ đồng. Thêm vào đó, thông tin giải trình của ban lãnh đạo ATA cũng rất mơ hồ: “Năm 2014 doanh thu hoạt động kinh doanh, doanh thu tài chính có tăng so với cùng kỳ nhưng chi phí về giá vốn, chi phí quản lý, chi phí tài chính vẫn duy trì ở mức cao đã làm lợi nhuận bị âm” mà không hề đề cập đến việc vì sao có sự chênh lệch quá lớn giữa trước và sau kiểm toán.

Bên cạnhđó cũngcó những trường hợp lỗ nặng thêm sau kiểm toán như CID, SAV, S12, VNH, PFL, PVG, BTH... Trong đó, sau khi công bố lỗ thêm 1 tỷ đồng tức âm 15 tỷ đồng, Dầu khí Đông Đô (HNX: PFL) đã cầm chắc án hủy niêm yết bắt buộc khi lỗ 3 năm liên tiếp do “tình hình kinh tế nói chung và thị trường kinh doanh bất động sản nói riêng có nhiều biến động không thuận lợi, lãi suất cho vay đối với lĩnh vực bất động sản vẫn còn cao và sức mua thấp dẫn đến doanh thu từ các hoạt động sản xuất kinh doanh thấp, chi phí tăng cao và một số khoản đầu tư phải trích lập dự phòng”.

Còn Kinh doanh Khí hóa lỏng miền Bắc (HNX: PVG) lần đầu tiên báo lỗ 3.4 tỷ đồng từ khi thành lập đến nay (2007) do biến động mạnh về giá bán LPG, rồi kiểm toán cũng lưu ý về việc PVG đang làm việc với Tập đoàn Dầu khí Việt Nam (PVN) và cơ quan Nhà nước có thẩm quyền về khoản lãi chậm nộp tiền thu về cổ phần hóa hơn 49 tỷ đồng vào năm 2012. Sau đó vào năm 2014 PVN đã xác định lại là con số 13.88 tỷ đồng và đề nghị PVG không phải thực hiện nghĩa vụ nộp số tiền trên.

Trong khi các doanh nghiệp cùng ngành hồ hởi báo lãi đậm trong năm 2014 thì Thủy hải sản Việt Nhật (HOSE: VNH) lại báo lỗ thêm 4 tỷ đồng, tức âm tới 43.5 tỷ

đồng sau kiểm toán. Theo VNH, sở dĩ có sự chênh lệch này do công ty kiểm toán trích lập dự phòng giảm giá hàng tồn kho chậm luân chuyển, rồi đánh giá lại chênh lệch tỷ giá nợ phải thu gốc ngoại tệ và tiền gửi ngân hàng gốc ngoại tệ…

Hay như Sông Đà 12 (HNX: S12) cũng lần đầu tiên báo lỗ 15 tỷ đồng (tăng 1.6 tỷ đồng sau kiểm toán) sau 9 năm hoạt động. Và dù các năm trước doanh nghiệp này đều ghi nhận lãi nhưng vẫn “không đủ” chi trả cổ tức 3% của năm 2011 mà phải hoãn thêm 6 tháng nữa, tức tới 30/09/2015.

3.5 Thực trạng thu thậpsố liệu ngành xây dựng Việt nam năm 2013-2015

Bảng 3.1: Kết quả chọn mẫu

SỐ LƯỢNG 3 NĂM | % | |

(+) Số lượng công ty niêm yết trên sàn HOSE | 39 | 27% |

(+) Số lượng công ty niêm yết trên sàn HNX | 93 | 65% |

(-) Số lượng công ty không đủ dữ liệu bị Loại khỏi mẫu | 12 | 8% |

Tổng số công ty được quan sát | 120 | 92% |

Có thể bạn quan tâm!

-

Các Công Trình Nghiên Cứu Trong Nước Về Gian Lận.

Các Công Trình Nghiên Cứu Trong Nước Về Gian Lận. -

Tổng Hợp Các Nhân Tố Giúp Phát Hiện Sai Phạm Báo Cáo Tài Chính

Tổng Hợp Các Nhân Tố Giúp Phát Hiện Sai Phạm Báo Cáo Tài Chính -

Thực Trạng Gian Lận Trong Báo Cáo Tài Chính Của Các Công Tyxây Dựng Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam

Thực Trạng Gian Lận Trong Báo Cáo Tài Chính Của Các Công Tyxây Dựng Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam -

Tata- Tỷ Số Biến Dồn Tích Kế Toán So Với Tổng Tài Sản (Total Accruals To Total Assets)

Tata- Tỷ Số Biến Dồn Tích Kế Toán So Với Tổng Tài Sản (Total Accruals To Total Assets) -

Nhận diện gian lận báo cáo tài chính các công ty xây dựng niêm yết trên thị trường chứng khoán Việt Nam - 9

Nhận diện gian lận báo cáo tài chính các công ty xây dựng niêm yết trên thị trường chứng khoán Việt Nam - 9 -

Nhận diện gian lận báo cáo tài chính các công ty xây dựng niêm yết trên thị trường chứng khoán Việt Nam - 10

Nhận diện gian lận báo cáo tài chính các công ty xây dựng niêm yết trên thị trường chứng khoán Việt Nam - 10

Xem toàn bộ 84 trang tài liệu này.

Mẫu Nghiên Cứu

HOSE HNX Mẫu loại

8%

27%

65%

Tính đến thời điểm 30/3/2017, trên hai sàn giao dịch HOSE và HNX có 44 công ty xây dựng có cổ phiếu niêm yết. Nghiên cứu sử dụng số liệu trước kiểm toán năm 2013- 2015 và số liệu sau kiểm toán từ 2012 đến 2014. Tổng thể quan sát là 132 công ty, loại khỏi mẫu là 12 công ty không đủ điều kiện. Trong đó số lượng công ty trên sàn HNX chiếm 65% và trên sàn HOSE chỉ 27%. Bên cạnh đó số lượng công ty không đủ dữ liệu bị loại khỏi mẫu là 8%. Tổng số mẫu mô hình là 120 trong 3 năm của 44 công ty ngành xây dựng.

Chương 4: KẾT QUẢ NGHIÊN CỨU VỀ NHẬN DIỆN GIAN LẬN TRONG BÁO CÁO TÀI CHÍNH CỦA CÁC CÔNG TY NIÊM YẾT TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM.

4.1 Thống kê môtả

Mẫu bao gồm 120 quan sát của 40 công ty được niêm yết trên hai sàn chứng khoán Hồ Chí Minh và Hà Nội trong bốn năm 2012-2015, được chia làm 2 nhóm: nhóm (1) có báo cáo tài chính trước kiểm toán từ 2013- 2015 nhóm (2) là nhóm có báo cáo tài chính sau kiểm toán từ 2012- 2014.

HOSE 30%

HNX 70%

Hình4.1: Thống kê mẫu theo sàn

(Nguồn: Số liệu điều tra của tác giả, năm 2016)

Hình 4.1 cho ta thấy số lượng công ty thuộc sàn HNX chiếmtỷ trọng lớn trong mẫu với 93 công ty (70%), bên cạnh đósàn HOSE chiếm tỷ trọng 39 công ty (30%).

Bảng 4.1 Thể hiện kết quả thống kê mô tả, bao gồm các giá trị nhỏ nhất, lớn nhất, trung bình, và độ lệch chuẩn của 6 biến quan sát.

Trung bình | Độ lệch chuẩn | Nhỏ nhất | Lớn nhất | |

GMI | 1,070833 | 1,126376 | -2,64 | 9,76 |

SGI | 1,067333 | 0,486826 | 0,19 | 3,38 |

SGAI | 1,085083 | 0,8791497 | -0,69 | 9,5 |

DSRI | 0,84925 | 0,5947885 | 0 | 3,88 |

TATA | 0,5805833 | 0,4518464 | -0,05 | 1,8 |

DA | 0,0485 | 0,5281674 | -1,51 | 3,27 |

(Nguồn: Tính toán của tác giả từ phần mềm STATA 13)

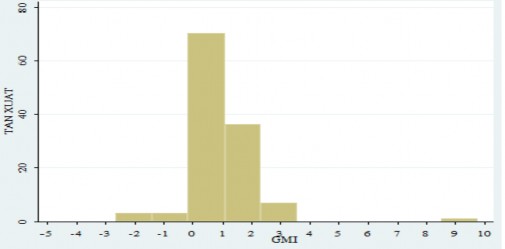

4.1.1 GMI- Tỷ số lãi gộp (Gross Margin Index)

Hình4.2: Đồ thị GMI- Tỷ số lãi gộp

(Nguồn: Tính toán của tác giả từ phần mềm STATA 13)

Biến GMI- Tỷ số lãi gộp có giá trị trung bình là 1,070833, giá trị nhỏ nhất là - 2,64 giá trị lớn nhất là 9,76, độ lệch chuẩn là 1,26376, đồ thịphân bổ cho thấy giá trị của biến phân bổ đều hai bên giá trị trungbình.

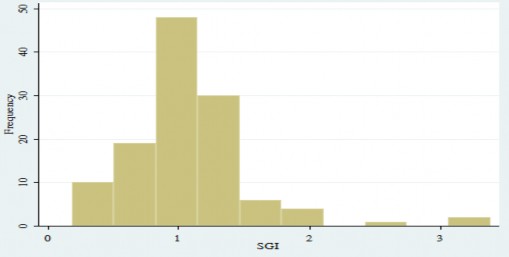

4.1.2 SGI- Tỷ số tăng trưởng doanh thu bán hàng (Sales Growth Index)

Hình4.3: Đồ thị SGI- Tỷ số tăng trưởng doanh thu bán hàng

(Nguồn: Tính toán của tác giả từ phần mềm STATA 13)

Biến SGI- Tỷ số tăng trưởng doanh thu bán hàng có giá trị trung bình là 1,067333, giá trị lớn nhất là 3,38, giá trị nhỏ nhất là 0,19, độ lệch chuẩn là 0,486826, giá trị của biến tập trung ở giá trị 1, giá trị lớn nhấtkhiến đồ thì lệch sangtrái.

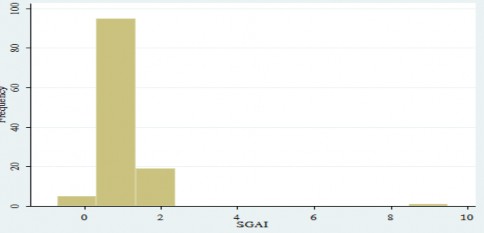

4.1.3 SGAI- Tỷ số chi phí bán hàng và quản lý doanh nghiệp (Sales, general and administrative expense Index)

Hình4.4: Đồ thị SGAI- Tỷ số chi phí bán hàng và quản lý doanh nghiệp

(Nguồn: Tính toán của tác giả từ phần mềm STATA 13)

Biến SGAI- Tỷ số chi phí bán hàng và quản lý doanh nghiệp có giá trị trung bình là 1,085083, độ lệch chuẩn là 0,8791497, giá trị nhỏ nhất là -0,69,giá trị lớn nhất là 9,5, các giá trị của biến phân bố tương đối quanh giá trị trung bình.

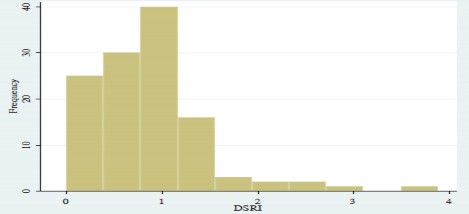

4.1.4 DSRI-Tỷ số phải thu khách hàng trên doanh thu thuần (Days Sales in Receivables Index)

Hình4.5: Đồ thị DSRI-Tỷ số phải thu khách hàng trên doanh thu thuần

(Nguồn: Tính toán của tác giả từ phần mềm STATA 13)