Lời Cảm Ơn

Để hoàn thành Khóa luận này, tôi xin gửi lời cám ơn chân thành tới quý Thầy Cô giáo trường Đại học Kinh tế Huế, khoa Kế toán – Kiểm toán, cũng như các thầy cô giáo khác đã truyền đạt cho tôi những kiến thức vô cùng quý giá trong suốt những năm được học trên ghế nhà trường. Cám ơn các thầy cô đã không ngừng nghiên cứu và chia sẻ cho tôi không chỉ những kiến thức mà còn những kinh nghiệm vô giá về cả công việc và cuộc sống.Những kinh nghiệm ấy chính là nền tảng quan trọng cho công việc sau này.Một lần nữa tôi xin chân thành cám ơn tất cả những người thầy, người cô đã tận tình dạy dỗ tôi. Đặc biệt, tôi xin gửi lời cám ơn sâu sắc đến Thầy giáo Thạc sĩ Hoàng Giang đã nhiệt tình, tận tâm hướng dẫn, giúp đỡ tôi thực hiện

và hoàn thành đề tài này.

Tôi xin trân trọng cám ơn Ban lãnh đạo Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế, các anh chị phòng Khách hàng doanh nghiệp và các phòng ban khác đã tích cực hướng dẫn, tạo điều kiện thuận lợi cho tôi trong suốt quá trình thực tập tại ngân hàng.

Sau cùng, tôi xin gửi lời cám ơn chân thành nhất đến gia đình, bạn bè, những người luôn động viên, giúp đỡ và cùng tôi phấn đấu để đạt được những kết quả tốt hơn.

Xin kính chúc quý Thầy Cô trường Đại học Kinh tế Huế, tập thể cán bộ Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế sức khỏe, hạnh phúc và thành công trong công việc cũng như trong cuộc sống.

Tôi xin chân thành cám ơn!

Huế, ngày 19 tháng 05 năm 2015 Sinh viên

Có thể bạn quan tâm!

-

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 2

Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế - 2 -

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng

Các Nhân Tố Ảnh Hưởng Đến Xếp Hạng Tín Dụng -

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế

Thực Trạng Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Tại Ngân Hàng Thương Mại Cổ Phần Á Châu – Chi Nhánh Huế

Xem toàn bộ 139 trang tài liệu này.

Nguyễn Đặng Hương Giang

PHẦN I: ĐẶT VẤN ĐỀ

1. Sự cần thiết của đề tài

Trong danh mục tài sản của các ngân hàng thương mại (NHTM), chiếm tỷ trọng lớn là hoạt động tín dụng (chiếm 50 – 70% tổng thu nhập), tuy nhiên chất lượng tín dụng hiện nay vẫn chưa cao. Tỷ lệ nợ xấu theo báo cáo của các tổ chức tín dụng là 3,8%, tỷ lệ nợ xấu theo kết quả phân loại của ngân hàng Nhà nước (NHNN) là 5,3% tiềm ẩn nhiều rủi ro tín dụng.[1] Đặc biệt trong vài năm trở lại đây, khi kinh tế trong và ngoài nước có nhiều biến động như sự tụt dốc của thị trường chứng khoán, diễn biến phức tạp của thị trường bất động sản, giá vàng lên xuống thất

thường và sự đổ vỡ của nhiều chủ nợ tín dụng “đen” đã làm ảnh hưởng không nhỏ đến chất lượng tín dụng. Các rủi ro tín dụng xuất phát từ nhiều nguyên nhân khác nhau, tuy nhiên thường chung một hệ quả là khách hàng không thực hiện được hoặc không thực hiện đầy đủ các nghĩa vụ tài chính khi đến hạn.

Cụ thể trong năm 2014, ngành ngân hàng không thể không nhắc tới những sai phạm nghiêm trọng liên quan đến chất lượng tín dụng đã gây thất thoát hàng nghìn tỷ đồng tại các NHTM. Mà nguyên nhân chính xuất phát từ sự thiếu kiểm soát trong quá trình xếp hạng tín dụng (XHTD), kể đến như: chiếm đoạt hơn 1.000 tỷ đồng tại Đắk Nông do doanh nghiệp đã làm giả các loại hồ sơ, giấy tờ khi làm thủ tục tạm ứng vay vốn giải ngân tại 3 ngân hàng hayAgribank nhận “thế chấp ảo” để doanh nghiệp rút ruột nghìn tỷ thật. Những nguy cơ rủi ro này không thể chắc chắn loại trừ hoàn toàn, mà chỉ có thể hạn chế, đề phòng. Và XHTD được xem là biện pháp hữu hiệu nhằm hỗ trợ công tác ra quyết định và quản lý tín dụng.

Hiện tại, Ngân hàng Thương mại Cổ phần (TMCP) Á Châu cũng đã xây dựng hệ thống XHTD cho đối tượng khách hàng doanh nghiệp, xem như một tiêu chí đánh giá khi xét cấp tín dụng. Hệ thống XHTD khách hàng doanh nghiệp được triển khai và hoàn thiện trong giai đoạn từ năm 2006 – 2010 và áp dụng cho đến nay đã thể hiện được tầm quan trọng và ý nghĩa thực tiễn trong hoạt động tín dụng.

[1] Bà Nguyễn Thị Hồng, phó thống đốc NHNN, www.cafef.vn

Mặc dù vậy, hệ thống XHTD vẫn còn hạn chế, chưa phản ánh đúng tình hình thực chất của khách hàng làm cho công tác quản trị điều hành trong hoạt động tín dụng, quản lý rủi ro tín dụng gặp nhiều trở ngại. Và đặc biệt, sự cố tháng 08 năm 2012 cũng đã tác động đáng kể đến nhiều mặt hoạt động của Ngân hàng TMCP Á Châu (ACB). Theo ông Trần Hùng Huy - Chủ tịch HĐQT ACB cho biết: “Sẽ mất 3 năm để xử lý triệt để, toàn diện sự cố diễn ra ở ACB vào năm 2012”. Do đó, ACB cần phải nâng cao chất lượng tín dụng nhằm đảm bảo hiệu quả về tài chính.

Sau quá trình tìm hiểu, nhận thức được tầm quan trọng và tính cấp thiết của XHTD khách hàng doanh nghiệp trong ngân hàng thương mại nói chung và Ngân hàng TMCP Á Châu nói riêng, tôi tiến hành nghiên cứu đề tài: “Nghiên cứu hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế”.

2. Mục tiêu nghiên cứu

Mục tiêu của đề tài nhằm nghiên cứu những vấn đề sau:

- Tiếp cận cơ sở lý luận hiện đại về XHTD, phân tích hiện trạng và kiểm chứng các chỉ tiêu đánh giá trong XHTD doanh nghiệp nội bộ ACB;

- Từ kết quả nghiên cứu, đề tài này sẽ cho thấy những thành tựu cũng như những hạn chế tồn tại trong hệ thống XHTD doanh nghiệp đang được xây dựng tại ACB; nhận thấy rõ các yếu tố khách quan cũng như chủ quan trong việc xét duyệt khách hàng doanh nghiệp. Qua đó, đề tài sẽ đề xuất những giải pháp góp phần hoàn thiện hệ thống XHTD doanh nghiệp tại ACB bằng cách tiếp thu những tiến bộ trong kinh nghiệm XHTD của các tổ chức tín dụng quốc tế và các NHTM trong nước.

3. Đối tượng nghiên cứu

Tập trung nghiên cứu mô hình và các chỉ tiêu đánh giá tính điểm của hệ thống chấm điểm tín dụng (được gọi là hệ thống Scoring) KHDN tại Ngân hàng TMCP Á Châu – Chi nhánh (CN) Huế. Vấn đề khác có liên quan chỉ đề cập làm cơ sở cho việc nghiên cứu như rủi ro tín dụng.

4. Phạm vi nghiên cứu

Phạm vi không gian: Địa điểm thực hiện nghiên cứu thực tế và thực hiện khóa luận này tại Ngân hàng TMCP Á Châu (Chi nhánh Huế) - Số 01 Trần Hưng Đạo - Thành phố Huế, tình Thừa Thiên Huế.

Phạm vi thời gian: Thời gian bắt đầu nghiên cứu từ 22/01/2015 đến tháng 05/2015. Đồng thời, nghiên cứu này sử dụng thông tin thứ cấp là kết quả XHTD giai đoạn 2014 - 2015 của một số khách hàng doanh nghiệp đang có dư nợ tín dụng tại ACB - CN Huế; sử dụng các chỉ tiêu của hệ thống chấm điểm tín dụng tại thời điểm 31/03/2015 trong các mô hình phân tích.

5. Phương pháp nghiên cứu

5.1. Phương pháp thu thập dữ liệu

Phương pháp phỏng vấn: Đối tượng phỏng vấn là trưởng phòng và chuyên viên quan hệ khách hàng phòng doanh nghiệp. Nội dung phỏng vấn là những câu hỏi liên quan đến quy trình tín dụng nói chung và XHTD khách hàng doanh nghiệp nói riêng.

Phương pháp nghiên cứu tài liệu: Thu thập thông tin trên sách vở, các giáo trình, luận văn, Internet, các tạp chí tài chính…

Phương pháp quan sát: Đến đơn vị, quan sát quá trình làm việc, các bước của quy trình cho vay khách hàng doanh nghiệp và tập trung vào khâu thẩm định khách hàng, chấm điểm tín dụng khách hàng.

Phương pháp ghi chép: Thu thập các số liệu thô cần thiết cho đề tài bằng cách in, photo, chụp ảnh hoặc chép tay các tài liệu, biểu mẫu và công văn liên quan đến quá trình XHTD khách hàng doanh nghiệp.

5.2. Phương pháp phân tích dữ liệu

Phương pháp so sánh: So sánh, đối chiếu các số liệu giữa các Báo cáo tài chính, bảng theo dõi tình hình lao động trong giai đoạn năm 2012 – 2014 để thấy sự

biến động tình hình hoạt động cũng như tình hình lao động của Ngân hàng. So sánh với hệ thống XHTD doanh nghiệp của ACB với các tiêu chuẩn đánh giá phổ biến trên thị trường XHTD quốc tế và trong nước.

Phương pháp sử dụng mô hình hồi quy Binary Logistic

Lựa chọn mô hình hồi quy Binary Logistic

Mô hình hồi quy Binary Logistic sử dụng biến phụ thuộc dạng nhị phân để ước lượng xác suất một sự kiện sẽ xảy ra với những thông tin của biến độc lập mà ta có được. Cụ thể trong bài, ta dùng để đánh giá khả năng trả nợ của khách hàng doanh nghiệp. Những biến nghiên cứu có hai biểu hiện như vậy gọi là biến thay phiên (dichotomous), hai biểu hiện này sẽ được mã hóa thành hai giá trị 0 và 1 và ở dưới dạng này gọi là biến nhị phân. Khi biến phụ thuộc ở dạng nhị phân thì không thể phân tích với dạng hồi quy thông thường vì nó sẽ xâm phạm các giả định, rất dễ thấy là khi biến phụ thuộc chỉ có hai biểu hiện thì thật không phù hợp khi giả định rằng phần dư có phân phối chuẩn, mà thay vào đó nó sẽ có phân phối nhị thức, điều này sẽ làm mất hiệu lực thống kê của các kiểm định trong phép hồi quy thông thường của chúng ta. Một khó khăn khác khi dùng hồi quy tuyến tính thông thường là giá trị dự đoán được của biến phụ thuộc không thể được diễn dịch như xác suất ( giá trị ước lượng của biến phụ thuộc trong hồi quy Binary logistic phải rơi vào khoảng (0;1)).

Mô hình Logistic là mô hình hồi quy mà trong đó biến phụ thuộc là biến giả. Có rất nhiều hiện tượng, nhiều quá trình mà khi mô tả bằng mô hình kinh tế lượng, biến phụ thuộc lại là biến chất, do đó cần phải dùng đến biến giả (với biến giả là biến rời rạc, nó có thể nhận một trong hai giá trị: 0 và 1).

Mô hình Binary Logistic

Với hồi quy Binary Logistic, thông tin chúng ta cần thu thập về biến phụ thuộc là một sự kiện nào đó có xảy ra hay không, biến phụ thuộc Y lúc này có hai giá trị 0 và 1, với 0 là không xảy ra sự kiện ta quan tâm và 1 là có xảy ra, và tất nhiên là cả thông tin về các biến độc lập X. Từ biến phụ thuộc nhị phân này, một

thủ tục sẽ được dùng để dự đoán xác suất sự kiện xảy ra theo quy tắc nếu xác suất được dự đoán lớn hơn 0.5 thì kết quả dự đoán sẽ cho là “có” xảy ra sự kiện, ngược lại thì kết quả dự đoán sẽ cho là “không”.

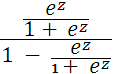

Ta sẽ nghiên cứu mô hình hàm Binary Logistic trong trường hợp đơn giản nhất là khi chỉ có một biến độc lập X. Ta có mô hình hàm Logistic như sau:

P (Y = 1) = ![]()

Vậy thì xác suất không xảy ra sự kiện là:

P (Y = 0) = 1 - P (Y = 1) = 1 - ![]()

Thực hiện phép so sánh giữa xác suất một sự kiện xảy ra với xác suất sự kiện đó không xảy ra, tỷ lệ chênh lệch này có thể được thể hiện trong công thức:

=

=

Lấy Log cơ số e hai vế của phương trình trên rồi thực hiện biến đổi vế phải ta được kết quả là:

loge ![]() ] = log e e z

] = log e e z

Vì log e e z = z nên kết quả cuối cùng là :

![]()

![]()

loge ![]() ] = 0 + 1 X (*)

] = 0 + 1 X (*)

(*) là dạng hàm hồi quy Binary Logistic. Và ta có thể mở rộng mô hình Binary Logistic cho 2 hay nhiều biến độc lập XK.

6. Kết cấu đề tài

Đề tài gồm 3 phần:

Phần I: Đặt vấn đề

Phần II: Nội dung và kết quả nghiên cứu

Chương 01: Cơ sở lý luận về hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng

Chương 02: Thực trạng hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế

Chương 03: Kiến nghị góp phần hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại Ngân hàng Thương mại Cổ phần Á Châu – Chi nhánh Huế

Phần III: Kết luận và kiến nghị