3.2.1.6. Thực trạng hệ thống chỉ tiêu phân tích tình hình cổ phiếu

Các NHTMCP niêm yết đều công bố thông tin về tình hình cố phiếu trên trang web của. ngân hàng. Tuy nhiên, số lượng, chỉ tiêu sử dụng không đầy đủ và không có bình luận đánh giá.

Minh họa, thông tin về cổ phiếu trên BCTC của CGT, VCB như sau:

Bảng 3.19. Chỉ tiêu phân tích cổ phiếu của CGT

CÁC CHỈ SỐ TÀI CHÍNH CƠ BẢN

Chỉ tiêu ĐVT 31/12/2018 31/12/2017 31/12/2016 31/12/2015 31/12/2014

MỘT SỐ CHỈ TIÊU HOẠT ĐỘNG KINH DOANH

Tỷ đồng | 1.164.435 | 1.095.061 | 948.568 | 779.483 | 661.242 | |

Vốn chủ sở hữu | Tỷ đồng | 67.455 | 63.765 | 60.307 | 56.110 | 55.259 |

Vốn điều lệ | Tỷ đồng | 37.234 | 37.234 | 37.234 | 37.234 | 37.234 |

Tiền gửi khách | Tỷ đồng | 825.816 | 752.935 | 655.060 | 492.960 | 424.181 |

Tổng dư nợ tín dụng | Tỷ đồng | 888.216 | 837.180 | 706.876 | 591.110 | 477.326 |

Thu nhập từ hoạt động dịch vụ | Tỷ đồng | 5.954 | 4.302 | 3.334 | 2.651 | 2.117 |

Tổng thu nhập hoạt động kinh doah HĐKD) | Tỷ đồng | 28.736 | 32.620 | 26.361 | 22.744 | 21.031 |

Tổng chi phí hoạt động | Tỷ đồng | (14.256) | (15.070) | (12.849) | (10.719) | (9.804) |

Lợi nhuận thuần từ HĐKD trước chi phí dự phòng rủi ro tín dụng | Tỷ đồng | 14.428 | 17.550 | 13.512 | 12.024 | 11.226 |

Chi phí dự phòng rủi ro tín dụng | Tỷ đồng | (7.751) | (8.344) | (5.059) | (4.679) | (3.923) |

Lợi nhuận trước thuế | Tỷ đồng | 6.730 | 9.206 | 8.454 | 7.345 | 7.303 |

Thuế thu nhập doanh nghiệp | Tỷ đồng | (1.316) | (1.747) | (1.689) | (1.629) | (1.576) |

Lợi nhuận sau thuế | Tỷ đồng | 5.416 | 7.459 | 6.765 | 5.717 | 5.727 |

CHỈ TIÊU HIỆU QUẢ | ||||||

ROA | % | 0,6 | 0,9 | 1,0 | 1,0 | 1,2 |

ROE | % | 8,3 | 12,0 | 11,6 | 10,3 | 10,5 |

CHỈ TIÊU AN TOÀN | ||||||

Tỷ lệ nợ xấu/ dư nợ tín dụng | % | 1,60 | 1,13 | 0,93 | 0,81 | 0,90 |

Tỷ lệ an toàn vốn (CAR) | % | >9 | >9 | >9 | >9 | >9 |

CỔ PHIẾU | ||||||

Cổ phiếu phổ thong | Cổ phiếu | 3.723.404.556 | 3.723.404.556 | 3.723.404.556 | 3.723.404.556 | 3.723.404.556 |

Giá cổ phiếu (thời điểm cuối năm) | Đồng/cổ phiếu | 19.300 | 24.200 | 15.050 | 18.600 | 13.800 |

Giá trị vốn hoá thị trường | Tỷ đồng | 71.862 | 90.106 | 56037 | 69.255 | 51.383 |

EPS | Đông/ cổ phiếu | 1.454 | 1.546 | 1.432 | 1.208 | 1.266 |

P/E | 13,27 | 15,65 | 10,51 | 15,40 | 10.90 |

Có thể bạn quan tâm!

-

Tổng Quan Về Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Tổng Quan Về Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Thực Trạng Chỉ Tiêu Phân Tích Tình Hình Vốn Đầu Tư Của Các Nhtmcp Việt Nam

Thực Trạng Chỉ Tiêu Phân Tích Tình Hình Vốn Đầu Tư Của Các Nhtmcp Việt Nam -

Phân Loại Tài Sản Có Và Tài Sản Nợ Nhạy Cảm Với Lãi Suất Của Bid Năm 2018

Phân Loại Tài Sản Có Và Tài Sản Nợ Nhạy Cảm Với Lãi Suất Của Bid Năm 2018 -

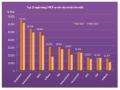

Quy Mô Và Tốc Độ Tăng Trưởng Tổng Tài Sản Của Hệ Thống Nhtmcp Giai Đoạn 2013-2018. (Đv: Tỷ Vnd)

Quy Mô Và Tốc Độ Tăng Trưởng Tổng Tài Sản Của Hệ Thống Nhtmcp Giai Đoạn 2013-2018. (Đv: Tỷ Vnd) -

Tỷ Lệ Thu Nhập Lãi Thuần/ Tổng Tài Sản Có Sinh Lợi (Nim).

Tỷ Lệ Thu Nhập Lãi Thuần/ Tổng Tài Sản Có Sinh Lợi (Nim). -

Ma Trận Hệ Số Tương Quan Giữa Các Biến Dưới Dạng Logarit Hóa

Ma Trận Hệ Số Tương Quan Giữa Các Biến Dưới Dạng Logarit Hóa

Xem toàn bộ 203 trang tài liệu này.

Nguồn: BCTN của CGT năm 2018

Bảng 3.20. Chỉ tiêu phân tích cổ phiếu của VCB

MỘT SỐ CHỈ TIÊU HOẠT ĐỘNG | KINH DOANH | |

Tổng tài sản (TTS) | Tỷ đồng 576.996 674.395 787.935 1.035.293 1.074.027 | |

Vốn chủ sở hữu | Tỷ đồng 43.473 45.172 48.102 52.558 62.179 | |

Tổng dư nợ TD/TTS | % 56,04 57,4 58,5 52,5 58,8 | |

Thu nhập ngoài lãi thuần | Tỷ đồng 5.295 5.749 6.352 7.459 10.870 | |

Tổng thu nhập hoạt động kinh | Tỷ đồng 17.286 21.202 24.886 29.406 39.278 | |

doah HĐKD) | ||

Tổng chi phí hoạt động | Tỷ đồng (6.849) (8.306) (9.950) (11.866) (13.611) | |

Lợi nhuận thuần từ HĐKD | Tỷ đồng 10.436 12.896 14.929 17.540 25.667 | |

trước chi phí dự phòng rủi ro tín | ||

dụng | ||

Chi phí dự phòng rủi ro tín dụng | Tỷ đồng (4.591) (6.068) (6.406) (6.198) (7.398) | |

Lợi nhuận trước thuế | Tỷ đồng 5.844 6.872 8.523 11.341 18.269 | |

Thuế thu nhập doanh nghiệp | Tỷ đồng (1.258) (1.495) (1.672) (2.231) ()3.647 | |

Lợi nhuận sau thuế | Tỷ đồng 4.586 5.332 6.851 9.111 14.622 | |

Lợi nhuận thuần trong kỳ | Tỷ đồng 4.567 5.314 6.832 9.091 14.606 | |

CHỈ TIÊU HIỆU QUẢ

% | 2,35 | 2,58 | 2,63 | 2,66 | 2.94 |

% | 10.76 | 12,03 | 14,59 | 18,09 | 25,49 |

% | 0,88 | 0,85 | 0,94 | 1,00 | 1,39 |

CHỈ TIÊU AN TOÀN

% | 74,92 | 76,76 | 76,71 | 76,74 | 77,68 |

2,31 | 1,79 | 1,46 | 1,11 | 0,97 | |

% | 11,35 | 11,04 | 11,13 | 11,63 | 12,14 |

CỔ PHIẾU

Cổ phiếu 2.665 2.665 3.597 3.597 3.597 | |

Tỷ lệ chi trả cổ tức | % 10 10 8 8 8 |

Giá cổ phiếu (thời điểm cuối | Đồng/cổ 31.900 43.900 35.450 54.300 53.500 phiếu |

năm) | |

Giá trị vốn hoá thị trường | Tỷ đồng 85.014 116.994 127.514 195.359 192.440 |

EPS | Đông/ cổ 1.533 1.626 1.566 2.526 3.584 phiếu |

DPS | 1.000 1.000 800 800 800 |

Nguồn: BCTC của VCB năm 2018

3.2.1.7. Thực trạng hệ thống chỉ tiêu phân tích tình hình chấp hành, thực hiện chính sách, chế độ

Các ngân hàng có thương hiệu mạnh nhất hiện nay là các ngân hàng thương mại cổ phần Nhà nước đã chấp hành nghiêm túc các chính sách tiền tệ của Ngân hàng Nhà Nước và Chính Phủ. Trong thời gian gần đây, các Ngân hàng thương mại cổ phần nhỏ tìm mọi cách để huy động vốn kể cả việc chạy đua lãi suất đưa mức lãi suất lên cao. Vì vậy, để đảm bảo khả năng thanh toán thì NHTMCP Việt Nam cần tránh chạy đua lãi suất nhằm tháo gỡ khó khăn cho các doanh nghiệp.

3.2.2. Đánh giá thực trạng hệ thống chỉ tiêu tài chính của các Ngân hàng

thương mại cổ phần Việt Nam

Trên cơ sở thực trạng hệ thống chỉ tiêu tài chính trong các NHTMCP Việt Nam, NCS tiến hành đánh giá thực trạng hệ thống chỉ tiêu tài chính của các NHTMCP ở Việt Nam như sau:

3.2.2.1. Các kết quả đạt được

Các NHTMCP đã sử dụng được một số chỉ tiêu cơ bản khi thực hiện phân tích tài chính như các chỉ tiêu về quy mô vả cơ cấu nguồn vốn, quy mô tài sản, hệ số an toàn vốn, tổng dư nợ tín dụng, tỷ lệ nợ xấu, khe hở lãi suất,... qua đó cơ bản thể hiện được thực trạng tài chính của các NHTMCP, phục vụ cho nhu cầu quản lý và sử dụng thông tin.

Các NHTMCP đã sử dụng phương pháp so sánh giữa năm nay với năm trước, giữa thực hiện với kế hoạch, và so sánh với quy định của nhà nước để phân tích tình hình nguồn vốn, phân tích tình hình vốn, phân tích khả năng thanh toán, phân tích tình hình kinh doanh và phân tích rủi ro tài chính của các NHTMCP. Qua đó, giúp cho các nhà quản lý thấy được các chính sách huy động và sử dụng vốn, hiệu quả hoạt động và rủi ro của các NHTMCP. Số liệu các NHTMCP phản ánh thường là 3-5 năm, giúp các chủ thế thấy được tình hình tài chính của ngân hàng trong 1 giai đoạn.

3.2.2.2. Những hạn chế

Qua khảo sát 31 NHTMCP Việt Nam về hệ thống chỉ tiêu phân tích tài chính, tác giả rút ra những nhận định chủ quan sau:

- Tên gọi và cách tính toán các chỉ tiêu giữa các ngân hàng và trong cùng một ngân hàng giữa các thời kì không thống nhất. Cụ thể: khi phân tích phân tích chi tiết tinh hình vốn tín dụng, tên và cách tính toán chỉ tiêu giữa các ngân hàng không thống nhất: có ngân hàng dùng chỉ- tiêu “Dư nợ tín dụng” bao gồm cho vay khách hàng, phát hành giấy tờ có giá và tiền gửi, cho vay các TCTD nhưng có ngân hàng tính “Dư nợ tín dụng” chỉ có cho vay khách hàng và phát hành giấy tờ có giá; chỉ tiêu “Huy động vốn”: có ngân hàng tính toán gồm có huy động từ tổ chức cá nhân và các TCTD; có ngân hàng ngầm định là huy động từ tổ chức kinh tế và cá nhân;...

- Số lượng chỉ tiêu sử dụng trong mỗi nội dung phân tích tài chính của các ngân hàng khác nhau là khác nhau, không NHTMCP nào sử dụng đầy đủ các chỉ tiêu trong mỗi nội dung phân tích như phân tích cơ cấu vốn, tính ổn định của nguồn tiền gửi, tốc độ luân chuyển vốn huy động, khả năng sinh lợi hoạt động, chỉ tiêu phản ánh khả năng bù đắp, chịu đụng rủi ro tín dụng hay tỉ lệ đầu tư xấu về trái phiếu... Điều này tạo nên cách đánh giá không toàn diện về năng lực tài chính của NHTMCP.

3.2.2.3. Nguyên nhân của những hạn chế

Nguyên nhân khách quan

- Do các quy định về chế độ kế toán, tài chính nói chung và của lĩnh vực ngân hàng nói riêng khá nhiều và thường xuyên thay đổi, ít nhiều ảnh hưởng đến việc sử dụng số liệu để tính toán các chỉ tiêu và những kết luận quan trọng;

- Do việc công bố thông tin tài chính của các NHTMCP chỉ mang tính hình thức. Các quy định về công bố thông tin chỉ là quy định vê hình thức và thời điểm thực

hiện công bố thông tin chứ không phải nội hàm của thông tin được công bố. NHNN chưa đưa ra được hệ thống chỉ tiêu đánh giá năng lực tài chính mang tính chuẩn mực (ngoài các chỉ tiêu mang tính khống chế để đảm bảo an toàn trong hoạt động kinh doanh ngân hàng) để hướng dẫn các NHTMCP thực hiện và có cơ sở thực hiện;

- Một nguyên nhân khách quan có tầm ảnh hưởng không kém là thái độ của nhà đầu tư, của khách hàng trước các thông tin tài chính mà NHTMCP cung cấp. Hiện nay, hầu như tất cả nhà đầu tư, khách hàng còn khá dễ dãi, dễ chấp nhận những thông tin công bố mà họ nhận được, không có một công cụ hỗ trợ nào bảo vệ lợi ích hợp pháp của họ khi các NHTMCP cung cấp thông tin không đáp ứng yêu cầu. Nếu nhà đầu tư, khách hàng có những đòi hỏi khắt khe, có những ràng buộc nhất định với các thông tin tài chính của NHTMCP công bố thì sẽ làm cho các NHTMCP có trách nhiệm hơn trong việc công bố thông tin.

Các nguyên nhân từ chính các NHTMCP Việt Nam

- Do ban giám đốc chưa xem xét công tác phân tích tài chính như một bộ phận chức năng của NHTMCP, các NHTMCP xem việc phân tích tài chính là một nhiệm vụ kiêm nhiệm của phòng tài chính kế toán. Vì vậy, không có những quy định về quyền hạn, trách nhiệm cho những người thực hiện công việc này cũng như sự kiêm nhiệm sẽ dẫn đến sự chồng chéo;

- Do NHTMCP thiếu một quy trình phân tích tài chính rõ ràng, khoa học, đầy đủ, chuyên nghiệp. Việc phân tích chủ yếu tiến hành theo kế hoạch lập từ năm trước và theo cảm giác chủ quan, ngẫu hứng của người thực hiện;

- Do NHTMCP chưa nhận thức nghiêm túc được vai trò quan trọng của các thông tin phân tích tài chính đối với chính bản thân ngân hàng cũng như đối với nhà đầu tư. Vì vậy, NHTMCP thực hiện với thái độ đối phó là chủ yếu, thiếu tính chủ động;

- Do NHTMCP chưa đáp ứng được nhân sự đủ trình độ phân tích cũng như những trang bị kỹ thuật, công nghệ thông tin cho việc phân tích. Nhân sự cho phân tích tài chính của NHTMCP phải là người vừa có kinh nghiệm vừa có kiến thức chuyên môn về ngân hàng, kiến thức về phân tích tài chính.

3.3. Kết quả nghiên cứu về thực trạng năng lực tài chính so với khung an toàn Camel của các Ngân hàng thương mại cổ phần Việt Nam

Tại thời điểm 31/12/2018 (tại thời điểm tiến hành nghiên cứu), hệ thống NHTMCP bao gồm 31 ngân hàng (Phụ lục 1), trong đó có 9 ngân hàng có vốn chủ sở hữu trên 15.000 tỷ đồng; 7 ngân hàng có vốn chủ sở hữu từ 8000 tỷ đồng đến 15.000 tỷ đồng; 15 ngân hàng có vốn chủ dưới 8000 tỷ đồng.

Theo niên giám ngân hàng (2018), Vốn chủ sở hữu, trong đó bao gồm vốn điều lệ, là cơ sở và cũng là điều kiện để một NHTM xác định quy mô hoạt động của mình. Nói cách khác, quy mô vốn chủ sở hữu của ngân hàng chi phối quy mô tổng tài sản của ngân hàng. Bởi vậy, để có cơ sở đánh giá năng lực tài chính của các NHTMCP, tác giả thu thập số liệu của 31 NHTMCP và được chia thành 3 nhóm dựa vào quy mô vốn chủ sở hữu, bao gồm:

Bảng 3.21. Bảng phân nhóm các NHTMCP theo qui mô vốn chủ sở hữu

Tên NHTMCP | Tên giao dịch | |

Nhóm NHTMCP lớn Gồm 9 ngân hàng có vốn chủ sở hữu >15.000 tỷ | Đầu tư và phát triển Việt Nam | BID |

Công Thương Việt Nam | CTG | |

Ngoại Thương Việt Nam | VCB | |

Việt Nam Thịnh Vượng | VPB | |

Quân đội | MB | |

Kĩ Thương Việt Nam | TCB | |

Sài Gòn | SCB | |

Á Châu | ACB | |

Sài Gòn Thương Tín | STB | |

Nhóm NHTMCP vừa Gồm 7 ngân hàng có vốn chủ sở hữu từ 8.000 đến 15.000 tỷ | Phát triển nhà TPHCM | HDB |

Đại chúng | VPCB | |

Xuất nhập khẩu | EIB | |

Bưu Điện Liên Việt | LPB | |

Tiền Phong | TPB | |

Hàng Hải | MSB | |

Sài Gòn- Hà Nội | SHB | |

Nhóm NHTMCP nhỏ Gồm 15 ngân hàng có vốn chủ sỡ hữu dưới 8.000 tỷ | Kiên Long | KLB |

Quốc dân | NCB | |

Nam Á | NamA | |

Phương Đông | OCB | |

Quốc tế | VIB | |

Sài Gòn- Công Thương | SGB | |

Việt Á | VietA | |

Xăng dầu Petrolimex | PGB | |

Đông Á | EAB | |

An Bình | ABB | |

Bắc Á | BacA | |

Bản Việt | Banviet | |

Bảo Việt | BVB | |

Việt Nam Thương Tín | VietB | |

Đông Nam Á | SeaB |

Nguồn: Tác giả tự tổng hợp

89

Với số liệu thu thập của 31 NHTMCP, cơ sở đánh giá của luận án có tính trung thực và bao quát. Mặt khác, việc phân chia thành 3 nhóm ngân hàng sẽ giúp cho những phân tích, đánh giá của đề tài chi tiết và có tính xác thực cao hơn.

3.3.1. Thực trạng năng lực tài chính so với khung an toàn Camel của các NHTMCP Việt Nam

3.3.1.1. Thực trạng quy mô và tốc độ tăng trưởng vốn chủ sở hữu

a. Qui mô và tốc độ tăng trưởng vốn chủ sở hữu

Trong nhiều năm trở lại đây, các NHTM Việt Nam nói chung và NHTM cổ phần nói riêng đã có nhiều nỗ lực trong việc gia tăng vốn chủ sở hữu để đảm bảo tuân thủ theo quy định pháp luật cùng như thực hiện chiến lược gia tăng năng lực cạnh tranh của ngân hàng trong bối cảnh hội nhập kinh tế quốc tế (Bảng 3.22)

Bảng 3.22. Quy mô và tốc độ tăng trưởng vốn chủ sở hữu của các NHTMCP giai đoạn 2013- 2018 (ĐV tỷ VNĐ).

2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |||||||

Số tiền | % tăng | Số tiền | % tăng | Số tiền | % tăng | Số tiền | % tăng | Số tiền | % tăng | Số tiền | % tăng | |

NHTMCP lớn | 51.547 | - | 67.303 | 30,6 | 79.971 | 18,8 | 86.600 | 8,3 | 93.084 | 7,5 | 96.501 | 3,7 |

NHTMCP vừa | 24.219 | - | 34.726 | 43,4 | 40.762 | 17,4 | 42.906 | 5,3 | 43.263 | 0,8 | 44.901 | 3,8 |

NHTMCP nhỏ | 13.248 | - | 18.872 | 42,5 | 21.851 | 15,8 | 24.695 | 13,02 | 26.019 | 5,36 | 26.030 | 0,04 |

Tổng VCSH NHTMCP | 103.411 | - | 140.453 | 35,82 | 164.253 | 16,9 | 183.139 | 11,5 | 195.123 | 5,5 | 203.514 | 5,7 |

Mức VCSH/1 NHTMCP | 3.397 | - | 4.130 | - | 4.439 | - | 5.386 | - | 5.913 | - | 6.167 | - |

Mức VCSH/1 NHTMNN | 16.678 | - | 22.659 | - | 27.280 | - | 34.712 | - | 40.592 | - | 42.384 | - |

Nguồn: Tổng hợp và tính toán của tác giả

Căn cứ vào số liệu vốn chủ sở hữu của 31 NHTMCP Việt Nam, vốn chủ sở hữu của các NHTMCP tăng với trung bình gần 15% từ 2013 đến 2017, trong đó tốc độ tăng lớn nhất là năm 2014 (35,82%).

Nhìn vào diễn biến tăng vốn chủ sở hữu của 3 nhóm ngân hàng được khảo sát trong khoảng thời gian từ 2013- 2016, vốn chủ sở hữu của ngân hàng tăng mạnh nhất trong năm 2014, trong đó tốc độ tăng trưởng lớn nhất ở khối NHTMCP vừa và nhỏ.

b. Đòn bẩy tài chính

Hệ số đòn bẩy tài chính được xác định:

Hệ số đòn bẩy tài chính = Tổng nợ phải trả/ Vốn chủ sở hữu

Nếu xem xét mức độ đảm bảo nợ của ngân hàng qua hệ số đòn bẩy tài chính theo khung an toàn CAMEL thì mặt bằng chung các NHTMCP vẫn đảm bảo trong giới hạn cho phép (Mức trung bình của Nợ phải trả/ vốn chủ sở hữu là 12,5 lần). Tuy nhiên, nếu xét từng nhóm ngân hàng hay từng ngân hàng cá biệt thì mức độ đảm bảo nợ có dấu hiệu giảm sút, thậm chí vượt mức ngưỡng an toàn cần thiết (Bảng 3.23). Trong các nhóm ngân hàng thì mức độ đảm bảo nợ lại trái chiều với quy mô của của các NHTMCP, điều này cho thấy, ngay cả những ngân hàng có quy mô lớn thì mức độ “vững chắc” cũng không hẳn đã cao.

Bảng 3.23. Tỷ lệ nợ phải trả/Vốn chủ sở hữu của các NHTMCP

giai đoạn 2013-2018

(ĐV: lần)

2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

NHTMCP nhỏ | 6,19 | 6,25 | 7,06 | 5,56 | 7,12 | 8,66 |

NHTMCP vừa | 9,07 | 10,95 | 12,11 | 11,01 | 12,34 | 13,76 |

NHTM lớn | 9,21 | 12,56 | 12,86 | 11,47 | 10,7 | 11,2 |

Trung bình | 8,73 | 11,12 | 11,76 | 10,41 | 10,57 | 11,5 |

Nguồn: Tính toán và tổng hợp của tác giả

c. Mức độ đảm bảo hệ số an toàn vốn

Để đảm bảo chỉ số an toàn hoạt động, bên cạnh việc đáp ứng quy định về mức vốn điều lệ tối thiểu mà cho đến nay tất cả các NHTMCP đều đã đạt yêu cầu, (cho dù không ít các ngân hàng phải khá chật vật để hoàn thành). Các NHTMCP còn phải chấp hành quy định về hệ số an toàn vốn tốn thiểu (Hệ số CAR).

Bằng nhiều biện pháp phù hợp được áp dụng, hầu hết các NHTMCP đã đảm bảo được hệ số an toàn vốn theo quy định của NHNN (Bảng 3.24)

Bảng 3.24. Hệ số an toàn vốn của các NHTMCP giai đoạn 2013-2018

(Đv %)

2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

NHTMCP lớn | 14,52 | 12,47 | 11,25 | 12,42 | 12,47 | 12,09 |

NHTMCP vừa | 10,96 | 11,69 | 12,29 | 13,04 | 13,8 | 15,17 |

NHTMCP nhỏ | 21,33 | 16,46 | 18,62 | 25,05 | 16,31 | 11,18 |

Nguồn: Tổng hợp và tính toán của tác giả

Theo công bố của NHNN, hệ số an toàn vốn bình quân của các NHTMCP trong những năm qua đều ở mức trên 12%. Số liệu khảo sát về hệ số an toàn vốn của 31 NHTMCP cho thấy tất cả các NHTM đều đạt mức hệ số an toàn vốn theo quy định.

Qua tính toán mức trung bình về hệ số an toàn vốn ở 3 nhóm ngân hàng theo phân chia của tác giả cho thấy con số hết sức bất ngờ. Ở nhóm các NHTMCP lớn và vừa thì tỷ lệ an toàn vốn lại khá ổn định qua các năm và thấp hơn hẳn so với nhóm các NHTMCP nhỏ. Khối NHTMCP nhỏ khảo sát thì hệ số an toàn vốn dao động khá lớn ở các năm và là nhóm ngân hàng có tỷ lệ đảm bảo an toàn vốn lớn nhất, thậm chí cao gấp 1,5- 2 lần so với mức chỉ số của các NHTMCP lớn (trong giai đoạn 2013-2016).

Mặc dù có nhiều vấn đề cần được bàn luận và xem xét một cách thấu đáo, nhưng xét trên gốc độ tuân thủ theo quy định của pháp luật thì việc tất cả các NHTMCP đều đã đạt mức hệ số an toàn vốn tối thiểu cũng là một nỗ lực đáng ghi nhận của các NHTCP cũng như của hệ thống NHTMVN.

3.3.1.2. Thực trạng quy mô và chất lượng tài sản

a. Quy mô, cơ cấu và tăng trưởng của tổng tài sản

Trong giai đoạn 2013-2018, tốc độ tăng tổng tài sản ở các nhóm NHTMCP khá phù hợp với nhịp độ tăng của mức vốn chủ sở hữu. Nếu so sánh giữa các năm, thì năm 2014 là năm tổng tài sản của các NHTMCP có tốc độ tăng nhanh nhất (Đây cũng là năm mà tốc độ tăng trưởng vốn chủ sở hữu là lớn nhất), và nếu năm 2016 có tốc độ tăng trưởng vốn chủ thấp nhất thì tốc độ tăng trưởng tổng tài sản của các NHTMCP cũng tăng rất thấp, thậm chí sụt giảm ở nhóm NHTMCP lớn (Bảng 3.25).