CHƯƠNG 2: THỰC TRẠNG CHẤT LƯỢNG CHO VAY DOANH NGHIỆP NHỎ VÀ VỪA TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN ĐẦU TƯ VÀ PHÁT TRIỂN VIỆT NAM - CHI NHÁNH HỒNG HÀ

2.1. Giới thiệu tổng quan về BIDV Chi nhánh Hồng Hà

2.1.1. Lịch sử hình thành và phát triển BIDV Chi nhánh Hồng Hà

Ngân hàng TMCP Đầu tư phát triển Việt Nam - Chi nhánh Hồng Hà có trụ sở chính tại Số 2 Tôn Thất Tùng, Phường Trung Tự, Quận Đống Đa, Thành phố Hà Nội. Được thành lập vào ngày 23/10/2013 trên cơ sở chia tách một số phòng ban và phòng giao dịch thuộc Chi nhánh BIDV Sở giao dịch 1 và BIDV Chi nhánh Hà Nội. BIDV Hồng Hà là chi nhánh trực thuộc BIDV, là một đại diện được ủy quyền của BIDV, có quyền tự chủ kinh doanh và phải chịu sự ràng buộc về nghĩa vụ và quyền lợi với BIDV. Về pháp lí, Chi nhánh có con dấu riêng, có quyền ký kết các hợp đồng kinh tế dân sự, chủ động kinh doanh, tổ chức nhân sự theo phân cấp ủy quyền của BIDV. Ban đầu, BIDV Hồng Hà được thành lập để thí điểm mô hình chi nhánh bán lẻ theo định hướng phát triển bán lẻ của BIDV.

Trong thời gian đầu, BIDV Hồng Hà chủ yếu phát triển kinh doanh các sản phẩm bán lẻ bao gồm: huy động vốn dân cư và tổ chức trên địa bàn; cho vay ngắn hạn và trung dài hạn đối tượng khách hàng cá nhân, hộ kinh doanh…; phát hành các sản phẩm thẻ cho khách hàng cá nhân, các dịch vụ chuyển tiền, thanh toán, ngân hàng điện tử… cho đối tượng cá nhân, tổ chức trên địa bàn.

Sau khi tiếp nhận một số Phòng giao dịch từ Ngân hàng MHB, BIDV Hồng Hà đã mở rộng quy mô, lĩnh vực kinh doanh và chính thức chuyển đổi sang mô hình Chi nhánh hỗn hợp từ năm 2017. BIDV Hồng Hà đã được Hội sở chính BIDV cho phép thực hiện đầy đủ quyền hạn, chức năng cung cấp các sản phẩm ngân hàng bán buôn chứ không chỉ hạn chế vào đối tượng khách hàng bán lẻ.

Trải qua hơn 8 năm xây dựng và phát triển, qua nhiều lần chia tách, sáp nhập cũng như chuyển đổi mô hình, BIDV Hồng Hà hiện nay có bộ máy nhân sự gồm gần 100 cán bộ nhân viên, 6 phòng nghiệp vụ và 5 phòng giao dịch. Các chỉ tiêu kinh

doanh chính gồm huy động vốn đạt gần 5 nghìn tỷ đồng, dư nợ tín dụng đạt hơn 3,3 nghìn tỷ đồng, lợi nhuận đạt gần 70 tỷ đồng… gấp nhiều lần so với thời điểm mới thành lập chi nhánh.

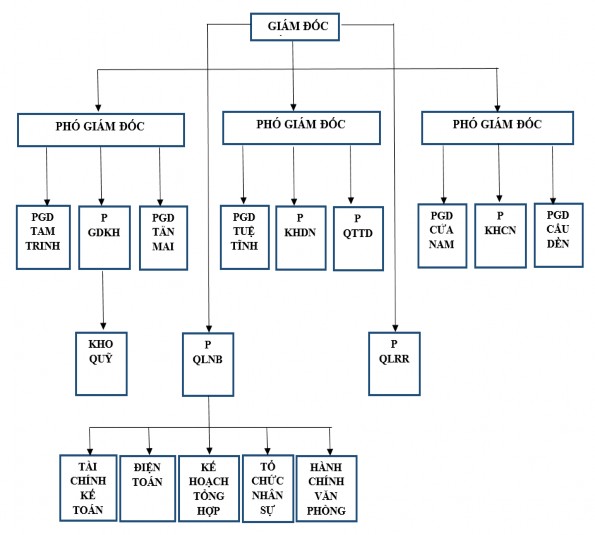

2.1.2. Cơ cấu bộ máy tổ chức BIDV CN Hồng Hà

Hình 2.1: Cơ cấu bộ máy tổ chức BIDV Chi nhánh Hồng Hà

(Nguồn: Phòng quản lý nội bộ của BIDV chi nhánh Hồng Hà)

Giám đốc Chi nhánh Hồng Hà do Hội đồng quản trị Ngân hàng TMCP ĐT&PT Việt Nam bổ nhiệm, miễn nhiệm, khen thưởng, kỷ luật theo quy định hiện hành. Giám đốc Chi nhánh chịu trách nhiệm điều hành hoạt động, kinh doanhi, chịu trách nhiệm trước Tổng giám đốc về toàn bộ hoạt động của chi nhánh, về thực hiện các mục tiêu, nhiệm vụ được giao và kết quả kinh doanh của chi nhánh.

Phó Giám đốc là người hỗ trợ cho Giám đốc, do Tổng giám đốc Ngân hàng TMCP ĐT&PT Việt Nam bổ nhiệm, miễn nhiệm, khen thưởng, kỷ luật theo quy định hiện hành. Phó Giám đốc phụ trách một số công việc và trực tiếp chỉ đạo một số phòng, ban thuộc chi nhánh; thay mặt Giám đốc giải quyết những công việc theo quyền hạn nhất định khi Giám đốc vắng mặt.

- Phòng Khách hàng doanh nghiệp: Tham mưu, đề xuất thực hiện chính sách, kế hoạch phát triển khách hàng bán buôn; trực tiếp tiếp thị và bán sản phẩm; thu thập thông tin, phân tích, thẩm định đánh giá dự án, khoản vay; đối chiếu với các điều kiện tín dụng; đánh giá tài sản đảm bảo, lập báo cáo đề xuất tín dụng trình cấp có thẩm quyền phê duyệt/chuyển Phòng Quản lý rủi ro rà soát, thẩm định rủi ro theo đúng quy trình cấp tín dụng của BIDV; thông báo cho khách hàng về quyết định tín dụng của Chi nhánh/BIDV và thực hiện việc xử lý nợ xấu.

- Phòng Khách hàng cá nhân: Tham mưu, đề xuất thực hiện chính sách và kế hoạch phát triển khách hàng bán lẻ; tiếp nhận, triển khai và phát triển các sản phẩm tín dụng, dịch vụ thẻ, dịch vụ ngân hàng dành cho khách hàng bán lẻ của BIDV; tìm kiếm và tiếp nhận hồ sơ vay vốn của khách hàng; theo dõi tình hình hoạt động của khách hàng, kiểm tra, giám sát tình hình sử dụng vốn vay, tài sản đảm bảo nợ vay và đôn đốc khách hàng trả nợ gốc, lãi.

- Phòng Quản lý rủi ro: Tham mưu đề xuất chính sách, biện pháp phát triển và nâng cao chất lượng hoạt động tín dụng; quản lý, giám sát, phân tích, đánh giá rủi ro tiềm ẩn đối với danh mục tín dụng của Chi nhánh. Giám sát việc phân loại nợ, trích lập dự phòng rủi ro; tổng hợp kết quả gửi Phòng Quản lý nội bộ hoặc Phòng Kế hoạch

- Tài chính để lập cân đối kế toán theo quy định. Đầu mối phối hợp với các bộ phận liên quan thực hiện đánh giá tài sản đảm bảo theo đúng quy định của BIDV. Thu thập, quản lý thông tin về tín dụng, thực hiện các báo cáo về công tác tín dụng và chất lượng tín dụng; phân tích thực trạng tài sản đảm bảo nợ vay của Chi nhánh.

- Phòng Quản trị tín dụng: Tiếp nhận, kiểm tra và hoàn thiện hồ sơ cấp tín dụng/bảo lãnh/hồ sơ thế chấp từ các phòng liên quan. Nhập dữ liệu đầy đủ, chính xác các thông tin liên quan đến khoản vay (tạo hồ sơ, cài đặt hạn mức, gia hạn, tài sản

đảm bảo, lãi suất...) ; chịu trách nhiệm lưu trữ toàn bộ hồ sơ và kiểm tra, rà soát, đảm bảo tính đầy đủ, chính xác của hồ sơ tín dụng theo đúng quy định.

- Phòng Giao dịch khách hàng: Trực tiếp bán sản phẩm/dịch vụ tại quầy; giao dịch với khách hàng và thực hiện tác nghiệp theo quy định. Thực hiện giải ngân vốn vay cho khách hàng trên cơ sở hồ sơ giải ngân được phê duyệt. Thực hiện thu nợ, thu lãi theo yêu cầu của Phòng Quản trị tín dụng. Thực hiện công tác hậu kiểm đối với toàn bộ hoạt động giao dịch hạch toán tại Phòng Giao dịch khách hàng.

Tổ Quản lý và dịch vụ kho quỹ thuộc Phòng Giao dịch khách hàng: Quản lý kho tiền, quỹ nghiệp vụ của ngân hàng và của khách hàng. Quản lý quỹ (thu/chi, xuất/nhập); phối hợp chặt chẽ với các Phòng Giao dịch khách hàng, Phòng Giao dịch thực hiện nghiệp vụ thu chi tiền mặt tại quầy đảm bảo phục vụ thuận tiện, an toàn cho khách hàng. Tổ chức việc tiếp quỹ/thu gom tiền tại các đơn vị trực thuộc, các ATM và thực hiện nộp/rút tiền mặt tại Ngân hàng Nhà nước cũng như các đơn vị liên quan.

- Phòng Quản lý Nội bộ: thực hiện các nhiệm vụ tài chính kế toán, quản lý nhân sự, kế hoạch tổng hợp, điện toán, văn thư, lưu trữ, ...

2.1.3. Kết quả hoạt động kinh doanh BIDV Hồng Hà giai đoạn 2017 - 2020

NHTMCP Đầu tư và phát triển Việt Nam - Chi nhánh Hồng Hà thực hiện các nghiệp vụ chính như: Huy động vốn thông qua hình thức nhận tiền gửi tiết kiệm, tiền gửi không kỳ hạn, có kỳ hạn, tiền gửi thanh toán của tất cả các tổ chức, dân cư trong nước và nước ngoài bằng đồng Việt Nam hoặc bằng ngoại tệ; Phát hành các loại chứng chỉ tiền gửi, trái phiếu, kỳ phiếu, các hình thức huy động vốn khác; Thực hiện các hoạt động thanh toán trong nước và thanh toán quốc tế. Ngoài ra, Chi nhánh còn có các hoạt động khác như cung ứng dịch vụ bảo lãnh cho khách hàng gồm: bảo lãnh thanh toán, bảo lãnh dự thầu, bảo lãnh hoàn thanh toán, bảo lãnh thực hiện hợp đồng, kinh doanh ngoại tệ, …

Trong những năm qua, để thực hiện tốt các chỉ tiêu mà hội sở NHTMCP Đầu tư và phát triển Việt Nam đề ra, Chi nhánh Hồng Hà đã triển khai tích cực các mặt hoạt động, đóng góp vào các kết quả chung của toàn hệ thống.

2.1.3.1. Hoạt động huy động vốn

Hoạt động huy động vốn là tiền đề cho các hoạt động khác của NHTM. Vì vậy, một trong những mục tiêu quan trọng trong hoạt động của BIDV Hồng Hà là đẩy mạnh công tác huy động vốn. Với những thế mạnh của mình như uy tín, mạng lưới rộng, thái độ phục vụ nhiệt tình, nhanh gọn, chính xác, thủ tục thuận lợi, hình thức huy động vốn phong phú, Chi nhánh ngày càng thu hút được nhiều khách hàng đến giao dịch, nguồn vốn của Chi nhánh luôn tăng trưởng ổn định.

Bảng 2.1: Tình hình huy động vốn giai đoạn 2017 - 2020

Đơn vị tính: Tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | ||||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | |

Tổng nguồn vốn huy động | 4.338,13 | 100 | 4.932,8 | 100 | 13,70 | 5.096,5 | 100 | 3,31 | 4.592,5 | 100 | (9,90) |

+ Theo nguồn huy động | |||||||||||

Từ định chế tài chính | 583 | 13,43 | 487,3 | 9,88 | (16.42) | 569,2 | 11,17 | 16,81 | 534,6 | 11,64 | (6,1) |

Từ khách hàng doanh nghiệp | 485,9 | 11,20 | 595,4 | 12,07 | 22,54 | 677,1 | 13,28 | 13,72 | 736,1 | 16,03 | 8,7 |

Từ bán lẻ | 3.269,4 | 75,97 | 3.490,1 | 78,05 | 6,75 | 3.850,2 | 75,55 | 10,32 | 3.321,8 | 72,33 | (13,70) |

+ Theo kỳ hạn | |||||||||||

Tiền gửi không kỳ hạn | 412,12 | 9,50 | 409,92 | 8,30 | (0,5) | 749,19 | 14,70 | 16,9 | 739,39 | 16,10 | (1,3) |

Huy động vốn ngắn hạn | 1.544,37 | 35,60 | 1.999,26 | 40,53 | 29,45 | 2.345,58 | 46,20 | 17,32 | 1.341,01 | 29,20 | (42,8) |

Huy động vốn trung dài hạn | 2.381,64 | 54,90 | 2.524,11 | 51,17 | 5,98 | 1.992,73 | 39,10 | (21,05) | 2.512,1 | 54,70 | 26,06 |

Có thể bạn quan tâm!

-

Những Vấn Đề Lý Luận Cơ Bản Về Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại

Những Vấn Đề Lý Luận Cơ Bản Về Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại -

Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Nhtm

Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Nhtm -

Nhân Tố Ảnh Hưởng Tới Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Tới Chất Lượng Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Ngân Hàng Thương Mại -

Kết Quả Hoạt Động Dịch Vụ Giai Đoạn 2017 - 2020

Kết Quả Hoạt Động Dịch Vụ Giai Đoạn 2017 - 2020 -

Phân Tích Chỉ Tiêu Đánh Giá Chất Lượng Cho Vay Dnnvv Tại Nhtmcp Đầu Tư Và Phát Triển Việt Nam - Cn Hồng Hà

Phân Tích Chỉ Tiêu Đánh Giá Chất Lượng Cho Vay Dnnvv Tại Nhtmcp Đầu Tư Và Phát Triển Việt Nam - Cn Hồng Hà -

Phân Tích Các Nhân Tố Ảnh Hưởng Tới Chât Lượng Cho Vay Dnnvv Tại Nhtmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Hồng Hà

Phân Tích Các Nhân Tố Ảnh Hưởng Tới Chât Lượng Cho Vay Dnnvv Tại Nhtmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Hồng Hà

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo Kết quả hoạt động kinh doanh BIDV Hồng Hà 2017 - 2020)

Bảng 2.1 cho thấy quy mô nguồn vốn huy động của ngân hàng không ngừng tăng lên. Cụ thể: Tổng nguồn vốn huy động năm 2017 đạt 4.338,13 tỷ đồng; đến ngày 31/12/2018, nguồn vốn huy động đạt 4.932,8 tỷ đồng, tăng 13,7% (tương đương 694,67 tỷ đồng) so với năm 2017. Tới cuối năm 2019, tổng nguồn vốn đạt 5.096,5 tỷ đồng, tăng 3,31 % (tương đương 163,7 tỷ đồng) so với năm 2018. Tuy nhiên, năm

2020 là một năm khó khăn trong công tác huy động vốn nên số vốn huy động giảm nhẹ 9,9% so với năm 2019. Tình hình dịch bệnh Covid-19 kéo dài khiến cho việc giữ nền và phát triển nền vốn huy động rất khó khăn.

Ban lãnh đạo cũng như cán bộ nhân viên chi nhánh BIDV Hồng Hà đã không ngừng nỗ lực phấn đấu để đạt được kết quả huy động vốn khả quan như trên, hoàn thành xuất sắc nhiệm vụ hội sở chính đề ra. Ngoài ra, chi nhánh cũng đã sử dụng nhiều giải pháp đa dạng và linh hoạt để huy động vốn như: tuyên truyền quảng bá hình ảnh của BIDV Hồng Hà trên các phương tiện thông tin truyền thông, đa dạng các sản phẩm tiền gửi, phong cách phục vụ khách hàng nhiệt tình... để thu hút được khách hàng đến gửi tiền tại ngân hàng; tạo cho ngân hàng một nguồn vốn chủ động trong kinh doanh của mình.

Bên cạnh việc khai thác nguồn vốn từ các khoản tiết kiệm nhỏ của dân cư cho đến các khoản tiền thanh toán của những tổ chức lớn, chi nhánh cũng chú trọng đa dạng hóa các hình thức huy động, với nhiều loại tiền gửi cả nội tệ và ngoại tệ, phong phú về thời hạn từ 01 tuần đến 5 năm, lãi suất và các chính sách phù hợp. Nhờ đó, nguồn vốn huy động của Chi nhánh đều được duy trì và tăng trưởng qua các năm.

Có thể nhận thấy công tác huy động vốn trong thời gian vừa qua tại Chi nhánh Hồng Hà là tương đối tốt trong bối cảnh đại dịch Covid-19 những năm gần đây, và sự cạnh tranh khốc liệt của các NHTM trên địa bàn nói riêng và toàn bộ hệ thống ngân hàng nói chung.

2.1.3.2. Hoạt động cho vay

Bên cạnh hoạt động huy động vốn, hoạt động sử dụng vốn và đặc biệt là hoạt động cho vay phải có hiệu quả mới đảm bảo cho hoạt động kinh doanh của ngân hàng được thuận lợi. Vì vậy, hoạt động cho vay luôn được BIDV Hồng Hà coi trọng và phát triển với mục tiêu an toàn, hiệu quả.

Bảng 2.2: Dư nợ cho vay giai đoạn 2017 - 2020

Đơn vị tính: Tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | ||||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | Số tiền | Tỷ trọng (%) | Tăng trưởng (%) | |

Dư nợ tại chi nhánh | 1.797,3 | 100 | 2.406,3 | 100 | 33,88 | 2.765,5 | 100 | 14,93 | 3.303,8 | 100 | 19,50 |

Theo khách hàng | |||||||||||

Dư nợ bán lẻ | 521,76 | 29,03 | 528,6 | 21,97 | 1,31 | 695,8 | 25,16 | 31,63 | 920,4 | 27,86 | 32,28 |

Dư nợ DNNVV và siêu nhỏ | 338,1 | 18,81 | 596,1 | 24,77 | 76,31 | 926,95 | 33,52 | 55,50 | 1.005,83 | 30,44 | 8,51 |

Dư nợ doanh nghiệp lớn | 937,44 | 52,16 | 1.281,6 | 53,26 | 36,71 | 1.142,75 | 41,32 | (10,83) | 1.377,57 | 41,70 | 20,55 |

Theo kỳ hạn | |||||||||||

Ngắn hạn | 769,78 | 42,83 | 1.056,6 | 43,91 | 37,26 | 1.360,6 | 49,20 | 28,77 | 1.354,56 | 41 | (0,44) |

Trung và dài hạn | 1.027,52 | 57,17 | 1.349,7 | 56,09 | 31,36 | 1.404,9 | 50,80 | 4,09 | 1.949,24 | 59 | 38,75 |

(Nguồn: Phòng Kế hoạch tài chính - BIDV chi nhánh Hồng Hà)

Bảng 2.2 chỉ ra dư nợ cho vay của BIDV Hồng Hà giai đoạn 2017 - 2020 tăng khá cao qua các năm. Năm 2017, dư nợ tín dụng cuối kỳ đạt 1.797,3 tỷ đồng. Năm 2018 dư nợ tín dụng toàn chi nhánh tăng lên 2.406,3 tỷ đồng, tức tăng 609 tỷ đồng (tương đương 33,88%). Đến ngày 31/12/2020, dư nợ tín dụng cuối kỳ đạt 3.303,8 tỷ đồng, tăng 538,3 tỷ (tương đương 19,5%) so với cùng kỳ năm 2019.

Chi nhánh BIDV Hồng Hà đạt được kết quả dư nợ trên là do trong những năm qua, chi nhánh luôn coi trọng công tác cho vay với phương châm hoạt động: “An toàn

- Hiệu quả - Bền vững”. Bên cạnh việc tập trung để gia tăng dư nợ tín dụng thì ngân hàng còn tập trung duy trì tốt mối quan hệ với các khách hàng cũ, mở rộng và phát triển những khách hàng mới để tăng sức cạnh tranh trên địa bàn. Đồng thời, chi nhánh cũng thực hiện tốt yêu cầu về hiệu quả và khả năng thu hồi vốn, gắn chặt tăng trưởng tín dụng và kiểm soát rủi ro.

Bảng 2.2 cũng cho thấy dư nợ cho vay theo khách hàng tại BIDV Hồng Hà tăng trưởng cao qua các năm. Điều này chứng tỏ nhu cầu vốn tín dụng trên địa bàn tương đối lớn, đồng thời nó cũng phản ánh những nỗ lực của bản thân ngân hàng trong việc thực hiện chiến lược khách hàng.

Xét theo tỷ trọng cho vay, cho vay tổ chức kinh tế luôn chiếm tỷ trọng cao (trên 50%) trong tổng dư nợ cho vay.

Xét theo kỳ hạn cho vay, tỷ trọng các khoản cho vay ngắn hạn có xu hướng tăng dần trong khi đó tỷ trọng các khoản cho vay trung và dài hạn giảm dần qua các năm. Dư nợ cho vay ngắn hạn tăng trưởng khá đều qua các năm cho thấy loại hình cho vay này có xu hướng khá ổn định. Hình thức cho vay ngắn hạn giúp Ngân hàng hạn chế được rủi ro tín dụng và lãi suất, đảm bảo khả năng thanh toán cho Ngân hàng.

Bên cạnh đó, lượng vốn cho vay trung và dài hạn của Chi nhánh luôn đạt khoảng 50-60% để tập trung vốn trung và dài hạn cho các DNNVV nhằm đổi mới công nghệ, sản xuất nhiều mặt hàng mới phục vụ cho phát triển kinh tế, đời sống và sản xuất mặt hàng xuất khẩu. Những con số này góp phần phản ảnh nỗ lực của Chi nhánh trong việc hỗ trợ vốn SX-KD cho các doanh nghiệp trên địa bàn.