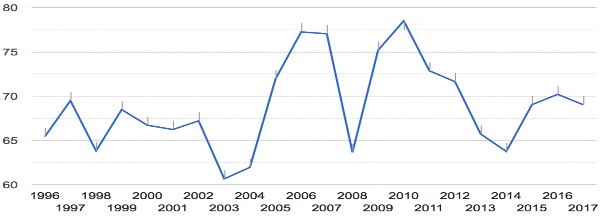

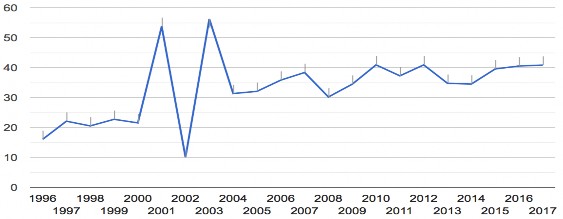

Hình 2.2. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Canada giai đoạn 1996 – 2017

Nguồn: Bankscope

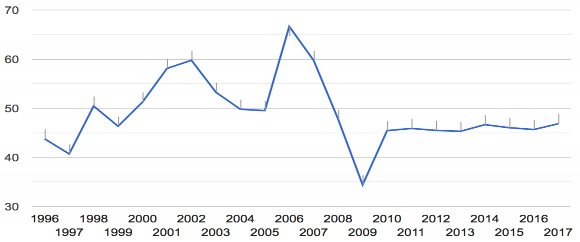

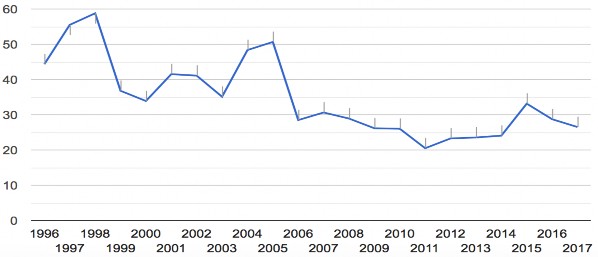

Hình 2.3. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Đức giai đoạn 1996 – 2017

Nguồn: Bankscope

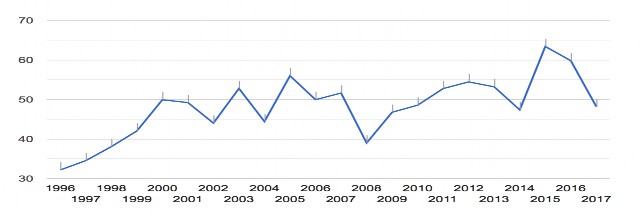

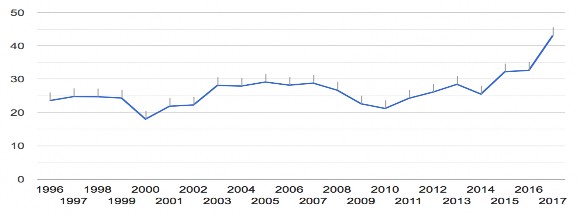

Hình 2.4. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Pháp giai đoạn 1996 – 2017

Nguồn: Bankscope

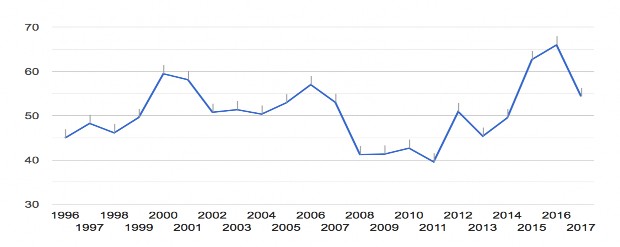

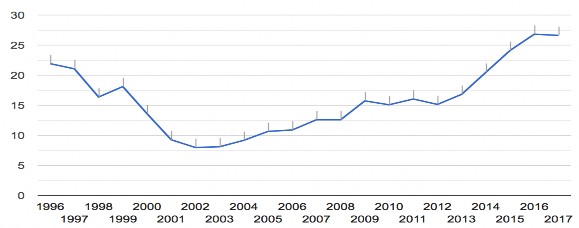

Hình 2.5 Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Anh giai đoạn 1996 – 2017

Nguồn: Bankscope

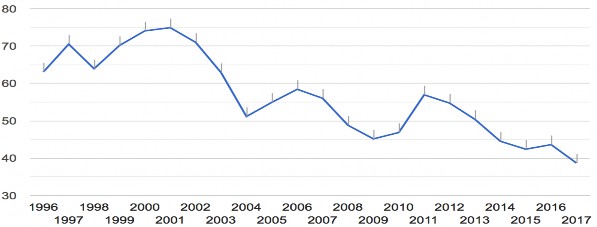

Hình 2.6. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Thụy Sỹ giai đoạn 1996 – 2017

Nguồn: Bankscope

Hình 2.7. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Úc giai đoạn 1996 – 2017

Nguồn: Bankscope

Hình 2.8. Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Nhật Bản giai đoạn 1996 – 2017

Nguồn: Bankscope

Hình 2.9 Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Trung Quốc giai đoạn 1996 – 2017

Nguồn: Bankscope

Hình 2.10 Tỷ lệ thu nhập phi lãi trên tổng thu nhập của các NHTM Singapore giai đoạn 1996 – 2017

Nguồn: Bankscope

Từ đó cho thấy, dưới góc độ thu nhập của hoạt động ngân hàng thì có thể thấy đặc điểm chung những hoạt động NHPTT là chúng tạo ra thu nhập phi lãi còn các hoạt động

ngân hàng truyền thống mang lại thu nhập lãi là chủ yếu. Hơn nữa, các hệ thống ngân hàng ở các nước phát triển trên thế giới đã luôn duy trì xu hướng gia tăng nguồn thu nhập phi lãi từ các hoạt động ngân hàng phi truyền thống.

Xét theo cách thức cung cấp dịch vụ

Với các hoạt động ngân hàng truyền thống là cho vay bằng tiền gửi, khách hàng và ngân hàng cần phải giao dịch trực tiếp với nhau. Tuy nhiên, những tiến bộ trong công nghệ thông tin, truyền thông và tài chính đã cho phép các ngân hàng thực hiện nhiều dịch vụ truyền thống của họ một cách hiệu quả hơn. Những hiệu quả này không chỉ giảm chi phí trên một đơn vị, nâng cao chất lượng dịch vụ, tăng sự thuận tiện cho khách hàng mà còn là nguồn tăng thu nhập từ phí cho các ngân hàng. Ví dụ như: các dịch vụ liên quan đến tài khoản tiền gửi thanh toán như thanh toán hoá đơn trực tuyến, máy rút tiền tự động (ATM); các dịch vụ chứng khoán hoá các khoản vay, dịch vụ đi kèm các khoản vay (ví dụ: phí khởi tạo khoản vay và phí dịch vụ cho vay) và gần đây nhất là các dịch vụ Internet banking, Mobile banking, SMS banking, liên kết thanh toán từ tài khoản ngân hàng với ví điện tử. Có thể thấy rằng, những tiến bộ công nghệ không chỉ tạo ra các quy trình sản xuất mới cho các giao dịch ngân hàng truyền thống mà còn tạo ra những dịch vụ tài chính ngân hàng đa dạng và đều mang lại nguồn thu nhập phi lãi ngày càng tăng, giúp các ngân hàng không chỉ cải thiện được thu nhập mà còn giảm sự phụ thuộc vào nguồn thu nhập lãi từ các hoạt động ngân hàng truyền thống. Điều này có nghĩa là các ngân hàng hoàn toàn có thể giảm bớt hoạt động truyền thống vốn chủ yếu dựa trên hoạt động cấp tín dụng, tập trung phát triển các hoạt động NHPTT và đồng thời cũng có thể tăng nguồn thu phập phi lãi từ các hoạt động truyền thống nhờ vào cách thức phục vụ mới dựa trên khoa học công nghệ hiện đại trở thành một tổ chức cung cấp đa dạng dịch vụ tài chính. Xu hướng này đã thể hiện rõ ở các nước có ngành ngân hàng phát triển trên thế giới.

Như vậy, hoạt động NHPTT có thể bao gồm những hoạt động mới được thực hiện nhờ vào tiến bộ khoa học công nghệ và cả những hoạt động ngân hàng truyền thống nhưng được thực hiện theo những cách thức mới nhờ vào tiến bộ khoa học công nghệ.

Tóm lại, dựa vào 3 hướng tiếp cận trên, có thể thấy được điểm chung của các hoạt động NHPTT chính là nguồn thu nhập phi lãi mà nó mang lại cho các ngân hàng. Vì vậy, trong luận án này, hoạt động NHPTT được hiểu là tất cả những hoạt động ngân hàng mang lại nguồn thu nhập phi lãi cho ngân hàng bao gồm những hoạt động ngân hàng được cung cấp theo quy định của luật pháp ngoài hai hoạt động truyền thống là hoạt động nhận tiền gửi

và cho vay cùng với những hoạt động dựa trên tiến bộ khoa học công nghệ mà tạo ra thu nhập phi lãi cho ngân hàng.

2.2.2. Phân loại hoạt động ngân hàng phi truyền thống

Như đã trình bày ở trên, một trong những đặc điểm của ngân hàng NHPTT là tạo ra thu nhập phi lãi cho các NHTM. Do đó, dựa vào nguồn gốc của các khoản thu nhập phi lãi có thể thấy được các loại hoạt động NHPTT.

Theo Feldman & Schmidt (1999), nguồn thu nhập phi lãi của các NHTM tại Mỹ bao gồm: thứ nhất, thu nhập từ hoạt động uỷ thác, nguồn thu nhập này đến từ bộ phận giao dịch và dịch vụ. Thứ hai, doanh thu giao dịch, là nguồn thu nhập từ việc chấp nhận rủi ro của các công cụ tài chính liên quan đến hàng hóa, ngoại hối, lãi suất và chứng khoán vốn và các chỉ số. Thứ ba, phí dịch vụ đối với tài khoản tiền gửi như phí duy trì tài khoản, không duy trì số dư tối thiểu và xử lý séc "không đủ tiền". Thứ tư, thu nhập từ phí, bao gồm các loại phí từ thẻ tín dụng, chứng khoán hóa các khoản vay, tái cấp vốn và dịch vụ thế chấp, bán quỹ tương hỗ và những dòng niên kim cùng với phụ phí ATM. Cuối cùng, thu nhập không từ phí khác như thu nhập nhận được từ dịch vụ xử lý dữ liệu, bán tài sản linh tinh và thu nhập khác không được bao gồm ở trên.

Rogers & Sinkey (1999) thì cho rằng các hoạt động NHPTT bao gồm tất cả những hoạt động tạo phí của ngân hàng và bao gồm: các hoạt động uỷ thác, hoạt động ngoại hối và các giao dịch ngoại hối khác, hoạt động giao dịch tài khoản và các hoạt động khác tạo ra thu nhập phi lãi như thu nhập ròng từ bất động sản khác sở hữu, lãi thuần từ việc bán các khoản cho vay và lãi thuần từ bán cơ sở vật chất và tài sản cố định.

DeYoung & Rice (2004a) chia các hoạt động tạo phí của NHTM thành 2 nhóm là truyền thống và phi truyền thống.

Bảng 2.3. Các hoạt động tạo phí của NHTM

Hoạt động NHPTT | ||

Phương pháp truyền thống | Phương pháp mới | |

Các dịch vụ tài khoản tiền gửi ( giữ hộ, séc...) | Dịch vụ tài khoản tiền gửi (ví dụ: thanh toán hóa đơn trực tuyến, máy ATM) | Ngân hàng đầu tư |

Cho vay (tín dụng thư) | Cho vay (ví dụ: chứng khoán hóa, dịch vụ liên quan đến tín dụng: phí trả nợ trước hạn, phí duy trì hạn mức tín dụng dự phòng...) | Môi giới chứng khoán |

Có thể bạn quan tâm!

-

Lý Thuyết Và Các Nghiên Cứu Thực Nghiệm Có Liên Quan

Lý Thuyết Và Các Nghiên Cứu Thực Nghiệm Có Liên Quan -

Các Yếu Tố Ảnh Hưởng Đến Hiệu Quả Ngân Hàng Thương Mại

Các Yếu Tố Ảnh Hưởng Đến Hiệu Quả Ngân Hàng Thương Mại -

Các Yếu Tố Chủ Quan Và Khách Quan Tác Động Đến Hiệu Quả Ngân Hàng

Các Yếu Tố Chủ Quan Và Khách Quan Tác Động Đến Hiệu Quả Ngân Hàng -

Thị Phần Tài Sản Của Các Định Chế Tài Chính Ở Mỹ Từ 1890 – 1993

Thị Phần Tài Sản Của Các Định Chế Tài Chính Ở Mỹ Từ 1890 – 1993 -

Lược Khảo Các Công Trình Nghiên Cứu Có Liên Quan

Lược Khảo Các Công Trình Nghiên Cứu Có Liên Quan -

Các Nghiên Cứu Thực Nghiệm Về Các Yếu Tố Tác Động Đến Hoạt Động Ngân Hàng Phi Truyền Thống

Các Nghiên Cứu Thực Nghiệm Về Các Yếu Tố Tác Động Đến Hoạt Động Ngân Hàng Phi Truyền Thống

Xem toàn bộ 199 trang tài liệu này.

Quản lý tiền mặt (ví dụ: xử lý bảng lương) | Quản lý tiền mặt (ví dụ: chuyển đổi séc sang thanh toán điện tử) | Hoạt động bảo hiểm |

Dịch vụ tài khoản ủy thác (ví dụ: quản lý tài sản) | Ngân hàng bán buôn (NHTM đầu tư vốn của chính mình vào các giao dịch mua lại có đòn bẩy, mua lại công ty và các giao dịch tài chính có cấu trúc khác NHTM thường thu xếp tài chính tín dụng, nhưng không giữ các khoản vay đến hạn. |

DeYoung & Torna (2013) dựa trên nghiên cứu của DeYoung & Rice (2004a) lại tách thu nhập phi lãi từ các hoạt động NHPTT thành ba loại: thu nhập phi lãi từ các hoạt động phi truyền thống của các bên liên quan (hoạt động ngân hàng đầu tư, đầu tư mạo hiểm, bảo lãnh phát hành, mua bán giấy tờ có giá và chứng khoán hoá); thu nhập phi lãi từ các hoạt động dịch vụ thu phí phi truyền thống (tức là môi giới chứng khoán, bán bảo hiểm hoặc các dịch vụ liên quan tín dụng); và thu nhập phi lãi từ các hoạt động ngân hàng truyền thống có thu phí được phép thực hiện trước khi bãi bỏ quy định (ví dụ: dịch vụ người gửi tiền, dịch vụ ủy thác).

Việt Nam hiện nay, theo nghị định 93/2017/NĐ-CP và thông tư 16/2018/TT-BTC cùng với văn bản hợp nhất số 04/VBHN-NHNN ngày 17 tháng 01 năm 2018 hợp nhất Quyết định ban hành Chế độ báo cáo tài chính đối với các tổ chức tín dụng, các khoản thu nhập của ngân hàng bao gồm:

Thứ nhất, thu nhập lãi và các khoản thu nhập tương tự, bao gồm: thu lãi tiền gửi, thu lãi cho vay, thu lãi từ kinh doanh, đầu tư chứng khoán nợ, thu từ nghiệp vụ bảo lãnh, thu lãi cho thuê tài chính, thu lãi từ nghiệp vụ mua bán nợ, thu khác từ hoạt động tín dụng;

Thứ hai, thu nhập phí từ hoạt động dịch vụ bao gồm: dịch vụ thanh toán, ngân quỹ, uỷ thác và đại lý, tư vấn, kinh doanh và dịch vụ bảo hiểm, chiết khấu, bảo quản tài sản, cho thuê tủ két và thu khác (môi giới tiền tệ và thu từ các dịch vụ khác).

Thứ ba, thu nhập từ hoạt động kinh doanh ngoại hối bao gồm thu nhập từ các hoạt động: kinh doanh ngoại tệ, thu lãi chênh lệch tỷ giá, thu từ kinh doanh vàng và từ các công cụ tài chính phái sinh tiền tệ.

Thứ tư, thu từ hoạt động kinh doanh chứng khoán (trừ cổ phiếu) bao gồm chứng khoán kinh doanh và chứng khoán đầu tư.

Thứ năm là thu nhập từ hoạt động góp vốn, mua cổ phần

Thứ sáu, Thu từ hoạt động khác bao gồm: Thu từ các khoản nợ đã xử lý bằng quỹ dự phòng rủi ro (bao gồm cả các khoản nợ đã được xóa nay đòi được); thu từ các công cụ tài chính phái sinh khác; thu từ nghiệp vụ mua bán nợ; thu từ chuyển nhượng, thanh lý tài sản; thu từ hoàn nhập dự phòng giảm giá đầu tư dài hạn; thu từ hoạt động khác theo quy định của pháp luật;

Thứ bảy, Thu nhập khác theo quy định của pháp luật bao gồm các khoản thu nhập khác của ngân hàng ngoài các khoản thu nhập nói trên, kể cả thu nhập bất thường (thu nhập đặc biệt), là những khoản thu mà ngân hàng không dự tính trước hoặc có dự tính đến nhưng ít có khả năng thực hiện hoặc những khoản thu không mang tính chất thường xuyên. Những khoản thu nhập bất thường có thể do chủ quan của đơn vị hay do khách quan đưa tới.

Như vậy, chiếu theo các quy định trên cùng với quan điểm về những hoạt động NHPTT được sử dụng trong nghiên cứu này thì hoạt động NHPTT bao gồm: các hoạt động dịch vụ thu phí (các dịch vụ phi tín dụng, dịch vụ liên quan tiền gửi, dịch vụ thanh toán…) kinh doanh ngoại hối, kinh doanh chứng khoán, và các hoạt động khác theo quy định của pháp luật Việt Nam.

2.2.3. Đo lường hoạt động ngân hàng phi truyền thống

Boyd & Gertler (1995) đề xuất thước đo đầu tiên cho các hoạt động NHPTT là khoản tín dụng tương đương với các khoản mục của OBS. Theo tiêu chuẩn an toàn vốn Basel, nhiều khoản mục của OBS được ấn định trọng số rủi ro để chúng có thể so sánh với các khoản mục trong bảng cân đối kế toán về rủi ro. Biện pháp này chủ yếu bao gồm giá trị của thư tín dụng, các cam kết cho vay khác và các lựa chọn lãi suất được viết ra, nhưng không bao gồm các hoạt động như dịch vụ cho vay phát sinh phí với mức rủi ro không đáng kể.

Thước đo thứ hai, cũng theo Boyd & Gertler (1995), là tương đương tài sản. Rõ ràng thước đo tương đương tín dụng đánh giá thấp các hoạt động dịch vụ, nên thước đo thứ hai vốn hóa thu nhập phi lãi vì thu nhập phi lãi bao gồm tất cả thu nhập từ các hoạt động của các tài sản ngoài bảng cân đối kế toán (OBS). Đối với mức vốn hóa này, Boyd và Getler áp dụng tỷ suất tương tự của lợi nhuận trên tài sản cho thu nhập phi lãi. Tỷ suất sinh lời của tài sản này được xác định bằng thu nhập lãi trừ đi chi phí lãi vay và khoản dự phòng rủi ro cho vay trên tổng tài sản.

Thước đo thứ ba, được đề xuất bởi Hunter và cộng sự. (1990), là thu nhập ròng ngoài lãi, hoặc thu nhập ngoài lãi không bao gồm phí dịch vụ trên tài khoản tiền gửi.

Tiếp đến, Rogers (1998) cho rằng đặc điểm chung của tất cả các hoạt động NHPTT

là đều tạo ra thu nhập phi lãi cho ngân hàng. Do đó, đại diện khả dĩ nhất cho các hoạt động NHPTT là tổng thu nhập phi lãi trừ phí dịch vụ thu được từ tiền gửi. Thước đo các hoạt động phi truyền thống này được gọi là thu nhập thuần phi lãi. Tuy nhiên, Rogers (1998) lại cho rằng phí từ phí dịch vụ đối với tiền gửi rõ ràng là một phần của ngân hàng truyền thống chứ không phải là phi truyền thống.

Và Stiroh (2000) cho rằng một tập hợp các hoạt động phi truyền thống mang lại các nguồn thu nhập ngoài lãi, ví dụ: các hoạt động ủy thác, giao dịch và các hoạt động tạo ra thu nhập không tính lãi khác như thu nhập phí từ thẻ tín dụng, dịch vụ thế chấp, quỹ tương hỗ và phí niên kim, và phụ phí ATM. Các khoản mục OBS như cam kết cho vay, thư tín dụng, phái sinh và chứng khoán hóa khoản vay là một loại hoạt động phi truyền thống khác đang ngày càng gia tăng tầm quan trọng.

Nhìn chung, các nhà nghiên cứu đã bao gồm các khoản mục OBS hoặc thu nhập ròng ngoài lãi hoặc bất kỳ thành phần phân tách nào của các khoản mục OBS làm đại diện cho các hoạt động phi truyền thống như trong các nghiên cứu của Jagtiani và cộng sự. (1995), Siems và cộng sự. (1997), Rogers (1998), Rogers & Sinkey (1999), Stiroh (2000), Clark & Siems (2002), Isik & Hassan (2003a), Tortosa-Ausina (2003), Rime & Stiroh (2003), (DeYoung & Rice, 2004a), Casu & Girardone (2005), Lieu và cộng sự. (2005), Huang & Chen (2006), Pasiouras (2008), Hahm (2008), Sufian & Habibullah (2009), Lozano-Vivas & Pasiouras (2010), Firth và cộng sự. (2016).

Trong luận án này, áp dụng vào Việt Nam, dựa vào quy định của pháp luật Việt Nam, thước đo cho hoạt động NHPTT được sử dụng là tất cả các nguồn thu nhập phi lãi của các NHTMNY Việt Nam.

2.2.4. Các nguyên nhân dẫn đến sự phát triển của hoạt động ngân hàng phi truyền thống

Có nhiều nghiên cứu trên thế giới đã tìm hiểu về sự phát triển của các hoạt động NHPTT tại các quốc gia khác nhau, có thể kể đến những nghiên cứu tại Mỹ như Kaufman & Mote (1994), Feldman & Schmidt (1999), Rogers & Sinkey (1999), DeYoung & Rice (2004b); các nghiên cứu ở Châu Âu như Danthine và cộng sự. (1999), Kumbhakar và cộng sự. (2001), Zingales & Rajan (2003), Tortosa-Ausina (2003), Casu & Girardone (2005), Dermine (2006), Goddard và cộng sự. (2007); các nghiên cứu ở Trung Quốc, Đài Loan, Philippines và một số nền kinh tế mới nổi như Hou và cộng sự. (2015), Li & Zhang (2013), (Meslier và cộng sự., 2014) và Firth và cộng sự. (2016). Dựa vào những nghiên cứu trên, tác