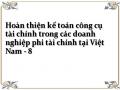

Trong năm 2012 có 250 ngày giao dịch, tổng khối lượng giao dịch đạt 14 tỷ chứng khoán, tương đương 220 nghìn tỷ đồng. Tính bình quân mỗi ngày giao dịch đạt 56,3 triệu chứng khoán/ ngày và 879 tỷ đồng/ ngày, tăng 67,1% về khối lượng và 35,2% về giá trị so với năm 2011.

800000

700000

600000

500000

GT niêm yết (tỷ đồng)

GT vốn hóa (tỷ đồng)

400000

300000

200000

100000

0

2005 2006 2007 2008 2009 2010 2011 2012

Biểu đồ 3.4 Giá trị niêm yết và giá trị vốn hóa trên HOSE, giai đoạn 2005-2012

(Nguồn: Sở giao dịch chứng khoán TP HCM, Báo cáo thường niên 2012)

Từ sự phân tích trên tác giả luận án quyết định chọn các doanh nghiệp niêm yết trên Sở giao dịch chứng khoán TP HCM để nghiên cứu, điều tra phục vụ cho việc viết luận án của mình.

3.1.2 Công cụ tài chính trong các doanh nghiệp phi tài chính tại Việt Nam

3.1.2.1 Công cụ tài chính cơ sở trong các doanh nghiệp phi tài chính tại Việt Nam

Cùng với việc cổ phần hóa các doanh nghiệp nhà nước vào những năm 1990, cổ phiếu bắt đầu ra đời và phát triển. Phải đến năm 2000, việc đưa vào vận hành Trung tâm giao dịch chứng khoán TP HCM ngày 20/7/2000, thị trường chứng khoán ở Việt Nam mới chính thức ra đời. Ở thời điểm đó chỉ có 2 doanh nghiệp niêm yết với mã chứng khoán là REE và SAM với số vốn 270 tỷ đồng và một số ít

trái phiếu Chính phủ được niêm yết giao dịch. Đến năm 2005 số doanh nghiệp niêm yết tăng lên là 41, đến cuối tháng 6/2013 con số này 737DN, chưa kể 135 doanh nghiệp trên sàn UPCOM. Tuy tăng lên như vậy nhưng so với tổng số doanh nghiệp cổ phần của cả nước thì số doanh nghiệp niêm yết còn quá ít, thậm chí số doanh doanh nghiệp mới niêm yết còn ít hơn số doanh nghiệp hủy niêm yết.

Nếu so với các nước phát triển trên thế giới, thị trường chứng khoán Việt Nam còn rất non trẻ: Ngày 28/7/2000 là phiên giao dịch chứng khoán đầu tiên tại Trung tâm giao dịch chứng khoán TP HCM (nay là Sở giao dịch Chứng khoán TP HCM) với 2 mã cổ phiếu REE, SAM. Trong giai đoạn 2000-2005, với một sàn giao dịch duy nhất và chính thức, Trung tâm giao dịch chứng khoán TP HCM, quy mô giao dịch còn nhỏ: Giá trị bình quân trong một năm tính tại thời điểm tháng 5/2005 là 3.913 triệu VNĐ đối với cổ phiếu, trái phiếu là 78.436 triệu VNĐ. Đến 8/3/2005 Trung tâm giao dịch chứng khoán Hà Nội chính thức ra đời, tạo bước phát triển rộng khắp Bắc Nam cho thị trường vốn của Việt Nam. Tuy thời gian phát triển chưa dài nhưng thị trường chứng khoán Việt Nam đã chứng tỏ là một kênh huy động vốn trung và dài hạn quan trọng của nền kinh tế.

Năm 2010, hệ thống các văn bản pháp lý trong lĩnh vực chứng khoán tiếp tục được hoàn thiện, tạo hành lang pháp lý đồng bộ, ổn định cho hoạt động của thị trường, đặc biệt Luật chứng khoán được thông qua với 6 nội dung lớn: phát hành ra công chúng, phát hành riêng lẻ, công ty chứng khoán, công ty quản lý quỹ, công bố thông tin, xử lý vi phạm hành chính.

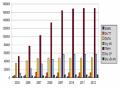

Sau 13 năm hoạt động, tổng giá trị vốn hóa thị trường đã tăng nhanh, năm 2005 là 1 nghìn tỷ đồng, cuối tháng 6/2013 là 904 tỷ đồng. Tỷ lệ vốn hóa thị trường cuối tháng 6/2013 đạt khoảng 27,9% GDP năm 2012.

Theo thống kê, giá trị giao dịch bình quân 1 ngày của tháng 6/2013 đạt 1507 tỷ đồng trong khi đó năm 2010 là 2469 tỷ đồng, năm 2009 là 2600 tỷ đồng, năm 2007 là 3159 tỷ đồng.

Số vốn huy động qua phát hành thêm cổ phiếu và cổ phần hóa 6 tháng năm 2013 đạt 5 nghìn tỷ đồng, giảm 20% so với cùng kỳ năm trước. Vốn huy động qua

phát hành trái phiếu chính phủ đạt 123 nghìn tỷ đồng, tăng 67% so với cùng kỳ năm trước. Mức giao dịch cổ phiếu từ chỗ 1.37 tỷ VNĐ /phiên năm 2000, đến nay đạt tới 1.500-1.700 tỷ VNĐ /phiên. Tổng giá trị thị trường chứng khoán Việt Nam chiếm 0.28% GDP năm 2000, đến nay tăng lên 27,9% GDP. Số lượng tài khoản giao dịch tăng mạnh từ gần 3.000 tài khoản năm 2000, đến nay lên đến gần 1 triệu tài khoản nhà đầu tư. (Biểu đồ 3.5)

6000

5000

4000

737 DN

904 nghìn tỷ đồng 27,9% GDP

1507 tỷ đồng

1 triệu TK

5 nghìn tỷ đồng

3000

2000

1000

0

Giá trị vốn hóa

Giá trị giao dịch/ ngày

Huy động vốn

Số DN niêm yết

Tỷ lệ vốn hóa

Số TK nhà đầu tư

Biểu đồ 3.5 Thông tin trên thị trường chứng khoán (đến cuối tháng 6/2013)

(Nguồn Ủy ban chứng khoán nhà nước)

Trái phiếu chính phủ và trái phiếu của một số doanh nghiệp được phát hành từ những năm 1990, dựa theo Nghị định số 120/1994/NĐ-CP về quy trình, thủ tục phát hành, điều kiện phát hành, quy định về lãi suất, thanh toán trái phiếu. Kết quả thực hiện Nghị định này đã có 4 doanh nghiệp nhà nước phát hành thành công với tổng giá trị phát hành 371,9 tỷ đồng, đạt 100% kế hoạch đề ra. Tác giả Đàm Văn Huệ trong bài viết “Phát triển thị trường trái phiếu Việt Nam”, tạp chí Khoa học và đào tạo Ngân hàng , số 3/2006 đã chỉ ra trái phiếu có một vị trí rất quan trọng trong việc huy động vốn phát triển nền kinh tế, phát triển sản xuất kinh doanh trong doanh nghiệp [2]

Ngày 19/5/2006 Chính phủ ban hành Nghị định 52/2006/NĐ-CP về phát hành trái phiếu doanh nghiệp. Trong Nghị định quy định rõ cơ chế phát hành trái

phiếu doanh nghiệp theo hướng thống nhất với Luật Doanh nghiệp năm 2005 theo đó chủ thể phát hành trái phiếu đã mở rộng, không chỉ bó hẹp là các doanh nghiệp nhà nước như trước đây mà còn có các loại hình doanh nghiệp khác.

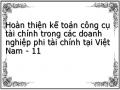

Năm 2009, Chính phủ ban hành Nghị định 53/2009/NĐ-CP điều chỉnh hoạt động cho vay, trả nợ nước ngoài thông qua hình thức phát hành trái phiếu tra thị trường tài chính quốc tế. Chính những cải cách trên đã có tác động to lớn tới thị trường trái phiếu doanh nghiệp ở Việt Nam, giá trị trái phiếu được các doanh nghiệp phát hành tăng vọt. (Biểu đồ 3.7 và Bảng 3.2)

35000

30000

25000

20000

15000

10000

5000

0

2007: 19 832 tỷ đồng

2011

2010 2012

2009: 31 776 tỷ đồng

2006: 13 000 tỷ đồng 2008: 4 500 tỷ đồng

Biểu đồ 3.6 Khối lượng phát hành trái phiếu doanh nghiệp giai đoạn 2006-2009

(Nguồn Ủy ban chứng khoán nhà nước)

Tuy nhiên thị trường chứng khoán Việt Nam vẫn còn khá nhỏ bé so về mặt quy mô so với thị trường chứng khoán khu vực ASIAN. Tính cả hai Sở giao dịch chứng khoán TP HCM và Sở giao dịch chứng khoán HN, giá trị vốn hóa thị trường của Việt Nam tháng 8/2011 đạt 651.000 tỷ đồng tương đương 31 tỷ USD, thấp nhất trong khu vực ASIAN. Hàng hóa của thị trường chứng khoán Việt Nam còn đơn giản, truyền thống mới chỉ dừng lại ở cổ phiếu và trái phiếu. Các loại hàng hóa cao cấp hơn với tính năng giao dịch, đầu tư, phòng ngừa rủi ro như công cụ tài chính phái sinh chưa có trên thị trường.

Bảng 3.3 Kết quả phát hành trái phiếu chính phủ giai đoạn 2008-2012

Đơn vị: tỷ VNĐ; triệu USD

Chỉ tiêu | Năm 2008 | Năm 2009 | Năm 2010 | |

1 | Đấu thầu qua NHNN | 20 730 | 10 100 | 7 491 |

2 | Đấu thầu qua TTGD CK | |||

Bằng VNĐ | 7 008 | 2 595,7 | 28 546 | |

Bằng USD | 460,11 | 1 000 | ||

3 | Bảo lãnh phát hành | 18 570 | 2 800 | 26 442 |

4 | Bán lẻ qua KBNN | 2 500 | 2 000 | 6 000 |

5 | BHXH mua | |||

Cộng VND | 48 808 | 17 496 | 64 479 | |

Cộng USD | 460,11 | 1 000 |

Có thể bạn quan tâm!

-

Trình Bày Và Công Bố Thông Tin Về Công Cụ Tài Chính

Trình Bày Và Công Bố Thông Tin Về Công Cụ Tài Chính -

Các Nhân Tố Ảnh Hưởng Đến Mức Độ Trình Bày Và Công Bố Thông Tin Về Công Cụ Tài Chính

Các Nhân Tố Ảnh Hưởng Đến Mức Độ Trình Bày Và Công Bố Thông Tin Về Công Cụ Tài Chính -

Bài Học Kinh Nghiệm Kế Toán Công Cụ Tài Chính Cho Doanh Nghiệp Phi Tài Chính Tại Việt Nam

Bài Học Kinh Nghiệm Kế Toán Công Cụ Tài Chính Cho Doanh Nghiệp Phi Tài Chính Tại Việt Nam -

Mối Quan Hệ Giữa Kế Toán Công Cụ Tài Chính Với Quản Trị Rủi Ro Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam

Mối Quan Hệ Giữa Kế Toán Công Cụ Tài Chính Với Quản Trị Rủi Ro Tài Chính Trong Các Doanh Nghiệp Phi Tài Chính Tại Việt Nam -

Thực Trạng Nhận Diện Công Cụ Tài Chính Phái Sinh

Thực Trạng Nhận Diện Công Cụ Tài Chính Phái Sinh -

Đo Lường Sau Ghi Nhận Ban Đầu Nợ Phải Trả Tài Chính

Đo Lường Sau Ghi Nhận Ban Đầu Nợ Phải Trả Tài Chính

Xem toàn bộ 299 trang tài liệu này.

(Nguồn Ủy ban chứng khoán nhà nước)

Bảng 3.4 Giá trị vốn hóa thị trường các Sở GDCK trong khu vực (8/2011)

Đơn vị: triệu USD

Giá trị vốn hóa thị trường | |

Bursa Malaysia | 409 692,3 |

Indonesia SE | 406 458,3 |

Philippines SE | 167 824,3 |

Singapore Exchange | 620 371,3 |

Thailand SE | 194 262,7 |

Hochiminh SE | 26 515,0 |

Hanoi SE | 4 484,0 |

(Nguồn: WFE, Focus No223 Sep 2011)

Số liệu về mức độ giao dịch cổ phiếu và trái phiếu của các doanh nghiệp khảo sát được thể hiện trong Phụ lục 3.1 Mức độ giao dịch chứng khoán của các doanh nghiệp được khảo sát.

3.1.2.1 Công cụ tài chính phái sinh trong các doanh nghiệp phi tài chính tại Việt Nam

Thị trường chứng khoán Việt Nam đã ra đời và phát triển hơn 10 năm nhưng vẫn chưa hội tụ đủ điều kiện về cơ sở pháp lý, hệ thống hạ tầng công nghệ, số lượng hàng hóa mua bán và trình độ am hiểu của các bên tham gia nên vẫn chưa hình thành chính thức thị trường chứng khoán phái sinh. Tuy nhiên, dù chưa có văn bản pháp lý hướng dẫn cụ thể cho các giao dịch về công cụ tài chính phái sinh nhưng ở Việt Nam đã xuất hiện giao dịch hợp đồng kỳ hạn, hợp đồng tương lai, hợp đồng quyền chọn, chứng chỉ quỹ...

Đối với Hợp đồng kỳ hạn: Giao dịch kỳ hạn xuất hiện với tư cách là công cụ tài chính phát sinh được ban hành theo Quyết định số 65/1999/QĐ-NHNN ngày 25/2/1999. Các giao dịch kỳ hạn được thực hiện trong hợp đồng mua bán USD và VND giữa các ngân hàng thương mại với doanh nghiệp xuất nhập khẩu hoặc với các ngân hàng thương mại khác.

Trung tâm Giao dịch Cà phê Buôn Ma Thuột được ra đời năm 2006 với sản phẩm kinh doanh là hợp đồng kỳ hạn cà phê nhằm cung cấp cho các nhà kinh doanh, sản xuất cà phê một công cụ bảo hiểm rủi ro biến động giá; đồng thời cung cấp cho các nhà đầu tư tài chính Việt Nam một công cụ đầu tư mới nhằm đa dạng hóa loại hình đầu tư và tìm kiếm cơ hội lợi nhuận.

Tại sàn giao dịch hàng hóa Sơn Tín thuộc Sacombank giao dịch ba mặt hàng là sắt thép, phân bón và hạt nhựa. Lượng giao dịch sắt thép trên sàn năm 2010 khoảng 250.000 tấn, năm 2011 còn 180.000 tấn, trong bốn tháng đầu năm 2012 đạt tầm 80.000 tấn.

Hợp đồng tương lai: Giao dịch hợp đồng tương lai xuất hiện tại Việt Nam chỉ mới khoảng 10 năm trở lại đây, tập trung vào các mặt hàng xuất khẩu chủ lực như: cà phê, cao su, kim loại mầu, ngũ cốc và bông sợi... tuy nhiên số lượng giao dịch còn khá khiêm tốn. Những doanh nghiệp đang thực hiện giao dịch hợp đồng tương lai tại Việt Nam chủ yếu là các doanh nghiệp ngoài quốc doanh do tính tự quyết cao. Techcombank là đơn vị đầu tiên trên cả nước được ngân hàng nhà nước cho phép tổ

chức dịch vụ mua bán hợp đồng tương lai với các thị trường quốc tế. Tại Sacombank, cung cấp những sản phẩm giao dịch chủ yếu các sản phẩm nông sản, kim loại, năng lượng. Ngoài ra còn có một số ngân hàng cung cấp hợp đồng tương lai như: BIDV, PG bank, Maritime bank. Sàn giao dịch cà phê BCEC tại Buôn Ma Thuột; Sàn hàng hóa Việt Nam VNX (giao dịch cà phê, cao su và thép).

VNX là sở giao dịch hàng hóa đầu tiên được Bộ Công Thương cấp phép hoạt động tại Việt Nam. VNX có vốn điều lệ 150 tỷ đồng, ba mặt hàng chủ yếu được giao dịch gồm cà phê, cao su và thép. Mô hình hoạt động của VNX gồm 3 phần là sàn giao dịch, trung tâm thanh toán bù trừ, trung tâm kiểm định và giao dịch hàng hóa. Hàng hóa được mua bán tại sàn giao dịch phải qua giám định đạt những tiêu chuẩn chung. Giá cả giao dịch theo nguyên tắc đấu giá công khai, đấu giá mua và cả đấu giá bán.

Hợp đồng quyền chọn: Quyền chọn ngoại tệ, lãi suất và vàng khá phát triển ở Việt Nam nhất là trong bối cảnh giá ngoại tệ, lãi suất, vàng liên tục biến động. Ngân hàng BIDV là ngân hàng đầu tiên được phép thực hiện giao dịch quyền chọn lãi suất. Hợp đồng quyền chọn lãi suất được phép thực hiện đối với những khoản cho vay và đi vay trung hạn (từ 1-5 năm) bằng USD hoặc EUR và chỉ được thực hiện đối với các doanh nghiệp hoạt động tại Việt Nam. Sau BIDV là hàng loạt các NHTM khác cũng được thực hiện nghiệp vụ này.

Tác giả Nguyễn Thị Thanh Hương trong bài viết “Thị trường công cụ tài chính phái sinh ở Việt Nam: những tác động đến phát triển kinh tế và giải pháp kế toán” tại Hội thảo khoa học Thị trường phái sinh ở Việt Nam, Nhà xuất bản Văn hóa thông tin Hà Nội, đã chỉ ra những tác động tích cực đến phát triển kinh tế của thị trường công cụ tài chính phái sinh và do đó cần sớm phát triển thị trường này dưới sự điều tiết vĩ mô của nhà nước [3]

3.1.3 Tổng quan về khung pháp lý kế toán công cụ tài chính trong các doanh nghiệp phi tài chính tại Việt Nam

3.1.3.1 Giai đoạn trước khi ban hành Thông tư 210/2009/TT/BTC

Khung pháp lý về kế toán cho các doanh nghiệp phi tài chính tại Việt Nam được quy định trong các văn bản: Luật Kế toán, Hệ thống chuẩn mực kế toán Việt

Nam, chế độ quản lý tài chính, chế độ kế toán, chế độ kế toán cho các ngành đặc thù. Năm 2004, Luật Kế toán chính thức có hiệu lực, trở thành văn bản pháp lý cao nhất của toàn bộ hệ thống kế toán Việt Nam. Đồng thời Bộ Tài chính đã xây dựng hệ thống chuẩn mực kế toán Việt Nam gồm 26 chuẩn mực áp dụng cho tất cả các doanh nghiệp. Giai đoạn trước khi ban hành Thông tư 210/2009/TT-BTC ngày 6 tháng 11 năm 2009, kế toán công cụ tài chính đã được trình bày rải rác, chưa trọng tâm trong các chuẩn mực kế toán Việt Nam, cụ thể như sau:

Điều 4, Luật Kế toán năm 2004 quy định tài sản được ghi nhận và trình bày trên Báo cáo tài chính theo giá gốc.

VAS 01 “Chuẩn mực chung” yêu cầu phải trình bày tài sản theo giá gốc đồng thời trong chuẩn mực này cũng đề cập đến việc phải phân loại và trình bày rõ nợ phải trả và vốn chủ sở hữu.

VAS 10 “Ảnh hưởng của việc thay đổi tỷ giá hối đoái” đề cập đến việc kế toán tài sản tài chính dưới dạng tiền ngoại tệ có nhiều nội dung khác biệt với thông lệ quốc tế.

VAS 16 “Chi phí đi vay” đề cập đến kế toán chi phí đi vay, kể cả nghiệp vụ phát hành trái phiếu thông thường (chưa đề cập đến nghiệp vụ phát hành công cụ tài chính phức hợp: trái phiếu chuyển đổi thành cổ phiếu, cổ phiếu ưu đãi hoàn lại, cổ phiếu ưu đãi cổ tức …)

VAS 18 “Các khoản dự phòng, tài sản và nợ tiềm tàng” đề cập đến các nguyên tắc kế toán nghiệp vụ dự phòng phải trả chỉ là một phần nhỏ trong nghiệp vụ kế toán phòng ngừa rủi ro mà thông lệ quốc tế đã đề cập đến.

VAS 21 “Trình bày báo cáo tài chính” và VAS 27 “Báo cáo tài chính giữa niên độ” thiếu các quy định về trình bày, công bố thông tin về công cụ tài chính.

VAS 30 “Lãi trên cổ phiếu”

Về nhận diện, phân loại công cụ tài chính

Trong chế độ kế toán ban hành theo Quyết định 15 ngày 30/3/2006 của Bộ trưởng Bộ Tài chính áp dụng cho tất cả các doanh nghiệp thuộc mọi lĩnh vực, mọi