(0.304) | (0.000)*** | (0.424) | (0.300) | (0.005)*** | |

N | 576 | 576 | 576 | 576 | 576 |

R-Square | 0.2451 | 0.1948 | 0.1360 | ||

Prob>F | 0.0000 | 0.0000 | 0.0000 | ||

KIỂM ĐỊNH LỰA CHỌN MÔ HÌNH | |||||

F-test | 0.0000 | ||||

Hausman test | 0.0000 | ||||

KIỂM ĐỊNH KHUYẾT TẬT MÔ HÌNH | |||||

Phương sai thay đổi | Prob>chi2=0.0000: Có hiện tượng phương sai thay đổi | ||||

Tự tương quan | Prob>F=0.0006: Có hiện tượng tự tương quan | ||||

KIỂM ĐỊNH KHUYẾT TẬT MÔ HÌNH | |||||

KIỂM ĐỊNH GMM | |||||

AR2 | 0.222 | ||||

Hansen test | 0.750 | ||||

Có thể bạn quan tâm!

-

Mức Độ Ảnh Hưởng Cơ Cấu Vốn Đến Hoạt Động Dn

Mức Độ Ảnh Hưởng Cơ Cấu Vốn Đến Hoạt Động Dn -

Phân Tích Tác Động Của Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Của Dndvdl Huế

Phân Tích Tác Động Của Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Của Dndvdl Huế -

Kết Quả Kiểm Định Hiện Tượng Đa Cộng Tuyến

Kết Quả Kiểm Định Hiện Tượng Đa Cộng Tuyến -

Thống Kê Số Lượng Doanh Nghiệp Ở Mỗi Nhóm Theo Năm

Thống Kê Số Lượng Doanh Nghiệp Ở Mỗi Nhóm Theo Năm -

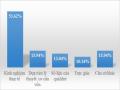

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 12

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 12 -

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 13

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 13

Xem toàn bộ 111 trang tài liệu này.

(*, **,*** : có ý nghĩa thống kê ở mức 10%, 5%,1%)

Nguồn: kết quả tính toán của tác giả theo chương trình STATA 12.0

Bảng 2.13. Kết quả kiểm tra biến nội sinh với biến phụ thuộc ROA

P_Value | Hiện tượng nội sinh | |

DA | 0.0000 | Có hiện tượng nội sinh |

UNI | 0.5972 | Không có hiện tượng nội sinh |

TSDH | 0.8908 | Không có hiện tượng nội sinh |

GROW | 0.0556 | Không có hiện tượng nội sinh |

SIZE | 0.0482 | Có hiện tượng nội sinh |

GDP | 0.5463 | Không có hiện tượng nội sinh |

Ghi chú: Kiểm định Durbin - Wu – Hausman (P_value), mức ý nghĩa để bác bỏ hoặc chấp nhận giả thiết Ho: biến công cụ là ngoại sinh là 5%

Từ bảng 2.10, 2.11, 2.12 và 2.13 các kết quả kiểm định OLS, FEM, REM, GLS, GMM và các kiểm định lựa chọn mô hình. Kết quả như sau:

- Căn cứ vào kết quả kiểm định F, có: Đối với cả hai mô hình đều cho giá trị Prob>F = 0.0000 < α (α = 5%): Giả thuyết H0 bị bác bỏ: FEM sẽ phù hợp hơn so với Pooled OLS.

- Căn cứ vào kết quả kiểm định Hausman, có: Mô hình với biến phụ thuộc ROE: Prob>F = 0.0079 < α (α = 5%): Giả thuyết H0 bị bác bỏ: FEM sẽ phù hợp hơn so với REM.

Mô hình với biến phụ thuộc ROA: Prob>chi2 = 0.0000<α (α =5%): Giả thuyết H0 bị bác bỏ: Mô hình FEM là phù hợp hơn so với REM.

- Căn cứ vào kết quả kiểm định tính khuyết tật của mô hình: Mô hình có hiện tượng phương sai thay đổi và hiện tượng tự tương quan và luận án sẽ thực hiện hồi quy bằng phương pháp GLS để khắc phục các khuyết tật này. Tuy nhiên, theo tác giả, các mô hình trong luận án này có dấu hiệu của hiện tượng nội sinh với một số biến độc lập có quan hệ hai chiều với biến phụ thuộc.

Theo kết quả nghiên cứu thực nghiệm về kiểm định hiện tượng nội sinh đối với các biến trong cả hai mô hình biến ROE và ROA: Với mức ý nghĩa 5%: các biến DA và SIZE: có hiện tượng bị nội sinh (Bảng 2.11 và bảng 2.13). Vì vậy, các kết quả cuối cùng của luận án phụ thuộc vào kết quả bằng phương pháp GMM. Bảng tổng hợp các nhân tố ảnh hưởng đến hiệu quả tài chính được tổng hợp theo phương pháp GMM cho cả hai mô hình với biến ROE và ROA như sau:

Bảng 2.14. Tổng hợp kết quả hồi quy phương pháp GMM

Giả thiết | Biến phụ thuộc | ||

ROA | ROE | ||

DA | - | -0.1937*** | -0.2890*** |

TSDH | - | -0.0540*** | -0.0587*** |

SIZE | + | 0.0169*** | |

GROW | + | 0.0334*** | 0.0465*** |

UNI | - | -0.0102* |

+ | 1.4046*** | 1.4842*** | |

AR2 | 0.222 | 0.712 | |

Hansen test | 0.750 | 0.072 | |

Nguồn: Tổng hợp của tác giả

Kết quả kiểm định bằng phương pháp GMM bảng 2.14 cho thấy:

- Kiểm định Hansen cho kết quả mô hình với biến ROA với P-value là 75%, đối với biến ROE là 7.2% do đó giả thiết H0 về biến công cụ trong mô hình là phù hợp không thể bị bác bỏ với mức ý nghĩa 5%.

- Kiểm định AR2 cho kết quả với biến ROA với P-value là 22,2%, biến ROE là 71,2% cho thấy giả thiết H0 : không có chuỗi tương quan bậc 2 cũng không thể bị bác bỏ ở mức 5%.

Qua kiểm định AR2 và Hansen test có thể kết luận kết quả hồi quy mô hình GMM là có hiệu lực. Cụ thể như sau:

Giả thuyết: “Cơ cấu vốn có tác động đến hiệu quả tài chính”.

Hệ số hồi quy của biến DA đối với ROE và ROA lần lượt là -0.2890 và - 0.1937. Nó chỉ ra rằng: Tỷ số nợ có tác động ngược chiều với hiệu quả tài chính. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi tỷ số nợ tăng thêm 1% thì hiệu quả tài chính sẽ giảm -0.2890% với ROE và -0.1937% ROA và ngược lại. Ngoài ra, hệ số của biến DA đối với tất cả các phương pháp hồi quy đều cho cùng kết quả: DA tác động ngược chiều với hiệu quả tài chính và đều có độ tin cậy cao.

Kết quả cơ cấu vốn có tác động ngược chiều với hiệu quả tài chính phù hợp với các nghiên cứu trước đây trong ngành du lịch như: Youn và Gu (2010); Woo Gon Kim (1997); Luis Pacheco (2015); Ajanthan (2013). Điều này phù hợp với các DN du lịch vừa và nhỏ khi DN có hiệu quả tài chính càng cao sẽ ưu tiên sử dụng nguồn lợi nhuận giữ lại như theo lý thuyết trật tự phân hạng. Ngược lại, Woo Gon Kim cho rằng doanh nghiệp có hiệu quả tài chính thấp sẽ không có đủ nguồn lực tài trợ nên bắt buộc phải vay nhiều hơn, điều này đúng với DN du lịch có quy mô lớn, phải đầu tư tài sản cố định nhiều.

Giả thuyết: “Cấu trúc tài sản có tác động ngược chiều đến hiệu quả tài chính”.

Hệ số hồi quy của biến TSDH cho kết quả -0.0587 với ROE và -0.0540 với ROA. Nó cho thấy: Tỷ trọng tài sản có tác động ngược chiều với hiệu quả tài chính và có mức ý nghĩa 1%. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi tỷ trọng tài sản cố định hữu hình tăng thêm 1% thì hiệu quả tài chính sẽ giảm - 0.0587% với ROE và -0.0540% với ROA và ngược lại. Bên cạnh đó, hệ số hồi quy của biến TSDH đối với tất cả các phương pháp đều cho cùng kết quả: TSDH tác động ngược chiều với hiệu quả tài chính và đều có độ tin cậy cao.

Kết quả này phù hợp với nghiên cứu của Motanya (2016) khi cho rằng DN du lịch đầu tư tài sản cố định lớn thì hiệu quả tài chính giảm. Thực trạng khách hàng truyền thống của Huế là khách tham quan có mức chi tiêu dịch vụ thấp, và thiếu đi khách hàng có thu nhập cao với nhu cầu nghỉ dưỡng, giải trí. Do đó, các DN khách sạn, nhà hàng đầu tư quy mô lớn gặp khó khăn trong hoạt động kinh doanh vì thiếu khách hàng phù hợp.

Giả thuyết: “Tốc độ tăng trưởng tài sản có tác động thuận chiều đến hiệu quả tài chính”.

Hệ số hồi quy của biến GROW có kết quả với ROE và ROA là 0.0465 và 0.0334. Nó cho thấy: Tốc độ tăng trưởng tài sản có tác động cùng chiều với hiệu quả tài chính và có mức ý nghĩa 1%. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi tổng tài sản tăng thêm 1% thì hiệu quả tài chính sẽ tăng 0.0465% (ROE) và 0.0334% (ROA) và ngược lại. Bên cạnh đó, hệ số hồi quy của biến GROW đối với tất cả các phương pháp đều cho cùng kết quả: GROW tác động cùng chiều với hiệu quả tài chính và đều có độ tin cậy cao.

Thực trạng kinh doanh du lịch đề cập tại chương 2 phù hợp với kết quả tốc độ tăng trưởng DN làm tăng hiệu quả tài chính. Các DN mở rộng sản phẩm và dịch vụ kinh doanh sẽ gia tăng lợi nhuận biên và hiệu quả tài chính.

Giả thuyết: “Tốc độ tăng trưởng GDP có tác động thuận chiều đến hiệu quả tài chính”.

Hệ số hồi quy của biến GDP là 1.4842 (ROE) và 1.4046 (ROA). Nó cho thấy: GDP có tác động cùng chiều với hiệu quả tài chính và có mức ý nghĩa 1%. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi GPD tăng thêm 1% thì hiệu quả tài

chính sẽ tăng 1.4842% (ROE) và 1.4046% (ROA) và ngược lại. Bên cạnh đó, hệ số hồi quy của biến GDP đối với tất cả các phương pháp đều cho cùng kết quả: GDP tác động cùng chiều với hiệu quả tài chính và đều có độ tin cậy cao. Kết luận phù hợp với Diyya Aggarwal (2016), trong điều kiện kinh tế phát triển ổn định, thu nhập người dân cải thiện nên nhu cầu về giải trí, nghỉ dưỡng gia tăng. Do đó, doanh thu và hiệu quả tài chính của DN du lịch tăng.

Giả thuyết: “Đặc điểm kinh doanh có tác động ngược chiều đến hiệu quả tài chính”.

Hệ số hồi quy của biến UNI không có ý nghĩa thống kê với ROE nhưng có kết quả với biến ROA là -0.0102. Nó cho thấy: tỉ lệ giá vốn hàng bán trên doanh thu có tác động ngược chiều với hiệu quả tài chính và có mức ý nghĩa 10%. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi UNI tăng thêm 1% thì hiệu quả tài chính sẽ giảm -0.0102% và ngược lại.

Youn và Gu (2010) cho rằng DN du lịch nên giảm các chi phí hoạt động, chi phí bán hàng và tiếp thị để gia tăng lợi nhuận biên. DN du lịch Huế đa phần có quy mô nhỏ nên trình độ quản lý và kiểm soát chi phí còn nhiều hạn chế, gây thất thoát.

Giả thuyết: “Quy mô doanh nghiệp có tác động thuận chiều đến hiệu quả tài chính”.

Hệ số hồi quy của biến SIZE không có ý nghĩa thống kê với biến ROE, nhưng có kết quả với biến ROA là 0.0169. Nó cho thấy: SIZE có tác động cùng chiều với hiệu quả tài chính và có mức ý nghĩa 1%. Điều này có nghĩa: Nếu các yếu tố khác không đổi và khi tổng tài sản cố tăng thêm 1% thì hiệu quả tài chính sẽ tăng 0.0169% và ngược lại.

Kết quả hồi quy với hai mô hình biến phụ thuộc ROA và ROE có thể kết luận các biến có mối quan hệ thuận chiều với hiệu quả tài chính là: GROW và GDP. Các biến có mối quan hệ ngược chiều là: DA và TSDH. Hai biến SIZE và UNI không tìm thấy ý nghĩa thống kê với ROE nhưng lại có ý nghĩa với biến ROA.

Tổng hợp kết quả nghiên cứu các nhân tố ảnh hưởng đến hiệu quả kinh doanh và so sánh với giả thiết đưa ra ban đầu.

Bảng 2.15. Bảng so sánh giả thiết và kết quả nghiên cứu

Giả thiết | ROA | ROE | |

DA | - | - | - |

TSDH | - | - | - |

SIZE | + | + | |

GROW | + | + | + |

UNI | - | - | |

GDP | + | + | + |

Bảng 2.15 cho thấy mối quan hệ giữa các nhân tố ảnh hưởng đến hiệu quả tài chính có kết quả tương đồng với giả thiết đưa ra ban đầu. Trong đó, cơ cấu vốn có tác động ngược chiều với cơ cấu vốn. Để đánh giá rõ hơn tác động cơ cấu vốn đối với hiệu quả tài chính theo ngưỡng nợ cũng như tìm được cơ cấu vốn tối ưu cho DNDVDL Huế, đề tài tiếp tục thực hiện hồi quy mô hình 3 và 4.

Kết quả nghiên cứu mối quan hệ phi tuyến tính giữa cơ cấu vốn và hiệu quả tài chính.

Bảng 2.16. Kết quả hồi quy mô hình 3 và mô hình 4

ROA | ROE | |

DA | -0.0245 | 1.3429 |

(0.868) | (0.0000)*** | |

DA2 | -0.0311 | -1.8692 |

(0.856) | (0.0000)*** | |

UNI | -0.0181 | -0.0486 |

(0.005)*** | (0.0000)*** | |

TANG | -0.0624 | -0.1325 |

(0.0000)*** | (0.263) | |

SIZE | -0.0063 | -0.0261 |

(0.054)** | (0.0000)*** | |

GROW | 0.0220 | 0.0281 |

(0.0000)*** | (0.0003)*** | |

GDP | 1.154 | 0.3548 |

(0.0000)*** | (0.557) | |

CONS | 0.048 | 0.2018 |

(0.083)* | (0.0000)*** | |

N | 576 | 576 |

AR (2) test (Pr > z) | 0.140 | 0.463 |

Sargan test | 0.000 | 0.247 |

(*, **,*** : có ý nghĩa thống kê ở mức 10%, 5%,1%)

Nguồn: kết quả tính toán của tác giả theo chương trình STATA 12.0

Kết quả hồi quy bằng phương pháp GMM cho các kết quả như sau: Các hệ số hồi quy của các biến liên quan đến cơ cấu vốn và cơ cấu vốn bình phương như: DA, DA2 đều có ý nghĩa thống kê đối với biến ROE, nhưng không có ý nghĩa với biến ROA. Bên cạnh đó, kết quả Sargan test và AR (2) test đều cho thấy mô hình với biến phụ thuộc ROE là phù hợp. Đây là cơ sở nhằm xác định mức tỷ lệ cơ cấu vốn tối ưu để hiệu quả tài chính đạt mức tối đa. Tác giả cũng đã thực hiện kiểm định 2 ngưỡng, tuy nhiên kết quả không cho thấy tồn tại 2 ngưỡng nợ (Phụ lục). Vì vậy, kết quả nghiên cứu kết luận chỉ tồn tại một ngưỡng nợ cho các DNDVDL Huế.

Xác định cơ cấu vốn tối ưu:

Ngưỡng của DA được tìm thấy khi xét đạo hàm bậc nhất của cả hai bên với DA. Sau khi giải phương trình cho kết quả ngưỡng tối ưu của DA là 35,92% thì hiệu quả tài chính cao nhất.

Dựa trên giá trị ngưỡng 35,92%, tập mẫu có thể chia làm 2 nhóm với tỉ lệ nợ DA nằm trong khoảng từ 0% - 35,92% và lớn hơn 35,92%. Để xác định mối quan hệ giữa hiệu quả tài chính và các ngưỡng nợ, đề tài thực hiện hồi quy OLS trên các nhóm và cho kết quả sau:

Bảng 2.17. Kết quả hồi quy theo ngưỡng

0%-<DA<35,92% | DA> 35,92%. | |

DA | 0.0962** | -0.6148*** |

UNI | -0.0100 | -0.0048 |

TSDH | -0.0706*** | -0.2097*** |

SIZE | -0.0169** | 0.0076 |

GROW | 0.0633*** | 0.0497* |

GDP | 1.7912** | 0.8407 |

_CONs | 0.0642 | 0.3427* |

(*, **,*** : có ý nghĩa thống kê ở mức 10%, 5%,1%)

Nguồn: tính toán của tác giả

Khi doanh nghiệp sử dụng nợ dưới 35,92% biến DA có giá trị là 0.0962 với mức ý nghĩa 5% , cho thấy hiệu quả tài chính doanh nghiệp sẽ tăng 0.0962% khi tỷ lệ nợ tăng 1%.

Khi doanh nghiệp sử dụng nợ vượt quá mức 35,92%, biến DA có giá trị là - 0.6148 với mức ý nghĩa 1%, cho thấy việc gia tăng tỷ lệ nợ 1% sẽ làm giảm hiệu quả tài chính doanh nghiệp là -0.6148%.