Vốn NH trong bản cân đối kế toán được thể hiện như sau:

L + S = D + B + R +X (A1.1)

với L: nợ

S: chứng khoán

D: tiền gửi

B: trái phiếu

R: vốn yêu cầu

X: vốn vượt mức yêu cầu

Tại thời điểm t-1, vốn NH, được xác định K = X + R, là nguồn cho sẵn (a given endowment). Giả thuyết này chỉ ra rằng nhà quản trị NH (cũng là chủ NH loại bỏ vấn đề bất cân xứng thông tin) không làm thay đổi vốn của công ty hoặc mua bán cổ phần trong giai đoạn t-1 và t, vốn do đó vẫn cố định cho đến thời gian t, khi đó vốn sẽ được thay đổi do việc thực hiện các khoản lợi nhuận hoặc thu lỗ (Kt = Kt-1 + Π).

Vào đầu giai đoạn t (tức thời điểm t-1), nhà quản trị NH xác định chiến lược rủi ro cho việc phân bổ tín dụng. Việc phân bổ tín dụng giữa các ngành, các lĩnh vực hoạt động, khu vực địa lý, phụ thuộc vào sự e ngại rủi ro của nhà quản trị, chúng tôi đưa ra với θ = [-∞, +∞]. Cách đo lường này có thể được hiểu như là phương pháp Arrow-Pratt của sự e ngại rủi ro tuyệt đối và nó bắt 0 nếu ngân hàng là trung lập. Cần lưu ý rằng quyết định chiến lược rủi ro diễn ra trước quá trình cung tín dụng thực tế. Sau đó sẽ được chọn lựa đáp ứng nhu cầu vay vốn sau khi xem xét các điều kiện kinh tế. Vì vậy, trong việc chọn lựa dự án rủi ro, nhà quản trị NH tính toán thông tin ex-ante về sự phân bổ có thể có của các biến vĩ mô (thu nhập, giá cả, lãi suất) và lựa chọn một chiến lược cho từng khi vực của thế giới.

Việc lựa chon rủi roc ho danh mục cho vay (như chúng ta biết, việc này phụ thuộc vào sự e ngại rủi ro của nhà quản trị NH) có hai hàm ý quan trọng. Thứ nhất, nó ảnh hưởng đến tỷ lệ nợ xấu (j) cái được xóa nợ sau thời gian t. Thứ hai, nó ảnh hưởng đến tỷ lệ trung bình thu nhập của các khoản vay vì rủi ro có liên quan với mức độ của tỷ suất sinh lợi. Điều này có nghĩa là phần bù rủi ro có mối quan hệ nghịch biến với sự e ngại rủi ro của ngân hàng.

Dưới yêu cầu của quy tắc an toàn vốn thực tế BIS, R được cho bởi một khoản nợ cố định. Chúng tôi giả định rằng yêu cầu vốn chỉ có liên quan tới rủi ro tín dụng và không liên quan tới rủi ro lãi suất:

R = kL (A1.2)

Chúng ta giả định rằng NH có nguồn vốn lớn hơn vốn yêu cầu. Giả định này là phù hợp với thực tế rằng những giới hạn yêu cầu vốn là thấp hơn nguồn vốn của NH ở bất kỳ thời điểm nào. Những NH có thể nắm giữ một bộ đệm như một tấm đệm để đối phó với dự phòng (Wall và Peterson (1987), Barrios và Blanco (2001)) vì họ phải đối mặt với chi phí điều chỉnh vốn hoặc đề truyền tải thông tin tích cực về giá trị kinh tế của họ ( Leland và Pie (1977), Myers và Majluf (1984)). Một cách giải thích khác là NH đối mặt với chi phí phá sản, làm giảm thu nhập dự kiến trong tương lai của họ. Van den Heuvel (2003a) tranh luận rằng ngay cả khi yêu cầu vốn không phải là một ràng buộc, một NH có vốn thấp có thể bỏ qua cơ hội lợi nhuận cho vay hiện tại, mục đích để làm giảm rủi ro bấp cập vốn trong tương lai. Để nắm bắt các khía cạnh này, một cách đơn giản chúng ta giả định rằng NH trả một khoản thuế nếu họ không đáp ứng các yêu cầu vốn trong thời gian t.

Sau khi “dự đoán” các biến vĩ mô, khu vực tư nhân đặt ra nhu cầu vay vốn của họ. Các NH phản ứng với thị trường cho vay đặc trưng bởi cạnh tranh

độc quyền, điều này cho phép họ đặt một lãi suất theo nhu cầu vay vốn. Lãi suất cho vay (il), do đó được tính toán bởi:

il = c0Ld + c1im + c2y + c3p + ƞ (ci >0, i =0,3) (A1.3)

Ld : nhu cầu nợ

im : lãi suất thị trường tiền tệ

y : GDP thực

p : mức giá

ƞ : phần bù rủi ro

Phần bù rủi ro trong phương trình (A1.3) có mối quan hệ nghịch biến với sự e ngại rủi ro của NH, như đã thảo luận trước đó, điều này ảnh hưởng đến rủi ro của dự án cho vay. Do đó, chúng ta có:

ƞ = ƞ 0 + ƞ 1θ (ƞ 0 >0, ƞ 1 <0) (A1.4)

Các khoản vay là có rủi ro, trong từng thời kỳ, một tỷ lệ phần trăm j bị xóa bỏ (xóa nợ) do đó làm giảm lợi nhuận của NH. Tỷ lệ phần trăm khoản vay được xóa nợ phụ thuộc vào tình trạng của nền kinh tế, đại diện bởi GDP thực, và dựa trên hành vi chấp nhận rủi ro của NH (θ). Do vậy, thiệt hại trên mỗi đơn vị nợ được tính như sau:

j(y,θ) = j0y + j1θy + j2θ ( j <0, i =0,2) (A1.5)

Phương trình (A1.5) chỉ ra rằng chất lượng của danh mục đầu tư NH phản ứng khác nhau với những thay đổi trong trạng thái của nền kinh tế và điều này lại phụ thuộc vào quan điểm rủi ro của NH. Phương trình chỉ ra rằng tỷ lệ xóa nợ của những NH có sự e ngại rủi ro lớn phản ứng nhỏ hơn với những cú sốc GDP. Nếu NH có trung lập với rủi ro (θ = 0), j chỉ phụ thuộc vào GDP.

Theo lý thuyết, mối liên hệ giữa rủi ro và vốn NH, chúng ta giả định rằng hệ số θ là có mối liên hệ với nguồn vốn vượt mức quy định X ở cuối thời điểm t-1:

θ = μXt-1 (A1.6)

Cần lưu ý rằng chúng ta phân tích mối quan hệ giữa thái độ rủi ro và vốn dư thừa thay vì mức vốn. Vốn dư thừa đo lường sự điều chỉnh rủi ro của tài sản NH, nó độc lập với những hạn chế giám sát và do đó có thể được nghiên cứu về sự e ngại rủi ro. Ngược lại, mức vốn, thường được sử dụng rộng rãi trong những nghiên cứu hiện có, không cho thấy những thông tin về cơ cấu danh mục cho vay hay đặc điểm rủi ro của nó.

Tác động của vốn dư thừa lên thái độ rủi ro của NH là vấn đề gây tranh cãi trong các nghiên cứu, do đó các dấu hiệu của μ là không chắc chắn. Một giá trị μ dương sẽ hàm ý rằng những ngân hàng có nguồn vốn tốt thì e ngại rủi ro nhiều hơn: họ lựa chọn những khách hàng ít rủi ro – những người có khả năng hoàn trả nợ mà ít bị ảnh hưởng bởi cú sốc GDP. Trong trường hợp này, gánh nặng xóa nợ thấp cho phép các NH có nguồn vốn tốt “làm mịn” (hạn chế) những ảnh ảnh của suy thoái kinh tế lên cung tín dụng. Nói cách khác, NH những ngân hàng có nguồn vốn tốt thì “làm mịn” tốt hơn chức năng “làm mịn của chuỗi thời gian” được mô tả bởi Allen và Gale (1997), vì họ có nhiều khả năng để “bảo vệ tín dụng trước những ảnh hưởng xấu của thiên nhiên”. Ngược lại, nếu μ là âm những NH có nguồn vốn tốt yêu thích rủi ro hơn và chất lượng của dự án cho vay sẽ gánh chịu nhiều tác động của sự sụt giảm thu nhập.

NH nắm giữ chứng khoán mục đích để đối phó với dòng tiền gửi chảy ra không mong muốn. Chúng ta giả định rằng chứng khoán nắm giữ là một phần cố định của tiền gửi bên ngoài:

S = sD (0<s<1) (A1.7)

Tiền gửi được bảo hiểm đầy đủ và không được trả lãi. Nhu cầu của họ có mối quan hệ nghịch biến với chi phí cơ hội của tiền gửi bằng lãi suất của thị trường tiền tệ:

D = dim (0<d<1) (A1.8)

Phương trình sau hàm ý rằng toàn bộ tiền gửi hoàn toàn bị kiểm soát bởi cơ quan chức năng.

Bởi vì NH là rủi ro và trái phiếu là không có bảo hiểm, lãi suất trái phiếu kết hợp một phần bù rủi ro mà chúng ta giả định phụ thuộc vào vốn dư thừa tại cuối thời gian t-1. Những người mua trái phiếu có kiến thức về bản cân đối kế toán cuối cùng của NH và đòi hỏi một mức lãi suất thấp nếu NH, có tính đến những rủi ro tín dụng của mình, có mức vốn tốt. Chúng tôi bao gồm cả hai ảnh hưởng trực tiếp của vốn hóa lên chênh lệch giữa trái phiếu và lãi suất thị trường và tương tác kỳ hạn giữa hai lãi suất.

Ib (im, X) = im + b0X + b1imX (b0 <0, b1 <0) (A1.9)

Giả định này hàm ý rằng mối liên hệ của kênh tín dụng NH phụ thuộc vào an toàn vốn của NH, cái xác định mức độ của khả năng thay thế giữa bảo hiểm, các loại tiền gửi đặc biệt, và nợ của những NH không đảm bảo, các loại trái phiếu hoặc chứng chỉ tiền gửi (Romer và Romer 1990). Phương trình (A1.9) cũng hàm ý rằng, bởi vì quy luật của thị trường, là tối ưu khi các NH nắm giữ vốn lớn hơn mức độ cần thiết đáp ứng yêu cầu vốn .

Những tác động của kênh vốn NH được mô tả như sau:

CMT = ρt-1Δim (L + S) (ρ > 0) (A1.10)

CMT : tổng chi phí (lợi nhuận) ngân hàng gánh chịu (đạt được) trong trường hợp thay đổi chính sách tiền tệ vì sự chuyển đổi kỳ hạn trong thời gian t-1 trước những cú sốc tiền tệ.

ρt-1 : phản ảnh những tài sản và thanh khoản thay đổi với độ nhạy cảm của lãi suất tại cuối thời điểm t-1 và nó phụ thuộc vào sự chuyển đổi kỳ hạn của NH. Hệ số này đại diện cho chi phí (lợi nhuận) trên mỗi đơn vị tài sản mà NH phải gánh chịu trong trường hợp lãi suất thị trường tiền tệ thay đổi 1%. Vì nợ có thời hạn dài hơn nguồn vốn huy động, chúng ta kỳ vọng ρt-1 >0. Trong trường hợp này NH gánh chịu chi phí khi lãi suất gia tăng và có được lợi nhuận trong trường hợp ngược lại.

Chi phí hoạt động (COC ), có thể được giải thích như chi phí điều hành và giám sát, phụ thuộc vào các khoản vay:

COC = g0 + g1L (g0 >0, g1 >0) (A1.11)

Ngân hàng tối đa hóa lợi nhuận của mình với các rang buộc bản cân đối kế toán (A1.1), yêu cầu vốn (A1.2) và nhu cầu vay nợ (A1.3):

Max Π = iLL + imS – jL – iBB – CMT – COC

Việc giải quyết vấn đề tối đa hóa lợi nhuận có thể tìm thấy một mức cung nợ tối ưu:

Ls = Ψ0 + Ψ1p + Ψ2im + Ψ2imXt-1 + Ψ4y + Ψ5yXt-1 + Ψ6ρt-1Δim + Ψ7Xt-1 (A1.12)

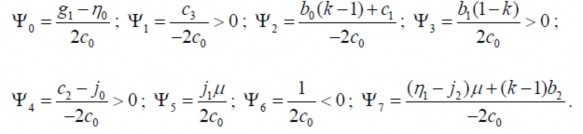

Với:

Phương trình (A1.12) cho rằng việc thắt chặt tiền tệ làm sụt giảm trong hoạt động cho vay (Ψ2 < 0) nếu kênh tín dụng NH (b0(1 – k) < 0) là lớn hơn tác động chi phí cơ hội (c1 > 0). Tác động của thắt chặt tiền tệ là nhỏ hơn cho những NH có nguồn vốn tốt (Ψ3 > 0), những NH này có khả năng bù đắp sự sụt giảm của tiền gửi bằng cách phát hành trái phiếu ở mức giá thấp hơn. Cung tín dụng phản ứng đồng biến với một sự mở rộng sản lượng (Ψ4 > 0), nhưng tác động phụ thuộc vào vốn dư thừa của NH, phản ảnh quan điểm rủi ro và độ nhạy cảm của họ với chu kỳ kinh doanh. Tác động của yêu cầu vốn lên cung tín dụng có thể được kiểm tra thông qua tỷ lệ khả năng thanh toán

(k) và vốn dư thừa (X). Một yêu cầu vốn cao (k lớn) làm giảm tác động của kênh tín dụng NH (nó làm giảm b0(1 – k)) và các tác động của quy luật thị trường (nó làm giảm Ψ3 ). Mặt khác, vốn dư thừa làm thay đổi tác động bất cân xứng lên sản lượng, nhưng dấu hiệu của nó là không rõ ràng bởi vì như chúng ta thấy, điều này cũng phụ thuộc vào tác động e ngại rủi ro của NH. Tác động của kênh vốn NH được thể hiện bởi Ψ < 0; bởi vì kỳ hạn dài hơn của tài sản NH đối với nợ phải trả (ρ > 0), trong trường hợp thắt chặt tiền tệ (Δim > 0), NH gánh chịu chi phí chuyển đổi kỳ hạn; sự sụt giảm trong lợi nhuận, hạn chế vốn, xác định một sụt giảm trong cho vay. Hệ số cuối cùng phản ảnh ảnh hưởng trực tiếp của vốn dư thừa lên cung tín dụng. Một điều kiện cho Ψ7 dương là tiết kiệm thu được từ các NH trên trái phiếu bởi vì quy luật của thị trường (đại diện bởi giá trị tuyệt đối của b2) lớn lơn tác động của sự e ngại rủi ro.

Phụ lục 2: Dữ liệu các biến nghiên cứu

Vl | Vd | Ir | Rr | GDP | |||

2003Q1 | 272411 | 278284 | 9.413 | 5.000 | 122610 | ||

2003Q2 | 289659 | 292596 | 9.447 | 5.000 | 156991 | ||

2003Q3 | 304623 | 311148 | 9.543 | 3.000 | 154877 | ||

2003Q4 | 325701 | 333411 | 9.517 | 2.000 | 178956 | ||

2004Q1 | 349803 | 350749 | 9.540 | 2.000 | 137070 | ||

2004Q2 | 364134 | 380755 | 9.540 | 2.000 | 182105 | ||

2004Q3 | 382383 | 391425 | 9.680 | 5.000 | 173231 | ||

2004Q4 | 461356 | 444104 | 10.130 | 5.000 | 222901 | ||

2005Q1 | 485300 | 464000 | 10.817 | 5.000 | 164243 | ||

2005Q2 | 501260 | 484518 | 10.877 | 5.000 | 216026 | ||

2005Q3 | 515989 | 505176 | 11.080 | 5.000 | 206829 | ||

2005Q4 | 526597 | 559320 | 11.327 | 5.000 | 252113 | ||

2006Q1 | 540887 | 593575 | 11.175 | 5.000 | 184359 | ||

2006Q2 | 573450 | 641679 | 11.175 | 5.000 | 242186 | ||

2006Q3 | 607160 | 680067 | 11.175 | 5.000 | 248290 | ||

2006Q4 | 660564 | 763639 | 11.180 | 5.000 | 299431 | ||

2007Q1 | 695156 | 846572 | 11.180 | 5.000 | 210878 | ||

2007Q2 | 786851 | 945961 | 11.180 | 6.667 | 282577 | ||

2007Q3 | 840518 | 1007891 | 11.180 | 10.000 | 293776 | ||

2007Q4 | 1016541 | 1127437 | 11.180 | 10.000 | 356484 | ||

2008Q1 | 1138526 | 1198221 | 12.318 | 10.667 | 254086 | ||

2008Q2 | 1218833 | 1210867 | 16.636 | 11.000 | 371652 | ||

2008Q3 | 1212255 | 1251455 | 20.100 | 11.000 | 390765 | ||

2008Q4 | 1275048 | 1385282 | 14.080 | 9.000 | 468535 | ||

2009Q1 | 1351631 | 1467599 | 9.540 | 4.333 | 311136 | ||

2009Q2 | 1531107 | 1622408 | 9.570 | 3.000 | 420464 | ||

2009Q3 | 1667854 | 1710090 | 10.190 | 3.000 | 425477 | ||

2009Q4 | 1753600 | 1799222 | 10.976 | 3.000 | 501312 | ||

2010Q1 | 1935793 | 1871187 | 12.000 | 3.000 | 362895 | ||

2010Q2 | 2087384 | 2070588 | 13.440 | 3.000 | 492305 | ||

2010Q3 | 2251497 | 2232942 | 13.167 | 3.000 | 508996 | ||

2010Q4 | 2475535 | 2451236 | 13.934 | 3.000 | 616718 | ||

2011Q1 | 2584863 | 2476760 | 16.045 | 3.000 | 441707 | ||

2011Q2 | 2657053 | 2548269 | 18.020 | 3.000 | 628223 | ||

2011Q3 | 2688672 | 2681431 | 17.910 | 3.000 | 640284 | ||

2011Q4 | 2830193 | 2754968 | 15.840 | 3.000 | 824617 | ||

2012Q1 | 2774721 | 2793262 | 15.300 | 3.000 | 545767 | ||

2012Q2 | 2887697 | 3174340 | 13.867 | 3.000 | 706810 | ||

2012Q3 | 2915695 | 3207232 | 12.943 | 3.000 | 720208 | ||

2012Q4 | 3090904 | 3459322 | 12.227 | 3.000 | 977899 |

Có thể bạn quan tâm!

-

Nội Dung Và Các Kết Quả Nghiên Cứu

Nội Dung Và Các Kết Quả Nghiên Cứu -

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 7

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 7 -

Degryse, Hans And Van Cayseele, Patrick, 2000. Relationship Lending Within A Bank-Based System: Evidence From European Small Business Data. Journal Of Financial Intermediation, 9(1): 90-109.

Degryse, Hans And Van Cayseele, Patrick, 2000. Relationship Lending Within A Bank-Based System: Evidence From European Small Business Data. Journal Of Financial Intermediation, 9(1): 90-109. -

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 10

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 10 -

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 11

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 11 -

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 12

Các yếu tố tác động đến hành vi cho vay của các ngân hàng thương mại Việt Nam - 12

Xem toàn bộ 121 trang tài liệu này.