DANH MỤC BẢNG BIỂU

Trang

Bảng 1.1 Phân loại DNNVV theo Liên minh Châu Âu 5

Bảng 1.2: Tiêu chí phân loại doanh nghiệp nhỏ và vừa của một số quốc gia và khu vực 6

Bảng 1.3: Phân loại DNNVV theo lĩnh vực kinh tế 8

Bảng 1.4: Tổng quát các nhân tố của một số bài nghiên cứu liên quan 26

Bảng 2.1: Số lượng lao động làm việc trong các DNNVV trên địa bàn TP.HCM từ năm 2009 – 2013 29

Bảng 2.2: Doanh thu, chi phí và lợi nhuận của DNNVV trên địa bàn TP.HCM giai đoạn 2009 – 2014 30

Bảng 2.3: Thuế và các khoản phải nộp ngân sách nhà nước của các DNNVV trên địa bàn TP.HCM từ năm 2009 – 2014 30

Bảng 2.4: Tổng vốn huy động của Eximbank giai đoạn 2009 – 2014 34

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 1

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 1 -

Cơ Sở Lý Luận Về Các Nhân Tố Ảnh Hưởng Đến Khả Năng Vay Vốn Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa

Cơ Sở Lý Luận Về Các Nhân Tố Ảnh Hưởng Đến Khả Năng Vay Vốn Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa -

Các Nhân Tố Ảnh Hưởng Đến Khả Năng Vay Vốn Ngân Hàng Của Dnnvv

Các Nhân Tố Ảnh Hưởng Đến Khả Năng Vay Vốn Ngân Hàng Của Dnnvv -

Tổng Quát Các Nhân Tố Của Một Số Bài Nghiên Cứu Liên Quan

Tổng Quát Các Nhân Tố Của Một Số Bài Nghiên Cứu Liên Quan

Xem toàn bộ 111 trang tài liệu này.

Bảng 2.5: Tổng dư nợ cho vay của Eximbank giai đoạn 2009-2014 35

Bảng 2.6: Các yếu tố ảnh hưởng đến quyết định cho vay của Eximbank đối với các DNNVV 41

Bảng 2.7: Thời gian hoạt động và số lượng lao động của DNNVV được khảo sát trong năm 2014 43

Bảng 2.8: Loại hình doanh nghiệp của các DNNVV được khảo sát trong năm 2014 ..

...................................................................................................................................43

Bảng 2.9: Lĩnh vực hoạt động của các DNNVV được khảo sát trong năm 2014 44

Bảng 2.10: Trình độ học vấn của người quản lý DNNVV được khảo sát trong năm 2014 45

Bảng 2.11: Một số chỉ tiêu tài chính của DNNVV được khảo sát trong năm 2014

...................................................................................................................................46

Bảng 2.12: Tỷ lệ DNNVV đã từng có quan hệ tín dụng tại Eximbank trên địa bàn TP.HCM từ năm 2011 đến nay 47

Bảng 2.13: Những khó khăn trở ngại khi DNNVV tiếp cận vốn của Eximbank địa bàn TP.HCM 47

Bảng 2.14: Diễn giải các biến trong mô hình thực nghiệm 52

Bảng 2.15: Kết quả ước lượng mô hình tiếp cận vốn Eximbank trên địa bàn TP.HCM của DNNVV 53

Bảng 2.16: Kiểm định mô hình 55

Bảng 2.17: Mức độ dự báo của mô hình tổng thể 56

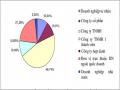

Trang Hình 2.1: Cơ cấu loại hình doanh nghiệp nhỏ và vừa trên địa bàn TP.HCM năm 2013 28

Hình 2.2: Tình hình cho vay của EximBank khu vực TP.HCM giai đoạn 2009 – 2014

...................................................................................................................................38

Hình 2.3: Tình hình cho vay tại Eximbank khu vực TP.HCM theo đối tượng khách hàng từ năm 2008 – 2013 39

Hình 2.4: Tình hình cho vay DNNVV tại Eximbank khu vực TP.HCM giai đoạn 2009

– 2014................................................................................................................40

APEC : Diễn đàn hợp tác kinh tế Châu Á – Thái Bình Dương

DN : Doanh nghiệp

DNVVN : Doanh nghiệp vừa và nhỏ

Eximbank :Ngân hàng Thương mại Cổ Phần Xuất Nhập Khẩu Việt Nam NHNN : Ngân hàng Nhà nước

NHTM : Ngân hàng Thương mại

NHTMCP : Ngân hàng thương mại Cổ phần

OECD : Tổ chức hợp tác và phát triển kinh tế

OECD : Tổ chức hợp tác và phát triển kinh tế

TNHH : Trách nhiệm hữu hạn

TP. HCM : Thành phố Hồ Chí Minh.

UN/ECE : Ủy Ban kinh tế Châu Âu Liên Hiệp Quốc

LỜI MỞ ĐẦU

1. ĐẶT VẤN ĐỀ

Đông Nam Á thường được biết đến là một trong những khu vực có sự phát triển kinh tế sôi động nhất trên thế giới với phần lớn các nước thành viên là các nền kinh tế đang phát triển. Thành công của các nền kinh tế trong khu vực này đánh dấu sự đóng góp quan trọng của các doanh nghiệp nhỏ và vừa (DNNVV) trong tạo công ăn việc làm, tăng thu nhập cho người lao động, gia tăng sự tăng trưởng kinh tế và huy động các nguồn lực xã hội tham gia vào quá trình đầu tư phát triển. Bên cạnh đó, DNNVV cũng được xem là nhân tố đo lường sự tác động của các chính sách kinh tế mới được ban hành có tác động như thế nào khi đưa vào triển khai thực tế đối với cộng đồng doanh nghiệp. Tại Đông Nam Á, 98% tổng số doanh nghiệp là DNNVV và 60% lao động trung bình của mỗi quốc

gia tính từ năm 2007-2012 hiện đang làm việc trong các DNNVV1. Tại Việt Nam,

DNNVV đã không ngừng phát triển mạnh mẽ và ngày càng chiếm tỷ trọng lớn trong tổng số doanh nghiệp đăng ký thành lập; sự phát triển của DNNVV đã góp phần giảm tỷ lệ thất nghiệp, ổn định tình hình kinh tế, an sinh xã hội, tăng thu nhập cho người lao động và nguồn thu của ngân sách nhà nước.

Thành phố Hồ Chí Minh là trung tâm kinh tế tài chính lớn nhất cả nước nên tập trung rất nhiều tổ chức kinh tế, tổ chức tín dụng và các định chế tài chính trung gian. Tính đến 31/12/2014 thì thành phố Hồ Chí Minh có khoảng 165.000 DNNVV chiếm hơn 30% số lượng DNNVV trên cả nước.

Mặc dù tiềm năng của các DNNVV tại TP.HCM là rất lớn nhưng việc tiếp cận vốn ngân hàng của các DNNVV rất hạn chế. Qua khảo sát của Viện Phát triển Doanh nghiệp (Phòng Thương mại và Công nghiệp Việt Nam) năm 2011 thì chỉ có 30% các DNNVV tiếp cận được nguồn vốn tín dụng từ ngân hàng (trong số 75% doanh nghiệp muốn tìm vốn bằng hình thức vay ngân hàng), 70% còn lại phải sử dụng vốn tự có hoặc vay từ

1Nguồn: Tổ chức Lao động quốc tế và Ngân hàng Phát triển Châu Á, 2014. Cộng đồng ASEAN 2015

nguồn vốn khác (trong số này có nhiều doanh nghiệp phải chịu vay ở mức lãi suất cao từ 15-18%/năm). Đồng thời, những năm gần đây do nền kinh tế nước ta đang lâm vào tình trạng suy thoái nên tốc độ tăng trưởng tín dụng có dấu hiệu chững lại: năm 2009 là 37,53%, năm 2010 là 31,13%, năm 2011 là 10,90%, năm 2012 là 7% và năm 2013 đạt khoảng 9%. Bên cạnh đó, việc Việt Nam gia nhập vào WTO làm cho cuộc cạnh tranh giữa doanh nghiệp trong nước và doanh nghiệp nước ngoài ngày càng trở nên khốc liệt, đăc biệt là đối với các DNNVV. Do đó, việc đầu tư vào công nghệ, kỹ thuật, nguồn nhân lực… nhằm nâng cao khả năng cạnh tranh là hết sức cần thiết đối với các doanh nghiệp. Do đó, vốn là yếu tố cực kỳ quan trọng để các doanh nghiệp thực hiện được điều đó và ngân hàng là kênh cung cấp vốn quan trọng nhất, chủ yếu nhất đối với các doanh nghiệp, đặc biệt là các DNNVV.

Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam là một trong những ngân hàng hàng đầu Việt Nam với khách hàng mục tiêu là các doanh nghiệp vừa và nhỏ. Tuy nhiên, hai năm trở lạ đây dư nợ cho vay DNNVV của Eximbank có chiều hướng giảm dù ngân hàng đã đưa ra nhiều chương trình ưu đãi vay vốn cho các doanh nghiệp. Trong khi đó, các DNNVV lại rất cần vốn vay ngân hàng để mở rộng kinh doanh, đầu tư kỹ thuật… đặc biệt trong giai đoạn khó khăn này. Và tình trạng ngân hàng thừa vốn muốn đẩy mạnh tín dụng trong khi các doanh nghiệp thiếu vốn nhưng lại không vay được xảy ra. Phải chăng không có sự “gặp gỡ” nhau giữa DNNVV và Eximbank. Đó là vấn đề mà các DN cũng như ngân hàng luôn muốn tìm ra lời giải. Vì vậy, đề tài “các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của các doanh nghiệp nhỏ và vừa tại ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn TP.HCM” được thực hiện để tìm hiểu và phân tích các nhân tố ảnh hưởng đến khả năng vay vốn của các DNNVV tại Eximbank trên địa bàn TP.HCM từ đó đưa ra các giải pháp phù hợp cho các DNNVV có thể tiếp cận vốn vay một cách hiệu quả nhất.

2. MỤC TIÊU NGHIÊN CỨU

Hệ thống lý luận về các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của DNNVV

Phân tích thực trạng vay vốn của DNNVV tại Eximbank trên địa bàn TP.HCM

Xác định và phân tích các nhân tố ảnh hưởng đến khả năng vay vốn của DNNVV tại Eximbank trên địa bàn TP.HCM

Đề xuất các giải pháp nhằm nâng cao khả năng tiếp cận vốn vay của các DNNVV tại Eximbank trên địa bàn TP.HCM

3. ĐỐI TƯỢNG VÀ PHẠM VI NGHIÊN CỨU

Đối tượng nghiên cứu là các nhân tố ảnh hưởng đến khả năng vay vốn của DNNVV tại Eximbank trên địa bàn TP.HCM

Phạm vi nghiên cứu: Eximbank khu vực TP.HCM

Thời gian nghiên cứu:

Đối với dữ liệu thứ cấp: Sử dụng số liệu các năm 2011, 2012 và 2013

Đối với dữ liệu sơ cấp: Sử dụng số liệu thu thập được từ bảng câu hỏi được gửi đến các DNNVV có nhu cầu vay vốn tại Eximbank trên địa bàn TP.HCM trong giai đoạn 2011 đến nay

4. PHƯƠNG PHÁP NGHIÊN CỨU:

Để thực hiện các nội dung nghiên cứu nêu trên, dựa trên cơ sở phân tích quan điểm, mô hình và kết quả các bài nghiên cứu trong và ngoài nước, tác giả sử dụng phương pháp phân tích định tính và định lượng

Phương pháp nghiên cứu định tính: Dùng phương pháp sử dụng dữ liệu lịch sử, phương pháp phỏng vấn tay đôi nhằm thiết lập nhân tố được cho là ảnh hưởng đến khả năng vay vốn của DNNVV tại Eximbank trên địa bàn TP.HCM. Đối tượng

tham gia là các chuyên gia thẩm định trực thuộc văn phòng khu vực TP.HCM và các cán bộ tín dụng doanh nghiệp tại một số chi nhánh của Eximbank.

Phương pháp nghiên cứu định lượng: dùng hồi quy Logit đa biến để xác định các nhân tố ảnh hưởng đến khả năng vay vốn của DNNVV tại Eximbank trên địa bàn TP.HCM

Phương pháp điều tra khảo sát: mẫu điều tra được lấy theo phương pháp lấy mẫu thuận tiện. Đối tượng tham gia trả lời bảng câu hỏi là các DNNVV trên địa bàn TP.HCM

5. Ý NGHĨA CỦA ĐỀ TÀI:

Nghiên cứu này sẽ hữu ích cho các nhà quản trị của Eximbank, các doanh nghiệp vừa và nhỏ trên địa bàn TP.HCM:

Các nhà quản lý của Eximbank dựa trên kết quả nghiên cứu sẽ cân nhắc các yếu tố trong quá trình xây dựng và ra quyết định về chính sách về tín dụng doanh nghiệp để đẩy mạnh tăng trưởng tín dụng nhằm nâng cao lợi nhuận cho ngân hàng.

Dựa kết quả nghiên cứu các DNNVV sẽ có những biện pháp thích hợp để nâng cao khả năng vay vốn tại Eximbank trên địa bàn TP HCM.

6. KẾT CẤU LUẬN VĂN: Ngoài phần mở đầu, kết luận, luận văn chia làm 3 chương

Chương 1: Cơ sở lý luận về các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa

Chương 2: các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn TP.HCM

Chương 3: Sử dụng kết quả nghiên cứu đề xuất một số kiến nghị đối với khả năng vay vốn của doanh nghiệp nhỏ và vừa tại ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn TP.HCM