Bên cạnh đó, bài viết chưa sử dụng các biến thuộc yếu tố khách quan như môi trường kinh doanh và pháp lý, tình hình nền kinh tế… trong việc xác định các nhân tố ảnh hưởng đến khả năng vay vốn của DNNVV.

3.4 HƯỚNG NGHIÊN CỨU TIẾP THEO

Dựa trên kết quả nghiên cứu của đề tài, tác giả kiến nghị một số hướng nghiên cứu trong tương lai như sau:

Thứ nhất, nghiên cứu trong tương lai cần mở rộng cho toàn hệ thống Eximbank, qua đó có những đề xuất phù hợp cho tương lai.

Thứ hai, các nghiên cứu trong tương lai có thể sử dụng thêm các biến thuộc yếu tố môi trường kinh doanh và pháp lý đặc thù của doanh nghiệp để xác định mức độ tác động đến khả năng tiếp cận vốn ngân hàng của doanh nghiệp.

Cuối cùng, các nghiên cứu trong tương lai có thể nghiên cứu các yếu tố ảnh hưởng đến khả năng vay vốn của DNNVV tại các chi nhánh ngân hàng nước ngoài tại Việt Nam, đồng thời so sánh kết quả tại các ngân hàng Việt Nam qua đó xác định những điểm cần cải tiến của các ngân hàng Việt Nam.

Kết luận chương 3

Trong chương này, luận văn đã nêu lên định hướng phát triển tín dụng của Eximbank trong thời gian tới, đặc biệt là tín dụng đối với các DNNVV. Ngoài ra, trong chương này luận văn còn đưa ra các giải pháp đối với các DNNVV, giải pháp đối với Eximbank địa bàn TP.HCM, đồng thời cũng đưa ra các kiến nghị đối với các cấp có thẩm quyền nhằm nâng cao khả năng tiếp cận vốn ngân hàng của các DNNVV tại Eximbank địa bàn TP.HCM.

Có thể bạn quan tâm!

-

Trình Độ Học Vấn Của Người Quản Lý Dnnvv Được Khảo Sát Trong Năm 2014

Trình Độ Học Vấn Của Người Quản Lý Dnnvv Được Khảo Sát Trong Năm 2014 -

Sử Dụng Kết Quả Nghiên Cứu Đề Xuất Một Số Kiến Nghị Đối Với Khả Năng Vay Vốn Của Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Tmcp Xuất Nhập

Sử Dụng Kết Quả Nghiên Cứu Đề Xuất Một Số Kiến Nghị Đối Với Khả Năng Vay Vốn Của Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Tmcp Xuất Nhập -

Hỗ Trợ Đổi Mới, Nâng Cao Năng Lực Công Nghệ, Trình Độ Kỹ Thuật

Hỗ Trợ Đổi Mới, Nâng Cao Năng Lực Công Nghệ, Trình Độ Kỹ Thuật -

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 12

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 12 -

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 13

Các nhân tố ảnh hưởng đến khả năng vay vốn ngân hàng của doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam trên địa bàn Tp.HCM - 13

Xem toàn bộ 111 trang tài liệu này.

KẾT LUẬN

Trong thời gian qua quan hệ tín dụng giữa các DNNVV với các ngân hàng thương mại nói chung và Eximbank nói riêng đã có những bước phát triển. Tuy nhiên tốc độ còn chậm chưa đáp ứng được nhu cầu vốn ngày càng cao của các DNNVV, doanh nghiệp vẫn còn gặp nhiều khó khăn trong việc tiếp cận nguồn vốn tín dụng ngân hàng, điều này ảnh hưởng không nhỏ đến sự đóng góp của các DNNVV cho sự phát triển kinh tế xã hội trên địa bàn thành phố Hồ Chí Minh.

Trong bài nghiên cứu này tác giả tập trung nghiên cứu cơ sở lý luận về DNNVV, vai trò của tín dụng ngân hàng đối với DNNVV và đi sâu nghiên cứu vào các yếu tố ảnh hưởng đến khả năng vay vốn ngân hàng của DNNVV tại Eximbank địa bàn TP.HCM. Trên cơ sở sử dụng phương pháp định tính kết hợp phân tích định lượng trong việc phân tích các yếu tố ảnh hưởng đến khả năng vay vốn ngân hàng của DNNVV, bài nghiên cứu cũng đưa ra các giải pháp kiến nghị nhằm nâng cao khả năng vay vốn của doanh nghiệp.

Kết quả nghiên cứu cho thấy khả năng tiếp cận vốn ngân hàng của các DNNVV tại Eximbank địa bàn TP.HCM chịu ảnh hưởng của các yếu tố như tuổi của doanh nghiệp, ngành nghề kinh doanh, trình độ học vấn của người quản lý, tỷ suất lợi nhuận, tỷ số nợ và mối quan hệ nghiệp vụ với Eximbank

Trên cơ sở kết quả nghiên cứu, luận văn cũng đưa ra các giải pháp đối với các DNNVV, giải pháp đối với Eximbank địa bàn TP.HCM, đồng thời cũng đưa ra các kiến nghị đối với các cấp có thẩm quyền nhằm nâng cao khả năng tiếp cận vốn ngân hàng của các DNNVV tại Eximbank địa bàn TP.HCM. Tác giả cũng hy vọng luận văn này sẽ đóng góp được một phần nhỏ trong việc nâng cao khả năng tiếp cận vốn ngân hàng của các DNNVV tại Eximbank nói riêng và các NHTM tại TP.HCM nói chung.

Mặc dù bản thân đã rất cố gắng nhưng luận văn vẫn không tránh khỏi những thiếu sót, rất mong nhận được những ý kiến đóng góp bổ sung của quý thầy cô cùng các đồng nghiệp.

TÀI LIỆU THAM KHẢO

Tiếng Việt

1. Cục thống kê TP.HCM, Niên giám thống kê thành phố Hồ Chí Minh 2010, 2011, 2012, 2013

2. Hồ Sĩ Hùng, 2007. Mô hình một cửa-Giải pháp cải cách hành chính hiệu quả cho việc gia nhập thị trường của doanh nghiệp. Tạp chí Thông tin và Dự báo, số 22: trang 38-41.

3. Hoàng Trọng - Chu Nguyễn Mộng Ngọc, 2008. Phân tích dữ liệu nghiên cứu với SPSS. Tp.HCM, NXB Hồng Đức.

4. Lê Xuân Bá, 2007. DNVVN Việt Nam trong điều kiện hội nhập kinh tế quốc tế, Hà Nội: Nhà xuất bản Chính Trị Quốc Gia.

5. Ngân hàng TMCP XNK Việt Nam, 2010. Kết quả khảo sát thị trường năm 2010. Tp.HCM.

6. Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam, 2013. Chiến lược phát triển Eximbank giai đoạn 2013 – 2015. Tp. HCM

7. Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam. Báo cáo thường niên các năm 2009, 2010, 2011, 2012.

8. Nguyễn Đăng Dờn, 2005. Tín dụng ngân hàng. Hà Nội: Nhà xuất bản Thống kê

9. Nguyễn Minh Phục (2011), phân tích các yếu tố ảnh hưởng đến khả năng vay vốn ngân hàng của các DNNVV trên địa bàn TP Cần Thơ. Luận văn thạc sĩ, Đại học Cần Thơ.

10. Nguyễn Quốc Nghi, 2010. Nhân tố ảnh hưởng đến khả năng tiếp cận nguồn vốn tín dụng hỗ trợ của DNNVV ở TP Cần Thơ, Tạp chí Công nghệ Ngân hàng số 57 tháng 12 năm 2010

11. Nguyễn Thế Bính, 2013. Kinh nghiệm quốc tế về chính sách hỗ trợ phát triển doanh nghiệp nhỏ và vừa và bài học cho Việt Nam. Tạp chí Phát triển và Hội nhập, số 12: trang 21-29

12. Nguyễn Thị Cảnh, 2008. Khả năng tiếp cận các nguồn tài chính của DNNVV Việt Nam. Tạp chí Kinh tế Phát triển số 212 tháng 6 năm 2008

13. Nguyễn Trọng Hoài, 2007. Các biến phụ thuộc bị giới hạn. Chương trình giảng dạy Kinh tế Fullbright.

14. Tổ chức Lao động quốc tế và Ngân hàng Phát triển Châu Á, 2014. Cộng đồng ASEAN 2015

15. Tống Văn Thắng, 2008. Phân tích khả năng vay vốn ngân hàng của các DNNVV trên địa bàn tỉnh Kiên Giang. Luận văn thạc sĩ, Đại học Cần Thơ.

16. Trương Quang Thông, 2010. Tài trợ tín dụng ngân hàng cho các doanh nghiệp vừa và nhỏ. Một nghiên cứu thực nghiệm tại khu vực thành phố Hồ Chí Minh. Nhà xuất bản Tài chính

Website:

1. Ngân hàng Nhà nước Việt Nam: www.sbv.gov.vn

2. Bộ Kế hoạch và Đầu tư: www.mpi.gov.vn

3. Tổng cục thống kê: www.gso.gov.vn

4. Cục thống kê TP.HCM: www.pso.hochiminhcity.gov.vn

5. Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam: www.eximbank.com.vn

Tiếng Anh

1. Berger, A.N. & Udell, G.F, 1995. Relationship lending and lines of credit in small firm finance. Journal of Business, Vol 68: 351-381

2. Cole R., 1998. The importance of relationships to the availability of credit. Journal of Banking and Finance, Vol 22: 959-977

3. D.P.Ho, 2006. Rural credit markets in Vietnam: Theory and practice.

4. Deanna Tanner Okun et al, 2010. Small and Medium sized Enterprises: Characteristics and Performance, US International Trade Commission.

5. Degryse H. &Van Cayseele P.,1999. Relationship Lending within a Bank-Based System: Evidence from European Small Business Data, Mimeo Tilburg University

6. Douglas Diamond, 1984. Financial Intermediation and delegated monitoring. The review of economics studies, Vol 51: 393-414

7. Elsas R., 2003. Empirical Determinants of Relationship Lending. University of Florida, Gainesville and Goethe-University at Frankfurt

8. Hofmann B., 2001. The Determinants of Private Sector in Industrialised countries: Do Property Prices Matter?. BIS Working Paper

9. Hongjiang Zhao, Wenxu Wu, Xuehua Chan ,2006. What Factors affect Small and Medium-Sized Enterprise’s Ability to Borrow from Bank: Evidence from Chengdu City, Capital of South-Western China’s Sichuan Province.

10. James, 2001. HUMD5122-Applied Regression Analysis

11. Joel F. Houston & Christopher James, 1998. Do bank internal capital markets promote lending?. Journal of Banking & Finance: Vol 22: 899 - 918

12. Mathias Dewatripont & Eric Maskin, 1995. Credit and efficiency in centralized and decentralized economics. ULB Institutional Repository 2013/9603, Universite Libre de Bruxelles.

13. Mohd Amy Azhar Mohd Harif and Siti Khadijah Md.Zali, 2004. Business Financing for Small and Medium Enterprise (SMEs): How to Strike

14. Patrick Bolton & David S. Scharfstein, 1996. Optimal Debt Structure and the Number of Creditors. The Journal of Political Economy, Vol 104: 1-25.

15. Petersen, M.A & R.G. Rajan, 1994. The Benefits of Lending Relationship: Evidence from Small Business Data. Journal of Finance, Vol 49: 3-37

16. Rajan R., 1992. Insiders and outsiders: The choice between informed and arm’s length debt. Journal of Finance, Vol 50: 1113 – 1146

17. Sharpe, Steven A., 1990. Asymmetric Information, Banking Lending and Implicit Contracts: A stylized model of customer relationships. Journal of Finance, Vol 45: 1069-1087

18. Takeo Hoshi & Anil Kashyap & David Scharfstein, 1993. The Choice Between Public and Private Debt: An Analysis of Post-Deregulation Corporate Financing in Japan. NBER Working Papers 4421, National Bureau of Economic Research, Inc.

19. Weinstein, David and Yishay Yafeh, 1998. On the costs of a bank-centered financial system: Evidence from the changing main bank relations in Japan. Journal of Finance, Vol 53: 635–72

PHỤ LỤC

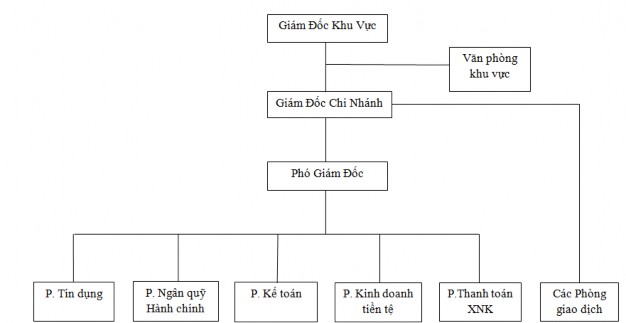

Phụ lục 1: Sơ đồ tổ chức của Eximbank khu vực TP.HCM

Nguồn: Văn phòng Eximbank khu vực TP.HCM