Mở đầu

1.1. Lý do chọn đề tài:

Cũng như các thị trường khác, thị trường tài chính giờ đây phải chịu những sức ép lớn do khủng hoảng kinh tế. Đặc biệt các NHTM là tổ chức trung gian tài chính có vai trò quan trọng trong việc kết nối giữa khu vực tiết kiệm và khu vực tư nhân của nền kinh tế ngày càng bị cạnh tranh bởi các trung gian tài chính phi ngân hàng và các ngân hàng nước ngoài. Ngoài ra, sự tăng trưởng nhanh về số lượng của hệ thống NHTM Việt Nam trong thời gian qua đặt ra vấn đề cần quan tâm về chất lượng trong hoạt động của hệ thống NHTM. Hệ thống NHTM Việt Nam đã bắt đầu phát lộ những hiện tượng méo mó không bình thường như chất lượng tài sản kém, khó khăn về thanh khoản, lợi nhuận thấp, yếu kém về quản trị và khả năng quản lý rủi ro, chứng tỏ hoạt động của các NHTM Việt Nam hiện nay là không hiệu quả và cạnh tranh kém lành mạnh. Trước tình hình đó, để đảm bảo an toàn cho hệ thống ngân hàng và tạo động lực nâng cao năng lực cạnh tranh của các NHTM Việt Nam trong tương lai, chính phủ đã nhanh chóng công bố một kế hoạch tái cấu trúc toàn bộ hệ thống ngân hàng. Các ngân hàng không có khả năng cạnh tranh sẽ được thay thế bằng các ngân hàng hiệu quả hơn, điều này cho thấy chỉ có ngân hàng hiệu quả nhất mới có lợi thế về cạnh tranh. Như vậy hiệu quả trở thành một tiêu chí quan trọng để đánh giá sự tồn tại của một ngân hàng trong giai đoạn kinh tế khó khăn như hiện nay. Trong đó, hiệu quả tài chính là một nhân tố quan trọng đo lường hiệu quả hoạt động kinh doanh của ngân hàng. Do đó, Các yếu tố ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam như yếu tố quy mô, chất lượng tài sản, hiệu quả quản lý, … cần được nhận dạng và đánh giá nhằm tìm ra những giải pháp cho phép hoàn thiện, củng cố, và tăng cường hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam.

Xuất phát từ thực tiễn và đòi hỏi cấp thiết trên, tôi chọn đề tài “Các nhân tố ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của hệ thốngNHTM Việt Nam” nhằm đóng góp thêm những hiểu biết về hiệu quả hoạt động kinh doanh của các NHTM hiện nay cũng như các yếu tố ảnh hưởng đến nó, từ đó có những gợi ý về giải pháp nhằm mang lại một chiếc “xương sống” thật sự vững chắc cho nền kinh tế quốc gia.

1.2. Mục tiêu nghiên cứu:

Mục tiêu của nghiên cứu là đánh giá và phân tích hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam trong thời gian qua, vốn đang bắt đầu bộc lộ nhiều yếu kém. Đồng thời, đi sâu vào nghiên cứu và phân tích các nhân tố ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của hệ thống NHTM Việt Nam giai đoạn 2008-2012. Từ đó đề xuất các giải pháp nhằm hướng đến một hệ thống ngân hàng thực sự khỏe mạnh hơn.

Bài nghiên cứu thực hiện mô hình phân tích định tính và định lượng nhằm giải quyết các câu hỏi sau:

- Hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam trong bối cảnh sau khủng hoảng kinh tế đến giai đoạn hiện nay như thế nào?

- Những nhân tố nào ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam trong thời gian qua?

Trên cơ sở giải quyết hai câu hỏi này, tôi sẽ đề xuất một số giải pháp nhằm cải thiện, nâng cao hiệu quả tài chính trong hoạt động kinh doanh của các NHTM Việt Nam.

1.3. Phạm vi của bài nghiên cứu:

Tập trung vào hiệu quả tài chính trong hoạt động kinh doanh của nhómcác NHTM nhà nước và NHTM cổ phần Việt Nam trong khoảng thời gian từ năm 2008- 2012 gồm:

04 NHTM nhà nước:NH đầu tư và phát triển VN, NHTMCP Công Thương VN, NH nông nghiệp và phát triển nông thôn VN, NH ngoại thương VN

14 NHTM cổ phần:NH TMCP Nam Việt, NH TMCP An Bình, NH TMCP Nhà TP. HCM, NH TMCP Quốc tế, NH TMCP Liên Việt, NH TMCP Đông Á, NH TMCP

Phương Nam, NH TMCP Á Châu, NH TMCP Xuất nhập khẩu, NH TMCP Quân Đội VN, NH TMCP Hàng Hải VN, NH TMCP Sài Gòn Thương tín', NH TMCP Kỹ Thương, NH TMCP Ngoài Quốc doanh.

Tuy nhiên, do hiệu quả tài chính là một khái niệm khá rộng và bao gồm nhiều chỉ tiêu nghiên cứu, bài nghiên cứu chỉ đi sâu vào phân tích 02 chỉ tiêu phổ biến nhất và thể hiện rò nhất hiệu quả tài chính trong hoạt động kinh doanh của ngân hàng: chỉ tiêu đánh giá hiệu quả sinh lời ROA và ROE.

1.4. Phương pháp nghiên cứu đề tài:

Phương pháp định tính: Đánh giá hiệu quả sinh lời trong hoạt động kinh doanh thông qua 02 chỉ tiêu, so sánh NHTM Việt Nam với các NHTM trong khu vực.

Phương pháp định lượng: thông qua mô hình hồi quy Pooled OLS phân tích dữ liệu chéo theo chuỗi thời gian nhằm xác định các nhân tố ảnh hưởng lên hiệu quả sinh lời trong hoạt động kinh doanh của các NHTM Việt Nam qua các năm

1.5. Nội dung nghiên cứu đề tài:

Bài nghiên cứu của tôi được triển khai làm 3 phần:

Chương I. Cơ sở lý luận cho các nhân tố tác động đến hiệu quả sinh lời trong hoạt động kinh doanh của ngân hàng.

Chương II. Thực trạng hoạt động kinh doanh và hiệu quả sinh lời của hệ thống ngân hàng thương mại Việt Nam.

Chương III. Giải pháp nâng cao hiệu quả sinh lời trong hoạt động kinh doanh của các NHTM Việt Nam.

Chương 1. CƠ SỞ LÝ LUẬN CHO CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN HIỆU QUẢ SINH LỜI TRONG HOẠT ĐỘNG KINH DOANH CỦA NGÂN HÀNG

1.1. Tổng quan về ngân hàng thương mại

NHTM là một tổ chức trung gian tài chính làm cầu nối giữa khu vực tiết kiệm với khu vực đầu tư của nền kinh tế hay nói cụ thể hơn thì NHTM là một tổ chức kinh doanh tiền tệ, nhận tiền gửi từ các tác nhân trong nền kinh tế, sau đó thực hiện các nghiệp vụ cho vay và đầu tư vào các tài sản có khả năng sinh lời khác, đồng thời thực hiện cung cấp đa dạng các danh m ục dịch vụ tài chính, tín dụng, thanh toán cho các tác nhân trong nền kinh tế.

NHTM có các chức năng trung gian tín dụng, Chức năng trung gian thanh toán, Chức năng tạo ra tiền bút tệ theo cấp số nhân

Các hoạt động cơ bản của ngân hàng thương mại gồm Các nghiệp vụ trong bảng tổng kết tài sản (Nghiệp vụ nguồn vốn, Nghiệp vụ sử dụng vốn, Dịch vụ ngân hàng và các hoạt động kinh doanh khác) và các Nghiệp vụ ngoài bảng tổng kết tài sản.

1.2. Hiệu quả sinh lời trong hoạt động kinh doanh của ngân hàng thương mại

1.2.1. Tổng quan về hiệu quả sinh lời trong hoạt động kinh doanh của ngân hàng thương mại:

Có nhiều cách hiểu khác nhau về khái niệm hiệu quả kinh doanh. Có quan điểm cho rằng hiệu quả kinh doanh được xác định bởi tỷ số giữa kết quả đạt được và chi phí phải bỏ ra để đạt được kết quả đó. Manfred Kuhn cho rằng: Tính hiệu quả được xác định bằng cách lấy kết quả tính theo đơn vị giá trị chia cho chi phí kinh doanh. Nhà kinh tế học Adam Smith cho rằng: "Hiệu quả là kết quả đạt được trong hoạt động kinh tế, là doanh thu tiêu thụ hàng hoá". Theo ECB (European Central Bank) (9/2010) hiệu quả hoạt động là khả năng tạo ra lợi nhuận bền vững. Lợi nhuận thu được đầu tiên dùng dự phòng cho các khoản lỗ bất ngờ và tăng cường vị thế về vốn, rồi cải thiện lợi nhuận thu được trong tương lai thông qua đầu tư từ các khoản lợi nhuận giữ lại. Có thể hiểu một cách khái quát hiệu quả kinh doanh là phạm trù phản ánh trình độ lợi

dụng các nguồn lực (nhân lực, tài lực, vật lực) để đạt được mục tiêu xác định. Trình độ lợi dụng các nguồn lực chỉ có thể được đánh giá trong mối quan hệ với kết quả tạo ra, để xem xét với mỗi sự hao phí nguồn lực xác định có thể tạo ra kết quả ở mức độ nào. Tóm lại, hiệu quả kinh doanh phản ánh mặt chất lượng các hoạt động kinh doanh, trình độ nguồn lực sản xuất trong quá trình kinh doanh của doanh nghiệp trong sự vận động không ngừng của các quá trình sản xuất kinh doanh, không phụ thuộc vào tốc độ biến động của từng nhân tố.

NHTM cũng là một loại hình doanh nghiệp, trên góc độ này người ta có thể nghiên cứu hiệu quả kinh doanh của một doanh nghiệp hoạt động kinh doanh trong lĩnh vực tiền tệ. Theo Adel Bino & Shorouq Tomar (2007) khi xét về mối quan hệ giữa quản trị doanh nghiệp và hiệu quả hoạt động ngân hàng, hai ông định nghĩa đơn giản: hiệu quả hoạt động là kết quả cuối cùng của hoạt động đó. Theo Perter S.Rose giáo sư kinh tế học và tài chính trường đại học Yale thì về bản chất NHTM cũng có thể được coi như một tập đoàn kinh doanh và hoạt động với mục tiêu tối đa hóa lợi nhuận với mức độ rủi ro cho phép.

Theo quan điểm của một số nhà kinh tế thì hiệu quả ngân hàng phải được đánh giá ở hai khía cạnh: hiệu quả kinh doang đối với xã hội và hiệu quả kinh doanh đối với bản thân ngân hàng. Trong số đó, nhà kinh tế học người Nga Kisileva. I.A cho rằng trong hoạt động của thị trường tài chính ngoài hiệu quả cụ thể có thế cân đếm được, hoạt động tài chính còn mang lại hiệu quả gián tiếp cho nền kinh tế - xã hội.

Hiệu quả kinh tế - xã hội mà hoạt động kinh doanh của ngân hàng đem lại cho nền kinh tế quốc dân là sự đóng góp của nó vào việc phát triển sản xuất, đổi mới cơ cấu kinh tế, tăng năng suất lao động xã hội, tích luỹ ngoại tệ, tăng thu cho ngân sách, giải quyết việc làm, cải thiện đời sống nhân dân. Giữa hiệu quả kinh doanh cá biệt và hiệu quả kinh tế xã hội có quan hệ nhân quả và tác động qua lại với nhau. Hiệu quả kinh tế quốc dân chỉ có thể đạt được trên cơ sở hoạt động có hiệu quả của các ngân hàng.

Hiệu quả kinh doanh bản thân NH là hiệu quả kinh doanh thu được từ các hoạt

động thương mại của NH khi kinh doanh. Theo thông tư của bộ tài chính số

49/2004/TT-BTC ngày 3 tháng 6 năm 2004 hướng dẫn chỉ tiêu đánh giá hiệu quả hoạt động tài chính của các tổ chức tín dụng, Hiệu quả bản thân NH được đánh giá thông qua các nhóm chỉ tiêu:

Hiệu quả tài chính hay còn gọi là hiệu quả sản xuất kinh doanh là hiệu quả kinh tế xét trong phạm vi 1 NH. Hiệu quả tài chính phản ánh mối quan hệ giữa lợi ích kinh tế mà NH nhận được và chi phí mà NH bỏ ra để có được lợi ích kinh tế. Hiệu quả tài chính NH thể hiện khả năng trực tiếp mang lại hiệu quả cho NH: làm lợi cho NH một trong các chỉ tiêu hoặc một số chỉ tiêu hoặc tất cả các chỉ tiêu lợi nhuận, số lượng khách hàng, tăng thị phần, ….Hiệu quả tài chính phản ánh kết quả hoạt động tài chính của NH, được thể hiện qua các chỉ tiêu tài chính của NH:

Chỉ tiêu tốc độ tăng trưởng huy động vốn:

Số dư vốn huy động kỳ này | |

= | - 1) x 100% |

Số dư vốn huy động kỳ trước | |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của hệ thống ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến hiệu quả tài chính trong hoạt động kinh doanh của hệ thống ngân hàng thương mại Việt Nam - 1 -

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại -

Các Nghiên Cứu Gần Đây Về Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại

Các Nghiên Cứu Gần Đây Về Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại -

Tỷ Lệ Tăng Trưởng Gdp Của Việt Nam Và Các Nước Trong Khu Vực

Tỷ Lệ Tăng Trưởng Gdp Của Việt Nam Và Các Nước Trong Khu Vực

Xem toàn bộ 110 trang tài liệu này.

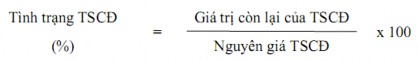

Tình trạng TSCĐ:

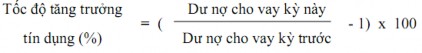

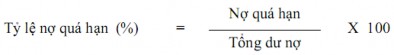

Chỉ tiêu phản ánh tình hình tín dụng:

Chỉ tiêu phân tích khả năng sinh lời:

- Tỷ lệ thu nhập lãi cận biên (NIM)

![]()

- Tỷ lệ thu nhập ngoài lãi cận biên

![]()

- Tỷ suất sinh lời trên tổng tài sản (ROA: Return On Assets)

ROA = Lợi nℎuận sau tℎuế Tài sản có bìnℎ quân

x 100

- Tỷ suất sinh lời trên vốn chủ sở hữu (ROE: Return On Equity)

ROE = Lợi nℎuận sau tℎuế x 100 Vốn tự có bìnℎ quân

Năng lực thị phần

Năng lực nguồn nhân lực

Năng lực quản trị

Năng lực công nghệ

Năng lực cạnh tranh hệ thống kênh phân phối và mức độ đa dạng hóa dịch vụ cung cấp

Hệ thống kênh phân phối

Mức độ cung cấp dịch vụ mới

Trong hệ thống các chỉ tiêu trên, bài nghiên cứu chỉ chú trọng đi vào nhóm các chỉ tiêu sinh lời mà cụ thể là 02 chỉ tiêu ROA và ROE. Khả năng sinh lời là chỉ tiêu phản ánh tổng hợp tình hình kinh doanh. Thông qua khả năng sinh lời, hiệu quả hoạt động kinh doanh ngân hàng được đánh giá một cách đầy đủ về mọi mặt. Khả năng sinh lời của NHTM gắn liền với chất lượng tài sản và hiệu quả sử dụng tài sản của NHTM. Nâng cao chất lượng tài sản, chất lượng nguồn vốn cũng chính là nâng cao

hiệu quả hoạt động kinh doanh của NHTM. Khả năng sinh lời là chỉ tiêu tổng hợp

đánh giá hiệu quả kinh doanh và mức độ phát triển của 1 NHTM.

1.2.2. Các chỉ tiêu đo lường hiệu quả sinh lời trong hoạt động kinh doanh của ngân hàng thương mại:

Để đo lường khả năng sinh lời của các NHTM có nhiều tỷ lệ sử dụng trong đó lợi nhuận ròng trên tài sản có (ROA) và chỉ tiêu lợi nhuận ròng trên vốn tự có (ROE) là những chỉ tiêu chính thường được sử dụng. ROA, ROE thường được sử dụng rộng rãi trong nhiều bài nghiên cứu về hiệu quả hoạt động ngân hàng, điển hình là các bài Kunt và Huizinga (1994), Cavallo và majnoni (2001), Ben Naceur (2003), Davis và Zhu (2005), Toni Uhomoibhi (2008), Husni Ali Khrawish (2011), (Murthy và Sree, 2003; Alexandru và cộng sự, 2008)…

ROA là một chỉ tiêu chủ yếu phản ánh tính hiệu quả quản lý. Nó chỉ ra rằng khả năng của hội đồng quản trị ngân hàng trong quá trình chuyển tài sản của ngân hàng thành thu nhập ròng. ROA được sử dụng rộng rãi trong phân tích hiệu quả hoạt động và đánh giá tình hình tài chính của ngân hàng, nếu mức ROA thấp có thể là kết quả của một chính sách đầu tư hay cho vay không năng động hoặc có thể chi phí hoạt động của ngân hàng quá mức. Ngược lại, mức ROA cao thường phản ánh kết quả của hoạt động hữu hiệu, ngân hàng có cơ cấu tài sản hợp lý, có sự điều động linh hoạt giữa các hạng mục trên tài sản trước những biến động của nền kinh tế. ROA cung cấp cho nhà đầu tư thông tin về các khoản lãi được tạo ra từ lượng vốn đầu tư (hay lượng tài sản). Tài sản của một ngân hàng được hình thành từ vốn vay và vốn chủ sở hữu. Cả hai nguồn vốn này được sử dụng để tài trợ cho các hoạt động của ngân hàng. TheoKhrawish, 2011 chỉ ra rằng ROA đánh giá hiệu quả của việc chuyển vốn đầu tư thành lợi nhuận. ROA càng cao thì càng tốt vì ngân hàng đang kiếm được nhiều tiền hơn trên lượng đầu tư ít. Nói cách khác, nó cho thấy tính hiệu quả của các nguồn lực của công ty được sử dụng để tạo ra thu nhập. ROA cho thấy sự hiệu quả của công tác quản lý của một ngân hàng trong việc tạo ra thu nhập ròng từ tất cả các nguồn lực của tổ chức (Khrawish, 2011), Wen (2010).