hội tăng trưởng cho doanh nghiệp. Theo Hsu & Tiao (2015), nếu không thể tiếp cận tín dụng ngân hàng, doanh nghiệp sẽ phải sử dụng máy móc, trang thiết bị lạc hậu nên chất lượng sản phẩm thấp và khó đạt được tốc độ tăng trưởng như kỳ vọng bởi không đáp ứng được nhu cầu của khách hàng.

Minetti & Zhu (2011) tập trung phân tích vai trò của hệ thống ngân hàng thương mại trong việc thúc đẩy tăng trưởng của doanh nghiệp thông hoạt động

xuất khẩu. Trên cơ sở hệ thống dữ liêu

sơ cấp từ 4.680 doanh nghiêp

ở Italia,

tác giả ước lượng ảnh hưởng của hạn chế tín dụng đến kết quả xuất khẩu của các doanh nghiệp này. Bằng cách sử dụng công cụ kinh tế lượng phù hợp để kiểm soát các đặc điểm của doanh nghiệp và tính chất nội sinh của hạn chế tín dụng, nghiên cứu nhận thấy xác suất tham gia hoạt động xuất khẩu của các

doanh nghiệp bị hạn chế tín dụng giảm 39% và doanh thu từ xuất khẩu giảm hơn 38% so với các doanh nghiệp không phải đối mặt với vấn đề này. Mặc dù hạn chế tín dụng cũng ảnh hưởng tiêu cực đến doanh thu của các doanh nghiệp kinh doanh ở thị trường nội địa nhưng hiệu ứng này mạnh hơn đối với các

doanh nghiệp xuất khẩu.

Manova & côṇ g sự (2015) sử dụng số liệu cấp độ vi mô thu thập từ các doanh nghiệp ở Trung Quốc để chứng minh rằng hạn chế tín dụng ảnh hưởng xấu đến hoạt động xuất khẩu và tăng trưởng của các doanh nghiệp nơi đây. Cụ thể, chi nhánh của các công ty đa quốc gia và các công ty liên doanh với nước ngoài ở Trung Quốc luôn có doanh số và lợi nhuận từ xuất khẩu vượt trội so với các doanh nghiệp nội địa bởi các doanh nghiệp nội địa khó tiếp cận nguồn tín dụng ngân hàng. Hiện tượng đó càng rõ rệt hơn đối với các doanh nghiệp xuất khẩu đến các nước nhập khẩu với chi phí giao dịch (thương mại) cao. Nói

Có thể bạn quan tâm!

-

Ảnh hưởng của tín dụng ngân hàng và tín dụng thương mại đến tăng trưởng và hiệu quả của các doanh nghiệp nông nghiệp ở Việt Nam - 1

Ảnh hưởng của tín dụng ngân hàng và tín dụng thương mại đến tăng trưởng và hiệu quả của các doanh nghiệp nông nghiệp ở Việt Nam - 1 -

Ảnh hưởng của tín dụng ngân hàng và tín dụng thương mại đến tăng trưởng và hiệu quả của các doanh nghiệp nông nghiệp ở Việt Nam - 2

Ảnh hưởng của tín dụng ngân hàng và tín dụng thương mại đến tăng trưởng và hiệu quả của các doanh nghiệp nông nghiệp ở Việt Nam - 2 -

Tổng Quan Về Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp

Tổng Quan Về Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp -

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Tín Dụng Ngân Hàng Và Tín Dụng Thương Mại Đến Tăng Trưởng Của Doanh Nghiệp

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Tín Dụng Ngân Hàng Và Tín Dụng Thương Mại Đến Tăng Trưởng Của Doanh Nghiệp -

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Tín Dụng Ngân Hàng Và Tín Dụng Thương Mại Đến Hiệu Quả Hoạt Động Của Doanh Nghiệp

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Tín Dụng Ngân Hàng Và Tín Dụng Thương Mại Đến Hiệu Quả Hoạt Động Của Doanh Nghiệp

Xem toàn bộ 128 trang tài liệu này.

cách khác, hoat

đôṇ g xuất nhâp

khẩu của các doanh nghiêp

tùy thuôc

rất lớn

vào nguồn tài trơ ̣ từ bên ngoài, trong đó tín duṇ g ngân hàng là quan troṇ g

nhất. Nếu tín duṇ g ngân hàng bi ̣han

chế (doanh nghiệp không thể vay được

như nhu cầu hay bị khước từ hoàn toàn), hoat

đôṇ g xuất nhâp

khẩu và cơ hội

tăng trưởng của doanh nghiêp sẽ bi ̣giới hạn.

Bên cạnh các nghiên cứu về ảnh hưởng của tín dụng ngân hàng đến tăng trưởng của doanh nghiệp thông qua các cơ chế đặc thù như vừa đề cập (bổ sung vốn lưu động, đầu tư cho R&D hay thúc đẩy hoạt động xuất khẩu), thông qua phân tích cơ sở dữ liệu của 297 doanh nghiệp ở Romania, Brown & cộng sự (2005) ghi nhận rằng, tín dụng ngân hàng là yếu tố quan trọng kích thích và duy trì tăng trưởng doanh thu của các doanh nghiệp mới nhập ngành ở nước này. Kỹ năng của các nhà quản trị doanh nghiệp cũng có ảnh hưởng nhất định đến tăng trưởng của các doanh nghiệp trong mẫu khảo sát nhưng không đáng

kể. Rahaman (2011) sử dụng số liệu ở cấp độ vi mô của 5.214 doanh nghiệp ở Anh và Ai-len để nghiên cứu vai trò của tín dụng ngân hàng đối với tăng trưởng của các doanh nghiệp nơi đây. Với sự hiện diện của hạn chế tín dụng, các doanh nghiệp phải dựa vào vốn tự có để khai thác các cơ hội tăng trưởng, mà đối với nhiều doanh nghiệp vốn tự có ít ỏi bởi lợi nhuận thấp. Nghiên cứu cũng ghi nhận rằng, nếu khả năng tiếp cận tín dụng ngân hàng được cải thiện, doanh nghiệp sẽ ưu tiên sử dụng nguồn vốn này cho mục tiêu tăng trưởng.

Yazdanfar & Ohman (2015) cũng cho thấy, tăng trưởng của các doanh

nghiêp

ở Thuy

Điển phu ̣ thuôc

vào tín dụng ngân hàng, mặc dù nguồn tài trợ

từ lợi nhuận giữ lại cũng có ảnh hưởng tích cực. Nói cách khác, tín dụng ngân hàng và tăng trưởng của doanh nghiệp có mối quan hê ̣ đồng biến. Song, môṭ

số nghiên cứ u khác ghi nhận kết quả ngươc

laị. Chẳng hạn, nghiên cứu thực

nghiệm của Pandey (2001) và Huang & Song (2002) ở các nước có nền kinh tế chuyển đổi từ kế hoạch hóa tập trung sang kinh tế thị trường nhận thấy tăng trưởng của doanh nghiệp nghịch biến với tỷ suất nợ. Lê Thị Thu Tâm (2011)

khám phá rằng, tỷ số nơ ̣ trên vốn chủ sở hữu có ảnh hưở ng tiêu cưc

đến tăng

trưởng của các doanh nghiêp ở Bắc My.

2.2. Các nghiên cứu về ảnh hưởng của tín dụng thương mại đến tăng trưởng của doanh nghiệp nhận tín dụng thương mại

Mặc dù tín dụng ngân hàng đóng vai trò quan trọng đối với tăng trưởng của doanh nghiệp nhưng các khuyết tật cố hữu của thi ̣trường tín duṇ g (thông tin bất đối xứng, chi phí đại diện, chi phí giao dịch và trách nhiệm hữu hạn)

khiến nhiều doanh nghiệp găp

khó khăn trong việc tiếp cân

nguồn vốn này do

bị hạn chế tín dụng. Khi đó, tín duṇ g thương mai

dưới hình thức mua hàng trả

chậm sẽ là giải pháp bổ sung vốn hữu hiệu cho các doanh nghiêp

nhận tín

dụng thương mại. Phần này sẽ tổng hợp kết quả của các nghiên cứu về ảnh

hưởng của tín duṇ g thương mai dụng thương mại.

đến tăng trưởng của doanh nghiệp nhận tín

Tín dụng thương mại là quan hệ tín dụng giữa các doanh nghiệp thông qua hình thức mua bán trả chậm hàng hóa (chủ yếu là yếu tố đầu vào cho sản

xuất). Với cơ chế tín dụng thương mại, doanh nghiêp

cung ứ ng hàng hóa (cấp

tín dụng thương mại) không yêu cầu khách hàng (nhận tín dụng thương mại) thanh toán ngay tiền mua hàng. Mua trả chậm hàng hóa được xem là một hình thức tín dụng bởi người bán chuyển giao cho người mua một lượng vốn để tạm sử dụng trong một thời gian nhất định. Schwartz (1974) tiên phong trong việc nghiên cứu lợi thế tài trợ của tín dụng thương mại và đặt nền móng ban

đầu cho các nghiên cứu tiếp theo về vấn đề này. Theo đó, lơi

thế tài trơ ̣ của tín

duṇ g thương mai

thể hiên

trên nhiều phương diện. Doanh nghiêp

cấp tín duṇ g

thương mai

có ưu thế giám sát khách hàng với chi phí thấp, trong khi để làm

điều đó ngân hàng thương mại và các trung gian tài chính khác phải rất tốn kém do sự hiện diện của thông tin bất đối xứng, chi phí đại diện, trách nhiệm

hữu hạn và chi phí giao dịch. Như vậy, doanh nghiêp

bán hàng trả chậm hầu

như chắc rằng, sau khi giao dic̣ h hàng hóa đươc

thưc

hiêṇ , người mua hàng se

có được số hàng hóa mình cần và sử dụng chúng vào sản xuất.

Nói cách khác, hầu hết hàng hóa mua dưới hình thức trả chậm (thường là yếu tố đầu vào cho sản xuất) sẽ được sử dụng đúng mục đích bởi khó chuyển đổi thành tiền mặt do tính đặc thù của nó, qua đó hạn chế được rủi ro không trả nợ do sử dụng sai mục đích. Đến kỳ hạn thỏa thuận, người mua hoàn trả vốn và lãi suất cho người bán. Do đơn giản và tiện lợi nên tín duṇ g thương

mai

trở thành nguồn tài trơ ̣ quan troṇ g và hữu ích đối với các doanh nghiêp

nhận tín dụng thương mại, đặc biệt là ở các nước đang phát triển hay có nền kinh tế chuyển đổi từ kế hoạch hóa tập trung sang kinh tế thị trường với hệ thống tài chính – tín dụng quốc gia phát triển ở trình độ thấp.

Lee & Stowe (1993) ghi nhận thực tế trong đó doanh nghiệp cấp tín dụng thương mại tạo điều kiện ưu đãi cho doanh nghiệp nhận tín dụng thương

mại. Chẳng hạn, tín duṇ g thương mai định và hoàn trả sản phẩm chất lươṇ

cho phép khách hàng sử duṇ g thử , kiểm g kém mà không phải tốn chi phí. Nói

cách khác, cấp tín duṇ g thương mai

cũng là cam kết bảo đảm chất lươn

g sản

phẩm. Nếu hàng hóa không đảm bảo chất lương, người mua có thể hoàn trả

nên doanh nghiệp cấp tín dụng thương mại phải bán hàng hóa chất lượng tốt và giúp doanh nghiệp nhận tín dụng thương mại phát triển sản xuất và đảm bảo tăng trưởng bền vững. Nghiên cứu thực nghiệm của Deloof & Jeger (1996) vận dụng luận điểm trên vào các doanh nghiệp công nghiệp và bán sỉ ở Bỉ để minh chứng việc tín dụng thương mại giúp doanh nghiệp nhận tín dụng thương mại thẩm định chất lượng sản phẩm trước khi thanh toán tiền.

Wilson & Summers (2002) sử dụng số liệu sơ cấp của 500 doanh nghiệp

năm 1995 để khám phá rằng, viêc

cấp tín duṇ g thương mai

cho khách hàng

giống như cung cấp thông tin về chất lượng sản phẩm và uy tín của doanh

nghiêp̣ , qua đó cải thiên và duy trì mối quan hê ̣gắn bó lâu dài giữa khách hàng

và doanh nghiêp

nên tạo ra cơ hội tăng trưởng cho cả hai. Fisman & Love

(2003) phân tích thực trạng của tín dụng thương mại ở cấp độ ngành đối với 37 ngành công nghiệp ở 43 nước. Nghiên cứu này ghi nhận bằng chứng cho thấy, ngành sử dụng nhiều tín dụng thương mại tăng trưởng nhanh hơn các

ngành còn lại, bởi tín dụng thương mại bù đắp khoản vốn đầu tư thiếu hụt do doanh nghiệp không thể vay được tín dụng ngân hàng hay huy động vốn trên thị trường chứng khoán. Nhờ đó, doanh nghiệp không bị lỡ các cơ hội đẩy mạnh doanh thu để tạo ra tăng trưởng.

Cheng & Pike (2003) phân tích số liệu của 94 doanh nghiệp và chỉ ra rằng, tín dụng thương mại đóng vai trò quan trọng trong việc kích thích tăng trưởng của doanh nghiệp thông qua một số cơ chế đặc thù. Chẳng hạn, sự tách bạch (lệch pha) giữa thời điểm nhận hàng và thời điểm thanh toán tiền mua hàng làm giảm áp lực tài chính, tạo điều kiện cho doanh nghiệp tập trung vào khai thác cơ hội thị trường nên đạt tốc độ tăng trưởng cao. Việc thanh toán tiền ngay (hay trước) khi giao hàng là yêu cầu khá ngặt nghèo đối với nhiều doanh nghiệp. Đối với các doanh nghiệp lớn, phát sinh nhiều đơn hàng mà lại hạn chế năng lực vốn, việc thanh toán ngay (hay trước) khi giao hàng sẽ dễ gây ra gián đoạn trong hoạt động sản xuất – kinh doanh nên bị hạn chế cơ hội tăng trưởng.

Fisman & Raturi (2004) sử dụng số liệu sơ cấp thu thập từ 2.202 doanh nghiệp ở 5 nước Châu Phi để nghiên cứu mối quan hệ giữa cạnh tranh và tín dụng thương mại. Trong môi trường cạnh tranh với nhiều loại sản phẩm có chất lượng tương đồng, các sản phẩm dễ thay thế lẫn nhau nên áp lực cạnh tranh gay gắt. Khi đó, người mua có nhiều cơ hội để lựa chọn sản phẩm tốt nên sẽ không có động cơ gắn bó với một nhà cung ứng duy nhất. Để giữ chân khách hàng, các doanh nghiệp sẵn sàng cấp tín dụng thương mại một cách rộng rãi nên tạo điều kiện cho doanh nghiệp nhận tín dụng thương mại tăng

trưởng. Doanh nghiêp

nhỏ sử duṇ g công cu ̣ này thường xuyên và nhiều hơn

doanh nghiêp

lớn và doanh nghiêp

caṇ h tranh có xu hướng cung cấp tín duṇ g

thương maị nhiều hơn doanh nghiêp

đôc

quyền. Việc ưu ái cho khách hàng sử

dụng sản phẩm mà không phải trả tiền ngay sẽ tạo điều kiện thuận lợi cho khách hàng (doanh nghiệp nhận tín dụng thương mại) duy trì và phát triển sản xuất, qua đó đạt được mục tiêu tăng trưởng.

Nghiên cứu thực nghiệm của Delannay & Weill (2004) đối với 9.300 doanh nghiệp ở 9 nước Trung và Đông Âu cho thấy, nhà cung cấp có thể dọa chấm dứt cung ứng hàng hóa dưới hình thức trả chậm nếu nhận thấy khách hàng có hành vi lệch lạc ảnh hưởng đến khả năng trả nợ, như thanh toán không đúng tiền hàng không đúng hạn, không sử dụng hàng hóa đã mua vào sản xuất hay tuồn hàng ra thị trường. Đe dọa này rất hiệu lực, đặc biệt là đối với các doanh nghiệp lệ thuộc nhiều vào tín dụng thương mại do khó tiếp cận tín dụng ngân hàng mà lại không thể huy động vốn trên thị trường chứng khoán. Mặt

khác, nếu doanh nghiêp

mua hàng hóa trả chậm có dấu hiêu

sử duṇ g nó sai

mục đích, doanh nghiêp

cung ứng hàng hóa vân

có thể lâp

tứ c thu hồi đươc sô

hàng hóa còn lại để bán cho doanh nghiêp khác. Nhờ ưu thế trên, các doanh

nghiệp sẽ tài trợ cho khách hàng (doanh nghiệp nhận tín dụng thương mại) bằng hình thức bán trả chậm để tăng lượng hàng hóa tiêu thụ. Tận dụng chính sách đó, doanh nghiệp nhận tín dụng thương mại sẽ khai thác tốt hơn cơ hội tăng trưởng, bởi sản xuất không bị gián đoạn do thiếu vốn và nhanh chóng đáp ứng nhu cầu của khách hàng.

Niskanen & Niskanen (2006) sử dụng cơ sở dữ liệu của 840 doanh nghiệp ở Phần Lan để nghiên cứu ảnh hưởng của tín dụng thương mại đến tăng trưởng của các doanh nghiệp nhận tín dụng thương mại. Nghiên cứu nhận thấy, các doanh nghiệp tăng trưởng nhanh thường có cơ hội đầu tư tốt hơn các doanh nghiệp khác nên sẵn sàng sử dụng tín dụng thương mại như một phần của nguồn tài trợ cho các khoản đầu tư này. Cuđat (2007) và Giannetti & cộng

sự (2011) ghi nhận, khi chính phủ han chế tăng trưởng tín duṇ g để kiểm soát

lạm phát và giảm rủi ro cho hệ thống ngân hàng thương mại, nhiều doanh

nghiêp

sẽ găp

khó khăn trong viêc

tiếp cân

tín duṇ g ngân hàng. Song, các

doanh nghiêp

lớn, thâm niên với thương hiệu uy tín vân

có thể dễ tiếp tín

nguồn vốn tín duṇ g ngân hàng để tài trơ ̣ cho các doanh nghiêp

thiếu vốn với tư

cách là khách hàng thông qua hình thứ c bán hàng trả chậm nhằm đảm bảo cho

hoat

đôṇ g sản xuất – kinh doanh của khách hàng đươc

liên tuc

và tao

cơ hội

tăng trưởng.

Ho & cộng sự (2008) chứng tỏ rằng, tín dụng thương mại có thể giúp doanh nghiệp nhận tín dụng thương mại duy trì lượng tồn kho hợp lý để tránh gián đoạn sản xuất và giảm thiểu chi phí giao dịch. Khi tín dụng thương mại được cấp, lượng hàng tồn kho của doanh nghiệp nhận tín dụng thương mại sẽ giảm nên sẽ sử dụng khoản tiền không phải đầu tư vào hàng tồn kho để khai thác các cơ hội thị trường. Doanh nghiệp nhận tín dụng thương mại còn có thể bổ sung hàng tồn kho vào thời điểm cần thiết mà không cần có nguồn tiền thanh toán ngay – khía cạnh khó khăn đối với nhiều doanh nghiệp, nhất là các doanh nghiệp chưa đủ uy tín tín dụng nhằm có thể tạo ra nguồn tài trợ đủ mạnh để sử dụng kịp thời khi cần. Việc bổ sung kịp thời hàng tồn kho để dùng cho sản xuất giúp doanh nghiệp nhận tín dụng thương mại không bị gián đoạn sản xuất nên có thể tận dụng tốt cơ hội thị trường và tạo ra tăng trưởng.

2.3. Các nghiên cứu về ảnh hưởng của tín dụng ngân hàng đến hiệu quả hoạt động của doanh nghiệp

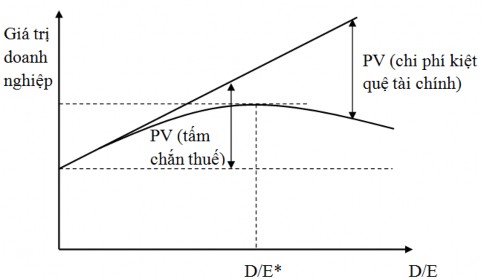

Mối quan hệ giữa tín dụng ngân hàng và hiệu quả hoạt động của doanh nghiệp được đặt nền móng bởi luận điểm tiên phong của Myers (1984) lý giải vì sao doanh nghiệp chọn vay ngân hàng kết hợp với vốn cổ phần. Nghiên cứu này cho rằng, doanh nghiệp có thể đạt lợi ích tối đa nếu được tài trợ hoàn toàn bằng nợ vay. Song, lý do khiến doanh nghiệp không tài trợ hoàn toàn bằng nợ vay là vì nợ vay có thể làm phát sinh chi phí kiệt quệ tài chính. Cụ thể, khi tỷ lệ nợ tăng, lợi ích từ lá chắn thuế và chi phí kiệt quệ tài chính đều tăng. Khi lợi ích từ lá chắn thuế thấp hơn chi phí kiệt quệ tài chính thì việc vay nợ không còn mang lại lợi ích cho doanh nghiệp. Cân nhắc giữa lợi ích của lá chắn thuế và chi phí kiệt quệ tài chính trong việc sử dụng nợ giúp các nhà quản trị xác định tỷ lệ nợ (D/E) phù hợp cho doanh nghiệp. Nói cách khác, tỷ lệ nợ tối ưu cân bằng lợi ích và chi phí của việc sử dụng nợ.

Hình 2.1. Lá (tấm) chắn thuế và chi phí kiệt quệ tài chính

Trong Hình 2.1, tại điểm tương ứng với tỷ lệ nợ tối ưu (D/E*), lợi ích của một đồng tăng lên do sử dụng nợ vừa vặn bù trừ chi phí kiệt quệ tài chính. Các cú sốc ngoại biên có thể khiến doanh nghiệp chệch khỏi tỷ lệ nợ tối ưu nhưng các nhà quản trị sẽ dần đưa tỷ lệ này trở về trị số đó. Các điều kiện đặc thù của doanh nghiệp sẽ quyết định lợi ích và chi phí của việc sử dụng nợ nên cũng được sử dụng để xác định tỷ lệ nợ mục tiêu. Song, các nhà nghiên cứu

lưu ý rằng, chi phí điều chỉnh sẽ có thể ngăn các doanh nghiệp đạt đến tỷ lệ nợ tối ưu hay làm chậm quá trình này.1

Myers & Majluf (1984) phát triển luận điểm về bất đối xứng thông tin giữa nhà quản trị doanh nghiệp và (các) nhà đầu tư bằng việc cho rằng các nhà quản trị biết rõ giá trị thực và rủi ro của doanh nghiệp hơn các nhà đầu tư bên ngoài (bởi có ít thông tin hơn). Bất đối xứng thông tin dẫn đến việc định dưới giá vốn cổ phần nên nếu doanh nghiệp tài trợ dự án mới bằng cách phát hành cổ phần thì sẽ bất lợi bởi các nhà đầu tư sẽ giành lấy phần lớn NPV của dự án. Do bất đối xứng thông tin nên các nhà đầu tư mới thường yêu cầu một mức chiết khấu cao khi doanh nghiệp phát hành chứng khoán và điều này dẫn đến việc chi phí cho các nguồn tài trợ bên ngoài thì rất đắt đỏ, làm ảnh hưởng đến lợi nhuận của doanh nghiệp. Vì vậy, doanh nghiệp thích vay nợ hơn là phát hành cổ phần nếu cần sử dụng nguồn tài trợ bên ngoài. Song, theo Brealey và Myers (1984), sử dụng quá mức nguồn vốn tín dụng ngân hàng sẽ làm giảm hiệu quả hoạt động của doanh nghiệp.

Sử dụng phương pháp ước lượng GMM, Mahakud & Misra (2009) nhận thấy tín dụng ngân hàng là một trong các yếu tố quyết định hiệu quả hoạt động của các doanh nghiệp ở Ấn Độ. Phát hiện này rất ý nghĩa đối với các nhà quản trị, nhà đầu tư và các nhà hoạch định chính sách. Song, việc quá lệ thuộc vào tín dụng ngân hàng sẽ làm giảm hiệu quả hoạt động của doanh nghiệp do gánh nặng lãi suất, chi phí đại diện và chi phí kiệt quệ tài chính. Khi lãi suất tăng, niềm tin của các nhà đầu tư vào các doanh nghiệp quá lệ thuộc vào tín dụng ngân hàng sẽ giảm sút, khiến doanh nghiệp gặp trở ngại trong hoạt động sản xuất – kinh doanh bởi khó tìm được nguồn tài trợ từ bên ngoài. Nghiên cứu cũng nhận thấy, các yếu tố khác như tài sản hữu hình, quy mô doanh nghiệp và năng lực dự trữ cũng ảnh hưởng đến hiệu quả hoạt động của các doanh nghiệp ở nước này.

Chen & cộng sự (2016) sử dụng số liệu vi mô ở cấp độ doanh nghiệp ở Trung Quốc trong giai đoạn 2001–2007 để xem xét mối quan hệ giữa tín dụng ngân hàng với hiệu quả hoạt động của các doanh nghiệp ở nước này. Kết quả nghiên cứu cho thấy, lãi suất vay ngân hàng có mối quan hệ nghịch biến với tỷ suất lợi nhuận trên doanh thu của các doanh nghiệp, ngụ ý rằng tín dụng ngân hàng có ảnh hưởng tiêu cực đến hiệu quả hoạt động của các doanh nghiệp

1 Jalilvand & Harris (1984) ghi nhận sự khác biệt giữa các doanh nghiệp về hệ số điều chỉnh tỷ lệ nợ, đồng thời liên kết nó với lợi ích và chi phí khi thay đổi tỷ lệ nợ mục tiêu. Theo Flannery & Rangan (2006), các doanh nghiệp có tốc độ điều chỉnh tỷ lệ nợ mục tiêu khoảng 30%/năm.

được khảo sát. Đặc biệt, mối quan hệ này hiện hữu càng rõ nét đối với các doanh nghiệp ngoài quốc doanh không được tài trợ bởi chính phủ, sản lượng thấp, quy mô nhỏ và thâm dụng lao động. Ở nước này, hệ thống tài chính với các ngân hàng thương mại làm nòng cốt có xu hướng ưu ái các doanh nghiệp quốc doanh và hy sinh lợi ích của các doanh nghiệp ngoài quốc doanh.

So với các nghiên cứu ngoài nước, số lượng các nghiên cứu trong nước về chủ đề trên còn khá hạn chế nhưng vẫn có đóng góp ở chừng mực nhất định. Theo Nguyễn Đình Kiệm & Bạch Đức Hiền (2007), tín dụng ngân hàng dùng để bổ sung vốn lưu động chủ yếu là tín dụng ngắn hạn và lãi suất tín dụng ngắn hạn thường biến động mạnh hơn so với lãi suất dài hạn. Bên cạnh đó, sử dụng tín dụng ngắn hạn đòi hỏi doanh nghiệp phải có nghĩa vụ thanh toán lãi vay và hoàn trả vốn gốc trong thời gian ngắn. Vì vậy, nếu tình hình kinh doanh gặp khó khăn, doanh nghiệp dễ rơi vào tình trạng mất khả năng thanh toán các khoản nợ đáo hạn. Việc sử dụng quá nhiều tín dụng ngắn hạn dẫn đến áp lực tài chính của doanh nghiệp luôn căng thẳng, do đó rủi ro vỡ nợ sẽ ở mức cao. Tuy vậy, lý thuyết tài trợ đã chứng minh rằng sự gia tăng đầu tư vào tài sản lưu động sẽ làm tăng tổng tài sản, song sự gia tăng này không đồng nghĩa với việc doanh nghiệp có thể gia tăng lợi nhuận.

Nghiên cứu của Trần Đình Khôi Nguyên (2006) đối với các doanh nghiệp nhỏ và vừa cũng chỉ ra rằng, hiệu quả kinh doanh có quan hệ tỷ lệ nghịch với tỷ suất nợ nhưng không có ý nghĩa thống kê. Ở các nước đang phát triển (nhất là các nước có nền kinh tế chuyển đổi từ kế hoạch hóa tập trung sang kinh tế thị trường), vấn đề bất đối xứng thông tin khá trầm trọng nên các nhà quản trị doanh nghiệp có xu hướng giữ lại lợi nhuận để tài trợ cho hoạt động sản xuất – kinh doanh và đầu tư của mình. Nghiên cứ u của Nguyễn Thị

Ngọc Trang & Trang Thúy Uyên (2013) cho thấy, các doanh nghiêp

Viêṭ Nam

sử duṇ g nơ ̣ để tài trơ ̣ đầu tư nhằm mục tiêu tăng trưởng bền vững. Doanh

nghiêp

tăng trưởng thấp thường ít có xu hướ ng sử duṇ g nơ ̣ vay để tài trơ ̣ đầu

tư, trong khi doanh nghiêp

tăng trưởng cao thì ngược lại nhằm đảm bảo có đầy

đủ nguồn lực vốn để khai thác các cơ hội kinh doanh với khả năng sinh lợi cao.

Nguyễn Phi Lân (2009) sử duṇ g số liêu

của các doanh nghiêp

Viêṭ Nam

để chứ ng minh rằng tín duṇ g ngân hàng góp phần giúp các doanh nghiêp

trong

nước tiếp cân

thi ̣ trườ ng quốc tế, đổi mới công nghê ̣ và mâu

mã sản phẩm

nhằm đáp ứ ng tốt hơn nhu cầu khách hàng tai thi ̣trường quốc tế. Tuy nhiên,

kết quả nghiên cứ u của Nguyễn Phi Lân (2009) cho thấy, tín duṇ g ngân hàng

chỉ ảnh hưởng đến các doanh nghiêp sản xuất có công nghê ̣thấp, trong khi đo

đối với các doanh nghiêp có công nghê ̣cao và trung bình tín duṇ g ngân hàng

đóng vai trò rất yếu đến viêc thúc đẩy hoaṭ đôṇ g xuất khẩu.

Các nghiên cứu trên đều chỉ ra ảnh hưởng tích cực của tín dụng ngân hàng đến tăng trưởng cũng như hiệu quả hoạt động của doanh nghiệp. Tuy nhiên, nếu phụ thuộc quá mức vào tín dụng ngân hàng, hay doanh nghiệp có đòn cân nợ cao rất có thể hạn chế khả năng tăng trưởng của doanh nghiệp (Nguyễn Minh Hà, 2010; Trần Hùng Sơn, 2011). Theo lập luận của các tác giả, doanh nghiệp có đòn cân nợ cao có thể đối mặt với khó khăn trong việc tiềm kiếm nguồn vốn từ bên ngoài để tạo ra tăng trưởng. Hơn nữa, do sợ rủi ro nên ngân hàng có xu hướng hạn chế cho doanh nghiệp vay đầu tư dài hạn, nhất là đối với doanh nghiệp nhỏ, do đó hạn chế cơ hội tăng trưởng của các doanh nghiệp này. Cuối cùng, việc duy trì đòn cân nợ cao làm tăng chi phí sử dụng vốn nên nếu doanh nghiệp không sử dụng hay quản lý hiệu quả nguồn vốn sẽ làm hạn chế cơ hội tăng trưởng của doanh nghiệp.

Để minh chứng cho các luận điểm trên, Nguyễn Minh Hà (2010) sử dụng dữ liệu của 5.461 doanh nghiệp ở Việt Nam trong giai đoạn 2000–2005 để ước lượng mối quan hệ giữa đòn cân nợ và tăng trưởng của doanh nghiệp. Kết quả nghiên cứu cho thấy, đòn cân nợ có quan hệ nghịch biến tăng trưởng của doanh nghiệp, nghĩa là doanh nghiệp có nợ vay càng cao thì tốc độ tăng trưởng càng thấp. Nghiên cứu của Trần Hùng Sơn (2011) bổ sung bằng chứng về ảnh hưởng của tín dụng ngân hàng đến hiệu quả hoạt động của doanh nghiệp (ROA). Tác giả dựa trên các quan điểm của lý thuyết M&M và lý thuyết chí phí đại diện để lập luận rằng, ở mức nợ vay thích hợp, nợ vay tác động tích cực đến hiệu quả hoạt động của doanh nghiệp bởi làm giảm chi phí đại diện. Khi tỷ lệ nợ vay vượt qua một ngưỡng nhất định, hiệu quả hoạt động có tương quan nghịch với tỷ lệ nợ bởi lợi ích thu được từ mức vay tăng thêm nhỏ hơn mức gia tăng của chi phí đại diện. Để minh chứng điều đó, tác giả sử dụng cơ sở dữ liệu từ 50 doanh nghiệp phi tài chính niêm yết trên thị trường chứng khoán Việt Nam. Kết quả nghiên cứu cho thấy, tỷ lệ nợ trên vốn chủ sở hữu tác động tích cực đến hiệu quả hoạt động của các doanh nghiệp.

2.4. Các nghiên cứu về ảnh hưởng của tín dụng thương mại đến hiệu quả hoạt động của doanh nghiệp

Tín dụng thương mại ảnh hưởng ra sao đến hiệu quả hoạt động (hay lợi nhuận) của doanh nghiệp là khía cạnh mà các nhà kinh tế đã tập trung nghiên cứu khá thấu đáo. Từ rất sớm, Meltzer (1960) ghi nhận ưu điểm cốt lõi nhất của tín dụng thương mại là giúp giảm áp lực tài chính, qua đó tạo điều kiện

cho khách hàng (doanh nghiệp nhận tín dụng thương mại) nâng cao hiệu quả hoạt động. Lewellen & cộng sự (1980) chứng tỏ rằng, tín dụng thương mại có thể được tận dụng để làm tăng hiệu quả hoạt động của doanh nghiệp khi thị trường tài chính – tín dụng không hoàn hảo nên chi phí tiếp cận các nguồn vốn khác (tín dụng ngân hàng hay phát hành cổ phiếu) sẽ cao và không hiệu quả để sử dụng. Smith (1987) cũng nhận thấy, bên cạnh việc giúp giảm áp lực tài chính cho khách hàng, tín dụng thương mại còn làm tăng hiệu quả hoạt động cho doanh nghiệp thông qua việc giảm thiểu bất đối xứng thông tin về chất lượng sản phẩm giữa nhà cung cấp và khách hàng nhằm tránh phải giảm giá bán sản phẩm do khách hàng thiếu niềm tin.

Long & cộng sự (1993) xây dựng mô hình nghiên cứu thực nghiệm về tín dụng thương mại trong đó cho thấy các doanh nghiệp uy tín cao có xu hướng cấp tín dụng thương mại cho khách hàng (doanh nghiệp nhận tín dụng thương mại), trong khi các doanh nghiệp có uy tín thấp thường bán sản phẩm bằng tiền mặt. Đặc biệt, các doanh nghiệp không có phương cách nào khác để xây dựng tiếng tăm về chất lượng sản phẩm hay sản xuất sản phẩm với chất lượng khó kiểm định thường cấp tín dụng thương mại nhiều hơn các doanh nghiệp có doanh số cao và sản xuất sản phẩm ít đặc thù. Nghiên cứu này sử dụng mẫu khảo sát với số lượng lớn các doanh nghiệp để kiểm chứng các luận điểm trên. Kết quả nghiên cứu nhận được nhất quán với luận điểm của các mô hình lý thuyết về việc tín dụng thương mại giúp làm tăng hiệu quả hoạt động cho doanh nghiệp.

Brennan & cộng sự (1998) cũng nhấn mạnh quan điểm cho rằng, người bán muốn đảm bảo chất lượng sản phẩm thông qua việc bán chịu để người mua có thể kiểm chứng chất lượng sản phẩm trước khi thanh toán. Chính sách này giúp người mua chọn được hàng hóa (chủ yếu là yếu tố đầu vào cho sản xuất) tốt nhất để làm tăng lợi nhuận trong kinh doanh. Tín dụng thương mại cho phép áp dụng chính sách giá linh động đối với khách hàng (doanh nghiệp nhận tín dụng thương mại). Bằng cách thay đổi kỳ hạn tín dụng hay bằng điều khoản chiết khấu thanh toán đúng hạn, doanh nghiệp có thể bán sản phẩm với giá khác biệt, tùy thuộc vào hệ số co giãn của cầu theo giá của doanh nghiệp nhận tín dụng thương mại.

Ng & cộng sự (1999) và Wilner (2000) xây dựng mô hình định giá, cho vay và chiến lược tái thương lượng đối với các doanh nghiệp trong mối quan hệ phụ thuộc với (các) doanh nghiệp khác. Các nghiên cứu này nhấn mạnh, trong dài hạn tín dụng thương mại có thể làm tăng lợi nhuận cho doanh nghiệp nhận tín dụng thương mại nhờ vào mối quan hệ gắn bó lâu dài và mật thiết với

nhà cung ứng (doanh nghiệp cấp tín dụng thương mại). Các nghiên cứu này còn ghi nhận, doanh nghiệp cấp tín dụng thương mại có xu hướng mở ra các điều khoản dễ dãi và duy trì mức lãi suất giảm dần đối với khách hàng (doanh nghiệp nhận tín dụng thương mại) uy tín. Bên cạnh đó, tín dụng thương mại có thể làm giảm chi phí giao dịch, nhờ vậy làm tăng lợi nhuận cho doanh nghiệp nhận tín dụng thương mại. Song, việc cấp tín dụng thương mại có thể dẫn đến nguy cơ giảm lợi nhuận hay phá sản do khách hàng thanh toán chậm hay giật nợ. Hơn nữa, việc mở rộng tín dụng thương mại của nhà cung cấp làm phát sinh chi phí giám sát thanh toán hợp đồng và chi phí giao dịch để thu hồi các khoản phải thu.

Ge & Qiu (2007) sử dụng số liệu sơ cấp thu thập từ 570 doanh nghiệp ở Trung Quốc (bao gồm doanh nghiệp quốc doanh, doanh nghiệp ngoài quốc doanh, doanh nghiệp niêm yết và doanh nghiệp liên doanh) trong giai đoạn 1994–1999 để phân tích ảnh hưởng của tín dụng thương mại đến hiệu quả hoạt động của doanh nghiệp. Kết quả nghiên cứu cho thấy tỷ số giữa giá trị khoản phải trả và doanh thu của các doanh nghiệp trong mẫu khảo sát là 27%, với độ lệch chuẩn là 63%. Nghiên cứu này ghi nhận rằng, các doanh nghiệp có xu hướng sử dụng tín dụng thương mại để bù đắp sự thiếu hụt của vốn lưu động do đầu tư cố định để giúp làm tăng lợi nhuận cho doanh nghiệp trong ngắn hạn. Các doanh nghiệp ngoài quốc doanh sử dụng nhiều tín dụng thương mại hơn các doanh nghiệp quốc doanh bởi các doanh nghiệp ngoài quốc doanh khó tiếp cận tín dụng ngân hàng – khía cạnh đặc trưng của các nước có nền kinh tế chuyển đổi từ kế hoạch hóa tập trung sang kinh tế thị trường.

Lee & Rhee (2014) ghi nhận tính phổ biến của tín dụng thương mại dưới hình thức mua hàng hóa trả chậm. Bên cạnh chức năng là nguồn tài trợ vốn (đặc biệt là vốn lưu động) cho doanh nghiệp, tín dụng thương mại còn là công cụ quan trọng để quản trị chuỗi cung ứng bởi đó là thành tố không thể thiếu trong các giao dịch giữa nhà cung ứng (doanh nghiệp cấp tín dụng thương mại) và khách hàng (doanh nghiệp nhận tín dụng thương mại). Thông qua cơ chế tín dụng thương mại, nhà cung ứng cùng chia sẻ sự không chắc chắn về nhu cầu thị trường và chi phí dự trữ với khách hàng để giúp khách hàng xác định lượng đặt hàng tối ưu nhằm tham gia một cách hiệu quả nhất vào chuỗi cung ứng sản phẩm. Khi đó, cả doanh nghiệp nhận tín dụng thương mại lẫn doanh nghiệp cấp tín dụng thương mại đều có thể cải thiện hiệu quả hoạt động. Cũng theo nghiên cứu này, nếu doanh nghiệp nhận tín dụng thương mại có ưu thế về thông tin đối với nhu cầu thị trường thì tín dụng thương mại càng giúp làm tăng hiệu quả hoạt động.

Van den Bogaert & Aerts (2015) sử dụng số liệu từ các doanh nghiệp niêm yết trong giai đoạn 2001–2005 ở Vương quốc Anh – quốc gia có đến 80% giao dịch giữa các doanh nghiệp được xúc tiến thông qua tín dụng thương mại – để xem xét mối quan hệ giữa tiếng tăm và giá trị của tài khoản phải trả của doanh nghiệp. Kết quả nghiên cứu cho thấy mối quan hệ đồng biến giữa tiếng tăm và giá trị các khoản phải trả của doanh nghiệp cũng như kỳ hạn tín dụng mà doanh nghiệp thụ hưởng. Điều đó ngụ ý rằng tiếng tăm của doanh nghiệp ảnh hưởng tích cực đến nhìn nhận của doanh nghiệp cấp tín dụng thương mại về mức độ rủi ro của doanh nghiệp nhận tín dụng thương mại, qua đó kích thích doanh nghiệp cấp tín dụng thương mại tăng lượng tín dụng với điều khoản thuận lợi hơn cho khách hàng. Thiện chí này sẽ tạo điều kiện cho doanh nghiệp nhận tín dụng thương mại nâng cao hiệu quả hoạt động.

Nghiên cứu của Trần Ái Kết (2007) giới thiệu khái quát về tín dụng thương mại của doanh nghiệp trong nền kinh tế thị trường. Các lý thuyết về tín dụng thương mại được vận dụng phổ biến như lợi thế tài trợ, phân biệt giá và chi phí giao dịch. Nghiên cứu này xác định các yếu tố ảnh hưởng tới khả năng sử dụng tín dụng thương mại và lượng vốn tín dụng thương mại của trang trại nuôi trồng thủy sản ở tỉnh Trà Vinh, sử dụng phương pháp ước lượng Logit. Theo đó, gần 55% trang trại có sử dụng tín dụng thương mại. Kết quả nghiên cứu cho thấy, khả năng sử dụng tín dụng thương mại của trang trại chịu ảnh hưởng bởi các yếu tố như tỷ lệ nợ phải trả trên tài sản, hạn chế tín dụng chính thức, chào hàng, quan hệ quen biết, thói quen mua chịu, tiết kiệm, lợi nhuận và địa bàn hoạt động. Đồng thời, sử dụng phương pháp hồi quy tuyến tính đa biến, nghiên cứu cũng chỉ ra các yếu tố tác động đến lượng vốn tín dụng thương mại bao gồm lợi nhuận, chi phí sản xuất, hạn chế tín dụng chính thức, giá trị tài sản, tiết kiệm và địa bàn hoạt động.

2.5. Kết luận

Chương này lược khảo khá toàn diện về ảnh hưởng của tín dụng ngân hàng và tín dụng thương mại đến tăng trưởng và hiệu quả hoạt động của doanh nghiệp. Kết quả lược khảo cho thấy tín dụng ngân hàng ảnh hưởng đến tăng trưởng và hiệu quả hoạt động của doanh nghiệp thông qua nhiều cơ chế. Với vai trò bổ sung vốn lưu động hay tài trợ cho đầu tư R&D và các hoạt động xuất khẩu, tín dụng ngân hàng giúp doanh nghiệp duy trì được hoạt động sản xuất, mở rộng thị phần, qua đó cải thiện tốc độ tăng trưởng doanh thu. Tín dụng ngân hàng cũng ảnh hưởng đến hiệu quả hoạt động của doanh nghiệp với