Nhóm 5 | Nhóm 5 | Nhóm 5 | Nhóm 5 | Nhóm 5 |

Có thể bạn quan tâm!

-

Thực Trạng Quản Lý Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Quản Lý Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam -

A. : Tỷ Lệ Nợ Xấu Tại Một Số Nhtm Cổ Phần Việt Nam Đã Niêm Yết Cổ Phiếu (2008

A. : Tỷ Lệ Nợ Xấu Tại Một Số Nhtm Cổ Phần Việt Nam Đã Niêm Yết Cổ Phiếu (2008 -

Tỷ Lệ Nợ Xấu Theo Ngành Kinh Tế Tại Vbard (2007 -2011)

Tỷ Lệ Nợ Xấu Theo Ngành Kinh Tế Tại Vbard (2007 -2011) -

Thang Xếp Hạng Của Hệ Thống Xếp Hạng Tín Dụng Nội Bộ Doanh Nghiệp Tại Vietcombank

Thang Xếp Hạng Của Hệ Thống Xếp Hạng Tín Dụng Nội Bộ Doanh Nghiệp Tại Vietcombank -

Các Nhtm Việt Nam Áp Dụng Mô Hình Quản Lý Rrtd Phân Tán

Các Nhtm Việt Nam Áp Dụng Mô Hình Quản Lý Rrtd Phân Tán -

Tỷ Lệ Các Biện Pháp Xử Lý, Thu Nợ Áp Dụng Tại Vietinbank (2006-2011)

Tỷ Lệ Các Biện Pháp Xử Lý, Thu Nợ Áp Dụng Tại Vietinbank (2006-2011)

Xem toàn bộ 257 trang tài liệu này.

Nguồn: Ngân hàng thương mại cổ phần ngoại thương Việt Nam (2010), Chính sách phân loại nợ, trích lập và sử dụng dự phòng rủi ro tín dụng [25]

Như vậy có thể thấy, trên thực tế kết quả của việc xếp hạng tín dụng nội bộ sẽ cho kết quả phân nhóm khách hàng thành 10 – 16 nhóm tùy theo mô hình chấm điểm của từng ngân hàng. Các nhóm khách hàng này có khoảng điểm số khác nhau phản ánh các mức rủi ro tương ứng. Tuy nhiên, theo Quyết định 493/2005 của NHNN, hiện nay các NHTM Việt Nam vẫn chỉ phân loại thành 5 nhóm nợ ( Nhóm 1 đến nhóm 5). Điều này đã dẫn đến việc các nhóm khách hàng với mức độ rủi ro khác nhau lại được xếp vào cùng một nhóm nợ. Bên cạnh đó, việc trích lập DPRR trong cùng một nhóm nợ là như nhau, trong khi các khoản cho vay này với mức độ rủi ro khác nhau tất yếu sẽ dẫn đến những mức độ tổn thất khác nhau. Đây chính là điểm bất cập cần khắc phục trong cách phân loại nợ và trích lập DPRR tại các NHTM Việt Nam.

Thực trạng các nhóm nợ xấu tại các NHTM Việt Nam trong giai đoạn 2006 – 2011 được phản ánh qua bảng 3.9 như sau:

Bảng 3.9: Phân loại nợ xấu tại các NHTM Việt Nam (2006 – 2011)

Đơn vị: Triệu đồng

Ngân hàng | Nợ nhóm 3 | Nợ nhóm 4 | Nợ nhóm 5 | Tổng nợ xấu | |

2006 | Vietinbank | 504.959 | |||

VCB | 546.512 | 437.093 | 877.095 | 1.860.700 | |

BIDV | 6.231.741 | 333.121 | 2.124.541 | 8.689.403 | |

VBARD | 3.502.797 | ||||

ACB | 13.041 | 9.006 | 11.115 | 33.162 | |

2007 | Vietinbank | 419.054 | 367.086 | 256.137 | 1.042.277 |

VCB | 1.038.498 | 847.829 | 1.710.727 | 3.597.054 | |

BIDV | 3.426.703 | 212.096 | 1.117.609 | 4.756.408 | |

VBARD | |||||

ACB | 9.167 | 7.078 | 10.320 | 26.565 | |

2008 | Vietinbank | 846.985 | 803.542 | 536.818 | 2.187.345 |

VCB | 921.191 | 813.087 | 3.467.767 | 5.202.045 | |

BIDV | 2.832.544 | 413.369 | 937.321 | 4.183.234 | |

VBARD | 3.050.609 | 2.556.242 | 2.246.671 | 7.853.521 | |

ACB | 223.605 | 66.982 | 18.127 | 308.174 | |

2009 | Vietinbank | 230.305 | 332.955 | 437.549 | 1.000.809 |

VCB | 440.649 | 394.977 | 2.663.058 | 3.498.684 | |

BIDV | 3.531.482 | 864.493 | 1.172.630 | 5.568.605 | |

VBARD | 3.041.239 | 2.553.475 | 3.927.838 | 9.522.552 | |

ACB | 24.776 | 88.502 | 141.402 | 254.680 | |

2010 | Vietinbank | 924.605 | 410.692 | 203.241 | 1.538.538 |

VCB | 1.164.353 | 390.534 | 3.592.665 | 5.147.552 | |

BIDV | 3.597.664 | 819.244 | 2.007.578 | 6.424.486 | |

VBARD | 2.091.574 | 3.248.190 | 5.968.413 | 11.308.177 | |

ACB | 64.759 | 58.399 | 169.648 | 292.806 | |

2011 | Vietinbank | 1.071.421 | 220.213 | 912.537 | 2.204.171 |

VCB | 1.257.457 | 653.072 | 2.347.430 | 4.257.959 | |

BIDV | 5.244.120 | 420.305 | 2.458.264 | 8.122.689 | |

VBARD | 7.928,9 | 3.459,3 | 8.276,1 | 19.664,3 | |

ACB | 274.973 | 345.655 | 297.339 | 917.967 |

Nguồn:Báo cáo thường niên của các NHTM (2006 – 2011)[26]

![]()

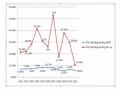

Năm 2008

Có thể thấy nhóm nợ chiếm tỷ trọng lớn nhất tại các ngân hàng là nợ dưới tiêu chuẩn ( nợ nhóm 3). Đặc biệt, tại BIDV và ACB, nhóm nợ này chiếm tới 70% tổng nợ xấu. Chỉ riêng VCB, nhóm nợ chiếm tỷ trọng lớn nhất lại là nợ có khả năng mất vốn (66,7%).

Biểu đồ 3.7: Nợ xấu theo nhóm tại các NHTM Việt Nam 2008

Nguồn:Báo cáo thường niên của các NHTM (2006 – 2011)[26]

![]()

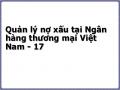

Năm 2009

Trong năm này, dưới ảnh hưởng của khủng hoảng và suy thoái kinh tế, nợ nhóm 5 của các ngân hàng đã tăng rõ rệt. Trong đó, ngân hàng có nợ nhóm 5 cao nhất vẫn là VCB, chiếm tới 76,1% tổng nợ xấu, tiếp đến là ACB, nợ nhóm 5 chiếm tới 55,6% tổng nợ xấu. Các ngân hàng còn lại cũng có tỷ trọng nợ nhóm 5 so với tổng nợ xấu cao hơn hẳn các năm trước, điều này phản ánh tình hình khó khăn nói chung của nền kinh tế trong giai đoạn suy thoái.

Biểu đồ 3.8: Nợ xấu theo nhóm tại các NHTM Việt Nam 2009

Nguồn:Báo cáo thường niên của các NHTM (2006 – 2011)[26]

Năm 2010

Với những giải pháp nỗ lực từ phía chính phủ và các ngân hàng, nợ nhóm 5 đã có xu hướng giảm. Tuy nhiên trong năm này, nợ nhóm 5 của VBARD và ACB vẫn chiếm trên 50% so với tổng nợ xấu, đặc biệt VCB vẫn là ngân hàng có dư nợ nhóm 5 cao nhất 73,6%.

Biểu đồ 3.9: Nợ xấu theo nhóm tại các NHTM Việt Nam 2010

Nguồn:Báo cáo thường niên của các NHTM (2006 – 2011)[26]

Năm 2011

Năm 2011, nợ xấu và tỷ lệ nợ xấu của các NHTM Việt Nam đều có xu hướng tăng cao, tăng khoảng 50% so với cùng kỳ năm trước. Trong đó nợ nhóm 5 chiếm phổ biến ở mức khoảng 30 - 56% tổng số nợ xấu. Có thể thấy nợ xấu năm 2011 tại các NHTM Việt Nam chủ yếu là các khoản nợ bất động sản. Như vậy, trong môi trường hiện nay, xu hướng nợ xấu gia tăng là điều có thể nhìn thấy, bởi môi trường kinh doanh trong nước vẫn đang rất khó khăn, các chính sách kinh tế vĩ mô thực hiện theo hướng thắt chặt, đầu tư công giảm, chi phí đầu vào tăng.

Biểu đồ 3.10: Nợ xấu theo nhóm tại các NHTM Việt Nam 2011

Nguồn:Báo cáo thường niên của các NHTM (2006 – 2011)[26]

3.2.2.2. Đo lường nợ xấu

Trong hoạt động đánh giá và đo lường rủi ro, các NHTM Việt Nam đã sử dụng một trong hai phương pháp sau: Phương pháp đo lường rủi ro định tính và phương pháp đo lường rủi ro định lượng.

Trong đó:

Phương pháp đo lường rủi ro định tính: Đây là phương pháp đo lường rủi ro chủ yếu dựa vào phân tích tín dụng cổ điển.

Ưu và nhược điểm

Ưu điểm:

- Phương pháp định tính tận dụng được kinh nghiệm các chuyên gia trong lĩnh vực cần đánh giá, phân tích trên nền công nghệ giản đơn, hệ thống lưu trữ thông tin ổn định, có thể sử dụng hồ sơ sẵn có, sử dụng các yếu tố không mang tính lượng hoá, đơn giản và không phức tạp.

- Phương pháp này có thể áp dụng cho các khoản vay riêng lẻ, bị ảnh hưởng bởi các yếu tố vùng miền như phong tục, tập quán, mà nếu chỉ dựa trên các yếu tố định lượng sẽ không đưa ra được quyết định chính xác, rất cần phải dựa trên ý kiến và kinh nghiệm của chuyên gia.

Nhược điểm:

- Phương pháp định tính dựa vào cách đánh giá của các chuyên gia có thể sẽ mang tính chủ quan, các yếu tố và xác suất rủi ro không được lượng hóa cụ thể. Đứng trước một món cho vay, phương pháp này chỉ có thể nhận định là khoản vay đó có nguy cơ rủi ro hay không mà không thể tính toán được xác suất cũng như mức độ tổn thất của món vay. Chính bởi vậy, cách đánh giá thường ít chính xác, không năng động và không mang tính phát triển.

Hiện nay, các NHTM Việt Nam đang áp dụng phương pháp đo lường rủi ro định tính bao gồm:

Bảng 3.11: Các NHTM Việt Nam áp dụng phương pháp đo lường rủi ro định tính

Bảo Việt | Bắc Á | Đại Á | Đại Dương | |

Đông Á | Đông Nam Á | Gia Định | Đệ Nhất | Đại Tín |

Hàng Hải | Việt Nam Thịnh Vượng | Kỹ Thương | Miền Tây | Mỹ Xuyên |

Việt Á | Việt Nam Tín Nghĩa | Sài Gòn Công thương | Xăng dầu | Tiên Phong |

Nam Á | PT Nhà đồng bằng sông Cửu Long | Nam Việt | Nhà Hà Nội | Phương Đông |

Phương Nam | Dầu Khí toàn cầu | Kiên Long | Nông Nghiệp |

Nguồn: Lê Thị Huyền Diệu (2010), “ Luận cứ khoa học về xác định mô hình quản lý rủi ro tín dụng tại hệ thống ngân hàng thương mại Việt Nam”[4]

Phương pháp đo lường rủi ro định lượng

Phương pháp đo lường định lượng là cách thức quản lý rủi ro theo phương pháp đo lường dựa trên các phần mềm nhập và chạy dữ liệu một cách hệ thống, đồng thời dựa trên các kỹ thuật đo lường rủi ro theo thông lệ quốc tế. Mô hình đo lường định lượng thường được các NHTM Việt Nam sử dụng là mô hình VAR. Ưu điểm, nhược điểm

Ưu điểm:

- Đối với các NHTM: Phương pháp định lượng dựa trên hệ thống xếp hạng tín dụng nội bộ (IRB) theo khuyến nghị của Basel II đã thể hiện được ưu thế vượt trội nhờ vào tính linh hoạt và phù hợp với thực tiễn. Ưu điểm này được thể hiện qua việc xác định một cách chính xác xác suất rủi ro của từng loại tài sản ngân hàng trong thời kỳ, cũng như từng loại tín dụng và từng loại hình đầu tư. IRB còn cho phép các ngân hàng đo lường các cấu phần rủi ro ( PD, LGD, EAD, …) dựa trên thực trạng hoạt động của

họ và qua đó tính toán chuẩn xác hơn khối lượng vốn tối thiểu mà họ cần nắm giữ, góp phần đảm bảo an toàn cho hoạt động ngân hàng cũng như mang lại sự tiến bộ vượt bậc về phương thức quản lý RRTD.

- Đối với NHTW: IRB cũng góp phần thay đổi căn bản tư duy quản lý của họ. Giờ đây, các cơ quan giám sát không chỉ chú trọng xem liệu NHTM phân loại đã chuẩn xác các khoản nợ có vấn đề hay chưa, mà còn quan tâm đến khả năng ngân hàng đó có thể xếp hạng các khoản vay theo đúng chất lượng tín dụng và mức độ rủi ro của nó hay không, và liệu các ngân hàng có thực hiện cập nhật thường xuyên các xếp hạng này theo chất lượng hoạt động của người vay hay không.

Nhược điểm:

Phương pháp định lượng đòi hỏi yêu cầu cao về khối lượng cũng như chất lượng nguồn thông tin để phát trỉển mô hình. Hơn thế nữa, phương pháp đo lường định lượng có thể tính toán các rủi ro của khoản vay một cách cụ thể nhưng có thể không giải thích hợp lý về một số mặt định tính.

Hiện nay một số NHTM Việt Nam đã áp dụng phương pháp đo lường rủi ro định lượng. Hay nói cách khác, đây là những ngân hàng đã xây dựng thành công và áp dụng Hệ thống xếp hạng tín dụng nội bộ trong hoạt động quản lý RRTD của mình. Hệ thống xếp hạng tín dụng nội bộ của các ngân hàng này khá hiệu quả và góp phần to lớn vào việc đánh giá xếp hạng các khoản cho vay. Cụ thể các ngân hàng đó là:

Bảng 3.12: Các NHTM Việt Nam áp dụng phương pháp đo lường rủi ro định lượng

Sài Gòn Thương Tín | Liên Việt | Á Châu | |

Ngoại Thương | Quân Đội | Quốc Tế | Đầu tư và phát triển |

Nguồn: Lê Thị Huyền Diệu (2010), “ Luận cứ khoa học về xác định mô hình quản lý rủi ro tín dụng tại hệ thống ngân hàng thương mại Việt Nam”[4]

Vào đầu năm 2006, BIDV đã ký hợp đồng thuê tổ chức xếp hạng tín nhiệm Moody’s thực hiện đánh giá và xếp hạng, như vậy BIDV được coi là NHTM NN đầu tiên tại Việt Nam được đánh giá và xếp hạng tín nhiệm bởi một tổ chức xếp hạng