DANH MỤC PHỤ LỤC

Phụ lục 1. Các ngân hàng trong mẫu nghiên cứu

Ký hiệu | Tên đầy đủ | Giai đoạn | Ghi chú | |

1 | ABB | NHTMCP An Bình | 2005-2015 | |

2 | ACB | NHTMCP Á Châu | 2005-2015 | |

3 | AGR | NHTM Nông nghiệp Phát triển Nông Thôn | 2005-2015 | |

4 | BAN | NHTMCP Bản Việt | 2005-2015 | |

5 | BID | NHTMCP Đầu Tư & Phát Triển Việt Nam | 2005-2015 | |

6 | CTG | NHTMCP Công thương Việt Nam | 2005-2015 | |

7 | EAB | NHTMCP Đông Á | 2005-2014 | |

8 | EIB | NHTMCP Xuất Nhập Khẩu Việt Nam | 2005-2015 | |

9 | HDB | NHTMCP Phát triển Nhà Tp. Hồ Chí Minh | 2005-2015 | |

10 | KLB | NHTMCP Kiên Long | 2005-2015 | |

11 | LVP | NHTMCP Bưu Điện Liên Việt | 2008-2015 | |

12 | MBB | NHTMCP Quân đội | 2005-2015 | |

13 | MDB | NHTMCP Phát triển Mekong | 2005-2014 | |

14 | MHB | NHTMCP Nhà Đồng bằng sông Cửu Long | 2005-2014 | Sáp nhập năm 2015 |

15 | MSB | NHTMCP Hàng hải | 2005-2015 | |

16 | NAB | NHTMCP Nam Á | 2005-2015 | |

17 | NSB | NHTMCP Bắc Á | 2005-2015 | |

18 | OCB | NHTMCP Phương Đông | 2005-2015 | |

19 | OEB | NHTMCP Đại Dương | 2005-2013 | Đổi tên thành NHTM TNHH MTV Đại Dương |

20 | PGB | NHTMCP Xăng Dầu Petrolimex | 2005-2015 | |

21 | PVB | NHTMCP Đại Chúng Việt Nam | 2005-2014 | Trước đây NHTMCP Phương Tây |

22 | PNB | NHTMCP Phương Nam | 2005-2013 | Sáp nhập vào NHTMCP Sài Gòn Thương Tín 2015 |

Có thể bạn quan tâm!

-

Khuyến Nghị Chính Sách Liên Quan Đến Yếu Tố Vĩ Mô

Khuyến Nghị Chính Sách Liên Quan Đến Yếu Tố Vĩ Mô -

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo -

Nợ xấu của hệ thống ngân hàng thương mại Việt Nam 1683995359 - 23

Nợ xấu của hệ thống ngân hàng thương mại Việt Nam 1683995359 - 23 -

Tổng Quan Các Nghiên Cứu Về Đánh Giá Hiệu Quả Sử Dụng Nguồn Lực Của Các Ngân Hàng Thương Mại

Tổng Quan Các Nghiên Cứu Về Đánh Giá Hiệu Quả Sử Dụng Nguồn Lực Của Các Ngân Hàng Thương Mại -

Tỷ Lệ Nợ Xấu Trên Tổng Dư Nợ Của Ngân Hàng Trong Mẫu Nghiên Cứu (Đvt: %)

Tỷ Lệ Nợ Xấu Trên Tổng Dư Nợ Của Ngân Hàng Trong Mẫu Nghiên Cứu (Đvt: %) -

Tỷ Lệ Lợi Nhuận Ròng Trên Tổng Tài Sản Của Các Ngân Hàng Trong Mẫu Nghiên Cứu (Đvt: %)

Tỷ Lệ Lợi Nhuận Ròng Trên Tổng Tài Sản Của Các Ngân Hàng Trong Mẫu Nghiên Cứu (Đvt: %)

Xem toàn bộ 285 trang tài liệu này.

SCB | NHTMCP Sài Gòn | 2005-2015 | ||

24 | SEA | NHTMCP Đông Nam Á | 2005-2015 | |

25 | SGB | NHTMCP Sài Gòn Công Thương | 2005-2015 | |

26 | SHB | NHTMCP Sài Gòn Hà Nội | 2005-2015 | |

27 | STB | NHTMCP Sài Gòn Thương Tín | 2005-2015 | Sáp nhập NHTMCP Phương Nam năm 2015 |

28 | TCB | NHTMCP Kỹ Thương | 2005-2015 | |

29 | TPB | NHTMCP Tiên Phong | 2008-2015 | |

30 | NCB | NHTMCP Quốc dân | 2005-2015 | Trước đây là Nam Việt |

31 | VAB | NHTMCP Việt Á | 2005-2015 | |

32 | VCB | NHTMCP Ngoại thương Việt Nam | 2005-2015 | |

33 | VIB | NHTMCP Quốc tế | 2005-2015 | |

34 | VPB | NHTMCP Việt Nam Thịnh Vượng | 2005-2015 |

Nguồn: Tổng hợp của tác giả Các sự kiện tiêu biểu liên quan đến hoạt động sáp nhập, hợp nhất và đổi tên các NHTM trong thời gian nghiên cứu bao gồm:

Ngày 27/7/2010, NHTMCP Các doanh nghiệp Ngoài quốc doanh đổi tên thành NHTMCP Việt Nam Thịnh Vượng.

Ngày 15/12/2011 hợp nhất 3 NHTM cổ phần: NHTMCP Sài Gòn, NHTMCP Việt Nam Tín Nghĩa và NHTMCP Đệ Nhất thành NHTMCP Sài Gòn và chính thức hoạt động từ ngày 01/01/2012.

Ngày 04/10/2013, NHTMCP Phương Tây hợp nhất với Tổng công ty Tài chính cổ phần Dầu khí Việt Nam thành NHTMCP Đại Chúng Việt Nam.

Ngày 23/11/2013, sáp nhập NHTMCP Đại Á vào NHTMCP Phát triển TP.HCM.

Ngày 23/01/2014, NHTMCP Nam Việt chính thức đổi tên thành NHTMCP Quốc dân.

Ngày 05/3/2015, NHNN ban hành quyết định 250/QĐ-NHNN mua NHTMCP Xây dựng với giá 0 đồng.

Ngày 06/05/2015, NHNN ban hành Quyết định số 663/QĐ-NHNN mua NHTMCP Đại Dương với giá 0 đồng. Ngày 8/5/2015, NHTMCP Đại Dương trở thành NH TNHH MTV và NHTMCP Công Thương được NHNN chỉ định quản trị và điều hành NHTMCP Đại Dương.

Ngày 25/5/2015, MHB sáp nhập vào BID (sau khi NHNN có văn bản số 2833/NHNN-TTGSNH ngày 23/4 về việc chấp thuận nguyên tắc và chấp thuận sáp nhập tại Quyết định số 589/QĐ-NHNN).

Ngày 12/8/2015, NHTMCP Phát triển Mê Kông sáp nhập vào NHTMCP Hàng Hải (QĐ 1391/QĐ-NHNN của NHNN ngày 21/7/2015, có hiệu lực từ 12/8/2015).

Ngày 01/10/2015, NHTMCP Phương Nam sáp nhập vào NHTMCP Sài Gòn Thương Tín.

Phụ lục 2. Tổng hợp nguồn thu thập dữ liệu của các biến

Nguồn thu thập dữ liệu | ||

NPL | Nợ nhóm 3, 4, 5 lấy từ thuyết minh báo cáo tài chính và báo cáo thường niên. Tổng dư nợ từ BCTC. | |

Khả năng sinh lời | ROA | Lợi nhuận ròng từ báo cáo kết quả kinh doanh, Tổng tài sản từ bảng cân đối kế toán |

Hiệu quả chi phí | CE | Tính toán từ số liệu của báo cáo tài chính của từng ngân hàng |

Tổng tài sản | TA | Bảng cân đối kế toán của báo cáo tài chính |

Tốc độ tăng trưởng tín dụng | LGR | Bảng cân đối kế toán của báo cáo tài chính |

Vốn chủ sở hữu | ETA | Bảng cân đối kế toán của báo cáo tài chính |

Dư nợ cho vay/vốn huy động | LDR | Bảng cân đối kế toán của báo cáo tài chính |

Tỷ lệ dự phòng rủi ro tín dụng | LLR | Bảng cân đối kế toán của báo cáo tài chính |

Tỷ lệ sở hữu cổ phần | OWN | Báo cáo của Hội đồng quản trị |

Chỉ số tập trung của 4 NHTM lớn nhất | CR4 | Tính toán từ Tổng tài sản lấy từ bảng cân đối kế toán của báo cáo tài chính |

Chỉ số Herfindahl-Hirschman | HHI | Tính toán từ Tổng tài sản lấy từ bảng cân đối kế toán của báo cáo tài chính |

Tốc độ tăng trưởng kinh tế | GDP | Cơ sở dữ liệu IFS của Quỹ Tiền tệ Quốc tế |

Lạm phát | INF | Cơ sở dữ liệu IFS của Quỹ Tiền tệ Quốc tế |

Lãi suất cho vay | IR | Cơ sở dữ liệu IFS của Quỹ Tiền tệ Quốc tế |

Tỷ giá hối đoái | EXI | Cơ sở dữ liệu IFS của Quỹ Tiền tệ Quốc tế |

Tăng trưởng giá nhà | ESI | Tổng cục Thống Kê |

Nguồn: Tổng hợp của tác giả

Phụ lục 3. Hiệu quả chi phí của các ngân hàng thương mại Việt Nam

1. Khái niệm và phân loại hiệu quả

Theo Coelli (2005) thì một đơn vị kinh tế được cho là hiệu quả hơn so với một đơn vị khác nếu nó có thể cung cấp hàng hóa và dịch vụ nhiều hơn cho xã hội mà không cần sử dụng nhiều tài nguyên hơn đơn vị khác. Hay nói cách khác, đơn vị đạt hiệu quả nếu nó đạt mức tối đa về kết quả đầu ra trong điều kiện sử dụng tối ưu kết quả đầu vào cho trước. Hiệu quả kỹ thuật là khả năng sử dụng đầu vào ít nhất để sản xuất một đơn vị đầu ra cho trước hoặc khả năng thu được đầu ra lớn nhất từ một đơn vị đầu vào cho trước và mục tiêu đạt mức hiệu quả cao là mục tiêu tránh lãng phí của nhà sản xuất.

Coelli (2005) sử dụng các thuật ngữ khác nhau về hiệu quả như sau: Năng suất (productivity); Hiệu quả kỹ thuật (technical efficiency); Hiệu quả phân bổ (allocative efficiency); Đường giới hạn sản xuất (Production frontier) ; Thay đổi hiệu quả kỹ thuật (technical change); Hiệu quả chi phí (Cost efficiency); Hiệu quả kinh tế nhờ quy mô (scale economies); Năng suất nhân tố tổng hợp (total factor productivity) và năng suất.

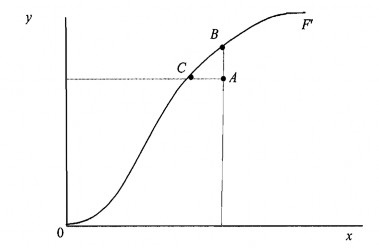

- Năng suất (productivity) được đo lường bởi tỷ số đầu ra (output(s)) ngân hàng tạo ra và đầu vào(input(s)) mà ngân hàng đã sử dụng. Trong những năm trước, thuật ngữ năng suất (productivity) và hiệu quả (efficiency) thường được sử dụng thay thế cho nhau, nhưng hai thuật ngữ này không giống nhau một cách chính xác. Để mô tả sự khác biệt giữa hai thuật ngữ này, cần xem xét một quá trình sản xuất đơn giản với một đầu vào x sản xuất một đầu ra y. Đường OF’ (Hình 1) là đường giới hạn sản xuất (Production frontier) dùng để định nghĩa mối quan hệ giữa đầu vào và đầu ra, hay đường này thể hiện tối đa hóa đầu ra thu được từ việc sử dụng một đầu vào. Do đó nó phản ánh tình trạng kỹ thuật hiện tại của ngành. Doanh nghiệp hay Ngân hàng đạt được hiệu quả kỹ thuật nếu nó nằm trên đường giới hạn sản xuất, nếu nằm dưới đường giới hạn sản xuất, ngân hàng không đạt được hiệu quả kỹ thuật. Điểm A là điểm không đạt hiệu quả kỹ thuật trong khi điểm B và C là những điểm đạt hiệu quả kỹ thuật.

Điểm A không đạt hiệu quả kỹ thuật vì về mặt kỹ thuật, nó có thể tăng được đầu ra ở mức như điểm B mà không cần phải tăng thêm đầu vào.

- Hiệu quả kỹ thuật (technical efficiency) là khả năng cực tiểu hoá sử dụng đầu vào để sản xuất một đầu ra cho trước, hoặc khả năng thu được đầu ra cực đại từ một đầu vào cho trước và mục tiêu tránh lãng phí của các nhà sản xuất trở thành mục tiêu đạt được mức hiệu quả kỹ thuật cao.

- Đường giới hạn sản xuất (Production frontier) là đường OF’ trong hình 1.1 dùng để định nghĩa mối quan hệ giữa đầu vào và đầu ra, hay đường này thể hiện tối đa hóa đầu ra thu được từ việc sử dụng một đầu vào.

Hình 1. Đường giới hạn sản xuất và hiệu quả kỹ thuật

Nguồn: Coelli, T. (2005)

Để phân biệt hiệu quả kỹ thuật và năng suất chúng ta sử dụng hình 1.2.Trong hình này, ta sử dụng một đường để đo lường năng suất ở điểm dữ liệu riêng. Độ dốc của đường này là y/x đo lường năng suất. Nếu ngân hàng hoạt động ở điểm A sẽ di chuyển đến điểm B (đạt hiệu quả kỹ thuật), độ dốc của đường này sẽ lớn hơn, cho thấy điểm B có năng suất cao hơn. Tuy nhiên, nếu chuyển đến điểm C, đường này sẽ tiếp xúc với đường giới hạn sản xuất, do đó, điểm C là điểm khả năng sản xuất tối đa. Sự di chuyển đến điểm C là ví dụ cho hiệu quả kinh tế nhờ quy mô (scale economies). Điểm C là

quy mô tối ưu (optimal scale) về kỹ thuật. Ngân hàng hoạt động ở bất kỳ điểm nào khác trên đường giới hạn sản xuất sẽ cho kết quả năng suất thấp hơn.

-Hiệu quả kinh tế quy mô (scale economies): Từ phân tích trên, có thể kết luận ngân hàng đạt hiệu quả kỹ thuật nhưng vẫn có thể cải thiện năng suất bằng cách khai thác quy mô kinh tế. Sự thay đổi quy mô hoạt động của ngân hàng có thể khó khăn đạt được một cách nhanh chóng, hiệu quả kỹ thuật và năng suất được sử dụng để giải thích trong một số trường hợp dài hạn và ngắn hạn.

Hình 2. Năng suất, hiệu quả kỹ thuật và hiệu quả kinh tế nhờ quy mô

Quy mô tối ưu

Nguồn: Coelli (2005)

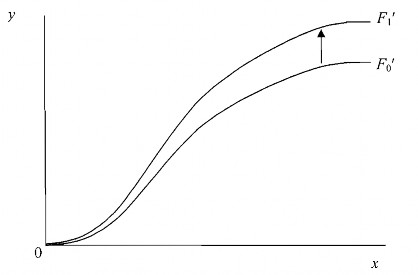

- Thay đổi hiệu quả kỹ thuật (technical change): dùng để so sánh năng suất theo thời gian. Trong Hình 3, sự dịch chuyển của đường giới hạn sản xuất OF’0 thời kỳ 0 đến OF’1 thời kỳ 1 mô tả sự thay đổi hiệu quả kỹ thuật. Tại thời kỳ 1, tất cả các ngân hàng có thể tạo ra nhiều đầu ra hơn trên mỗi đơn vị đầu vào so với thời kỳ 0.

Hình 3. Thay đổi hiệu quả kỹ thuật giữa hai giai đoạn

Nguồn: Coelli (2005)

Khi quan sát một ngân hàng tăng năng suất qua các năm, đó có thể là do chỉ cải thiệu hiệu quả kỹ thuật, hoặc do cải thiện sự thay đổi hiệu quả kỹ thuật, hoặc do khai thác hiệu quả kinh tế nhờ quy mô, hoặc một sự kết hợp cả ba yếu tố trên.

- Hiệu quả phân bổ (allocative efficiency): Ở những phần trên, chúng ta không đề cập đến chi phí hay lợi nhuận. Ngoài hiệu quả kỹ thuật, chúng ta cần xem xét hiệu quả phân bổ trong trường hợp có thêm thông tin chi phí cùng các giả định hành vi, như tối đa hóa lợi nhuận và tối thiểu chi phí. Hiệu quả phân bổ liên quan đến việc lựa chọn đầu vào (chẳng hạn, lao động và vốn) tạo ra đầu ra ở mức chi phí thấp nhất.

- Hiệu quả chi phí (cost efficiency): Hiệu quả kỹ thuật và hiệu quả phân bổ kết hợp tạo ra hiệu quả chi phí hay còn gọi là hiệu quả kinh tế toàn bộ (overall economic efficiency).

- Năng suất nhân tố tổng hợp (total factor productivity): dùng để đo lường năng suất liên quan đến tất cả các yếu tố sản xuất. Cách đo lường năng suất truyền thống là năng suất lao động trong một nhà máy, năng suất nhiêu liệu trong một trạm năng lượng, năng suất sử dụng đất đai trong nông trại, thường gọi là đo lường năng suất riêng lẻ. Cách đo lường này có thể dẫn đến kết quả sai trong năng suất tổng hợp (overall productivity) khi chỉ xem xét các yếu tố riêng biệt.