Phụ lục 3.4: Những phát hiện rủi ro tín dụng nổi bật VPBank

Thách thức | Mục tiêu, yêu cầu tổng quát | |

1 | Thiếu các công cụ phân tích rủi ro đủ chính xác: Thẻ điểm hồ sơ; thẻ điểm hành vi và tín hiệu cảnh bảo sớm (EWS); Thẻ điểm thu nợ. | Xây dựng công cụ phân tích rủi ro đầy đủ: Để hỗ trợ phát triển kinh doanh, sẵn sàng khi mở rộng đối tượng khách hàng (A-score); Tiếp tục xây dựng thẻ điểm hành vi (B- score) cho bán lẻ, MSME, EWS cho KHDN và FI; Thẻ điểm thu nợ (Collection Scorecard). |

2 | Thiếu sự chấp nhận của người dùng và kỷ luật giám sát đối với công cụ phân tích rủi ro để triển khai hiệu quả công cụ trong quy trình phê duyệt tín dụng, khối tín dụng. | Cải thiện sự chấp nhận của người dùng: Tăng cường thiết kế mô hình dễ ứng dụng, cải thiện quy trình. |

3 | Hệ thống xếp hạng rủi ro và quy trình không đầy đủ để có thể sử dụng hiệu quả mô hình chấm điểm/xếp hạng rủi ro. | Tăng cường hệ thống xếp hạng rủi ro: Xây dựng cho các yêu cầu kinh doanh hoàn chỉnh thay vì chỉ có một công cụ tính toán đơn giản hiện nay. |

4 | Thiếu dữ liệu tích lũy để giám sát và cải thiện mô hình. | Xây dựng cơ sở dữ liệu phân tích rủi ro hoàn chỉnh: Phân tích khoảng cách dữ liệu, thu thập dữ liệu để liên tục giám sát và cải thiện mô hình. |

5 | Thiếu ước tính các thông số rủi ro tín dụng (PD/LGD/EAD) để đo lường con số tuyệt đối rủi ro tín dụng (được đưa ra từ xếp hạng/chấm điểm) để hỗ trợ nhiều ứng dụng hơn cho quản lý rủi ro tín dụng. | Thực hiện ước tính thành phần rủi ro (theo chuẩn và kỹ thuật hướng dẫn trong Basel). Ước tính thông số PD/LGD/EAD Xây dựng ứng dụng đơn giản. |

Có thể bạn quan tâm!

-

Giải Pháp Đối Với Năng Lực Quản Trị Rủi Ro Theo Danh Mục Tín Dụng (Dmtd)

Giải Pháp Đối Với Năng Lực Quản Trị Rủi Ro Theo Danh Mục Tín Dụng (Dmtd) -

A: So Sánh Sự Khác Biệt Của Basel I Và Basel Ii Trong Quản Trị Rủi Ro Tín Dụng

A: So Sánh Sự Khác Biệt Của Basel I Và Basel Ii Trong Quản Trị Rủi Ro Tín Dụng -

Nâng cao năng lực quản trị rủi ro tín dụng theo thông lệ quốc tế tại ngân hàng thương mại Việt Nam - 15

Nâng cao năng lực quản trị rủi ro tín dụng theo thông lệ quốc tế tại ngân hàng thương mại Việt Nam - 15

Xem toàn bộ 129 trang tài liệu này.

Thách thức | Mục tiêu, yêu cầu tổng quát | |

6 | Giảm thiểu rủi ro tín dụng và quản lý TSĐB vẫn còn cần cải thiện: Định giá Tài sản đảm bảo không chính xác và không kịp thời, tái định giá không được thực hiện theo quy định (6- 12 tháng/lần). Giảm thiểu rủi ro tín dụng: không có chính sách đầy đủ đối với các đơn vị bảo lãnh được chấp nhận Sử dụng tỉ lệ giảm trừ của NHNN cho trích lập dự phòng, mà không phải cho yêu cầu về vốn | Quản lý tài sản đảm bảo tốt và cải tiến giảm thiểu rủi ro: Quy trình và chính sách Định giá Quản lý và kiểm soát |

Nguồn:Tài liệu VPBank

Các đối tượng áp dụng

Thêm 2 loại:

• Tổ chức tín dụng phi ngân hàng

• Chi nhánh của các ngân hàng nước ngoài

Yêu cầu thu thập dữ liệu

Các ngân hàng PHẢI thực hiện thu thập dữ liệu thường xuyên, bao gồm cả thông tin từ CIC

Các ngân hàng PHẢI thiết lập hệ thống IT trong hệ thống hoạt động chung

Hệ thống xếp hạng tín dụng nội bộ

Các ngân hàng PHẢI xây dựng một hệ thống xếp hạng tín dụng nội bộ

Các ngân hàng PHẢI nộp các hồ sơ được yêu cầu cho SBV

5

THỰC HIỆN

Hệ thống IT và thu thập dữ liệu

Điều chỉnh phân loại khoản vay dựa trên kết quả CIC

Các ngân hàng PHẢI sử dụng kết quả phân loại khoản vay của khách hàng do CIC cung cấp để điều chỉnh kết quả hệ thống tự phân loại và cam kết ngoại bảng

Các ngân hàng PHẢI tiến hành tự phân loại các khoản nợ và cam kết ngoại bảng ít nhất 1 lần mỗi quý

CIC sẽ đối chiếu danh sách các khách hàng trong danh mục có rủi ro cao nhất được cung cấp bởi các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài

Các ngân hàng PHẢI yêu cầu danh sách từ CIC và sử dụng danh sách đó để điều chỉnh kết quả tự phân loại và lập đủ dự phòng

Hệ thống xếp hạng nội bộ là cơ sở cho chính sách và quy trình nội bộ

Các ngân hàng PHẢI ban hành các quy định nội bộ về gia hạn tín dụng, chính sách quản lý khoản vay và dự phòng rủi ro trên cơ sở thông tin khách hàng và kết quả của hệ thống xếp hạng tín dụng nội bộ

Phụ lục 3.5: Tóm tắt yêu cầu và cách thức thực hiện các yêu cầu của NHNN

Hệ thống xếp hạng nội bộ

Hệ thống tự phân loại có hỗ trợ cập nhật hàng quý

Phương pháp định lượng- Chủ yếu dựa trên số ngày quá hạn

Phương pháp định tính- Các ngân hàng phải xây dựng hệ thống xếp hạng riêng

Giám sát khoản vay

Định giá dựa trên rủi ro

Quản lý tài sản bảo đảm

Tính toán thunợ

Phê duyệt tín dụng

Xây dựng các giới hạn tín dụng

Dự phòng rủi ro tín dụng

2 phương pháp cho dự phòng RRTD

Tần suất phân loại khoản vay

và dự phòng rủi ro

Thêm 2 loại:+ Tiền gửi tại các tổ chức tín dụng khác

+ Ủy thác cho vay

8

Phạm vi của các chính sách và

quy trình nội bộ

Các chính sách và quy trình nội bộ của ngân hàng PHẢI bao gồm: Phê duyệt tín dụng; Xây dựng giới hạn tín dụng; Định giá dựa trên rủi ro; Giám sát khoản vay; Quản lý tài sản bảo đảm và tcác biện pháp ính toán thu hồi nợ

Sửa đổi lại định nghĩa về “nợ”

Nguồn: Tác giả tổng hợp

Phục lục 3.6a: Các giai đoạn đánh giá tại VPBank so với chuẩn mực Basel II

1

3 tuần

Đánh giá định tính (Năng lực kinh doanh)

3

4 tuần

4

3 tuần

5

2 tuần

Thiết kế mô hình hoạt

động bậc cao

Đánh giá định lượng (Phân tích khoảng trống Dữ liệu)

Xác định các sáng

kiến khắc phục

khoảng trống và giảitrình sự phù hợp

Phát triển kế

hoạch tổng thể

2

7 tuần

Đánh giá năng lực |

Mô hình hoạt động bậc cao |

Điều chỉnh Mô hình dữ liệu logic (LDM) |

Đánh giá dữ liệu |

• Xác định các khoảng trống

về chính sách, quy trình và tổ chức

Tổng hợp các khoảng trống

Nhóm các sáng kiến một cách hợp lý

Xác định mục tiêu

và phạm vi dự án

• Xây dựng các giả định ước tính cho cấu phần về chính sách, quy trình, tổ chức và hệ thống của mỗi dự án

Ước tính thời gian và nguồn

lực

• Xây dựng ước tính về ngày công dựa trên các giả định này

• So sánh các ước tính này

với kinh nghiệm của các

• Xác định các khoảng trống dữ liệu và hệ thống

• Sắp xếp tất cả các khoảng trống đã

được xác định vào 7 khu vực quan sát được xác định trong phần đánh giá năng lực

• Nhóm các sáng kiến vào các dự án tương ứng với 7 lĩnh vực quan sát chính ( Quản trị, Chính sách và Quy

trình, Công cụ và Phương pháp luận, Lưu hồ sơ tài liệu. Thủ nghiệm sử dụng (use test), Hệ thống Dữ liệu và CNTT, Theo dõi và báo cáo.

• Các nỗ lực khắc phục khoảng trống dữ liệu và hệ thống được nhóm vào Dự án tăng cường cơ sở dữ liệu và hệ

thống nguồn

• Xác định mục tiêu và phạm vi

công việc cho từng dự án

• Xác định các mối quan hệ phụ thuộc giữa các Dự án

• Xác định nguồn tài trợ đề xuất và các bên bị ảnh hưởng bởi các dự án này

chuyên gia tư vấn với các ngân hàng khác

Tổng hợp vào Kế hoạch tổng thể

• Sắp xếp trình tự các dự án vào kế hoạch tổng thể dựa trên cơ sở phạm vi khung thời gian Basel cho các cách tiếp cận khác nhau

Nguồn: VPBank,

Phụ lục 3.6b: Một số kết quả đánh giá tại VPBank

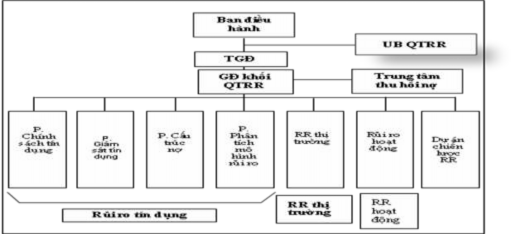

Mô hình quản trị rủi ro tín dụng của VPBank hiện nay

VPBank vẫn theo chuẩn mực Basel I, nên mô hình QTRRTD hầu hết chưa đáp ứng được các chuẩn mực Basel II, không sử dụng các công cụ và phương pháp luận (chiếm đến 50% các yêu cầu về rủi ro tín dụng theo Trụ cột 1).

Sơ đồ tổ chức hệ thống quản trị rủi ro của VPBank hiện tại

Nguồn: VPBank,

Trong mô hình QTRR hiện tại của VPBank, QTRRTD được chia thành các bộ phận chuyên trách cụ thể: xây dựng chính sách, giám sát tín dụng, tái cấu trúc nợ, và phân tích mô hình rủi ro. Với sơ đồ tổ chức hệ thống QTRR hiện tại của VPBank cho thấy: (i) Vai trò và trách nhiệm của Hội đồng quản trị (HĐQT), quản lý cao cấp, bộ phận quản lý rủi ro tín dụng và bộ phận kiểm toán nội bộ tương ứng theo Basel II chưa được xác định rõ ràng trong chính sách; (ii) Tần suất báo cáo chưa đáp ứng yêu cầu; (iii) Các báo cáo thường xuyên không có kết quả kiểm định, thay đổi về vốn và các kết quả kiểm toán nội bộ; (iv) Kiểm tra sức chịu đựng rủi ro tín dụng cần được thông qua bởi HĐQT, không phải ban điều hành (BĐH); (v) Mặc dù kiểm toán nội bộ của ngân hàng thực hiện việc đánh giá một số mô hình được sử dụng trong quy trình phê duyệt tín dụng nhưng vẫn cần cải tiến để tăng chất lượng đánh giá; (vi) VPBank không thực hiện kiểm định độc lập cho các mô hình; (vii) Văn bản hoá chưa hoàn toàn đáp ứng được các yêu cầu.

Năng lực các công cụ đo lường rủi ro tín dụng của VPBank

Chính sách, quy trình rủi ro tín dụng về đánh giá độc lập, phân loại tài sản, kỹ thuật giảm thiểu rủi ro tín dụng, quy trình XHTD nội bộ.

(i) Chính sách về đánh giá độc lập: VPBank chưa thiết lập một chính sách để ghi nhận các kết quả xếp hạng tín nhiệm độc lập bao gồm: các hạng xếp hạng được chấp nhận, nhất quán trong việc sử dụng xếp hạng độc lập, phương pháp xử lý khi có nhiều hơn 1 đánh giá độc lập, kết quả xếp hạng của công ty mẹ, xếp hạng chính thức và xếp hạng không chính thức;

(ii) Phân loại tài sản: Chưa phân biệt rủi ro tín dụng chuyên biệt khỏi tín dụng doanh nghiệp; Chưa xác định nhóm tín dụng SME mà được phân loại vào SME bán lẻ theo Basel II. Khi doanh số của một công ty dưới 1 triệu USD, được phân loại vào phân khúc khách hàng doanh nghiệp siêu nhỏ, VPBank không so sánh danh mục khách hàng doanh nghiệp vừa và nhỏ (SME) bằng phương pháp KHCN hoặc phương pháp KHDN;

(iii) Giảm thiểu rủi ro tín dụng: do ngân hàng vận hành theo Basel I nên chưa có sự ghi nhận đầy đủ về việc giảm thiểu rủi ro, danh sách các TSĐB được chấp nhận và dùng tỷ lệ khấu trừ theo quy định của NHNN (cho mục đích dự phòng, nhưng không cho yêu cầu về vốn). Đánh giá việc ứng dụng các kỹ thuật giảm thiểu rủi ro tín dụng tại VPBank: Ngân hàng có chính sách liên quan tới việc bảo lãnh được chấp nhận nhưng chưa xây dựng chính sách và quy trình cho người bảo lãnh, điều này nên bao gồm tiêu chí hợp lệ, khuôn khổ vỡ nợ kép, việc thay thế xếp hạng hoặc điều chỉnh LGD, đánh giá sự sẵn sàng hoặc khả năng người bảo lãnh thực hiện nghĩa vụ của mình. Ngân hàng có

cải thiện về quản lý TSĐB bằng phương pháp ước tính tỉ lệ khấu trừ Haircut 3; Hiện tại,

yêu cầu tái định giá TSĐB có trong chính sách VPBank nhưng thực hiện không nhất quán, thiếu sự độc lập giữa rủi ro về giá trị TSĐB và mức độ tín nhiệm của người vay.

(iv) Quy trình xếp hạng tín dụng nội bộ: VPBank đã có chính sách xếp hạng ban đầu xác định vai trò, trách nhiệm, phạm vi, tần suất và thủ tục. Tuy ngân hàng chưa thực hiện thu thập dữ liệu đánh giá đầy đủ, chính xác và nhập dữ liệu vào hệ thống XHTD nhưng có thể quy trình xếp hạng, phê duyệt là khách quan, độc lập và thận trọng. Ngay với các trường hợp xếp hạng ngoại lệ, VPBank có xác định chính sách và thủ tục rõ ràng. Tuy nhiên, còn một số thủ tục chưa thực hiện trong quy trình xếp hạng nội bộ hiện tại (không xếp hạng của bên có nhiều nghĩa vụ, người bảo lãnh và theo sản phẩm cần được cập nhật ít nhất 1 lần/1 năm, tăng dần tần suất đối với người bảo lãnh/sản phẩm có mức độ rủi ro cao hơn; Chưa thực hiện cập nhật xếp hạng trong vòng 3 tháng khi yêu cầu cập nhật được đáp ứng; Chưa liên tục giám sát rủi ro bán lẻ do chưa có công cụ chấm điểm theo hành vi B-score và chuyển dịch nhóm tài sản tương ứng dựa trên thông tin mới nhất; Chưa kiểm tra tính chất tổn thất, tình trạng quá hạn ít nhất 1 lần trong năm và chọn mẫu bên có nghĩa vụ, tình trạng nợ mỗi quý 1 lần).

3 Haircuts: Tỷ lệ khấu trừ Tài sản đảm bảo theo Basel II

Phương pháp, công cụ đo lường rủi ro tín dụng: Mức độ chênh lệch nhiều so với các yêu cầu của Basel II, chi tiết: (i) Định nghĩa nợ xấu: Không thống nhất giữa các công cụ chấm điểm, không điều chỉnh và đối chiếu theo định nghĩa nợ xấu của Basel

II. Ngân hàng chỉ sử dụng 90 DPD 4, không có ngưỡng trọng yếu và chưa xây dựng chính

sách theo vòng đời khoản vay; (ii) VPBank chưa xây dựng các mô hình về PD, LGD và EAD cho SME, SME siêu nhỏ, một số nhóm KHCN, tài chính tiêu dùng đều chưa sử dụng các phương pháp tuân thủ theo Basel II; (iii) Chưa có hệ thống xếp hạng IRB, hiện tại sử dụng công cụ đánh giá rủi ro (RRT). Ngân hàng mới bắt đầu đưa ra thông tin cần thiết cho việc thực hiện bảng điểm, nhưng chưa phải là dữ liệu thô, có thông tin doanh thu về các KHDN, thông tin liên quan đến hạn mức cam kết trong T24. Tuy nhiên, chất lượng dữ liệu chưa tốt, hệ thống hạn mức lưu trữ trong T24 của các tiểu hạn mức chưa đồng nhất với hạn mức tổng.

Quy định nội bộ và mức độ ứng dụng: liên quan đến các quy trình xếp hạng, hoạt động hệ thống xếp hạng, chính sách quản lý, các hệ thống báo cáo và IT dành riêng cho hệ thống. Hiện tại ngân hàng có các quy định từng nội dung này nhưng chưa bám sát các chuẩn mực trong Basel II. Các ứng dụng cơ bản như phê duyệt tín dụng và các báo cáo định kỳ cho HĐQT, BĐH, các đơn vị liên quan. Tuy nhiên, hạn mức cho khách hàng chưa được xây dựng, các ứng dụng nâng cao trong QTRRTD về mô hình kinh tế và các dữ liệu đầu vào, dự phòng tổn thất, thu thập trên vốn điều chỉnh theo rủi ro (RAROC) và đánh giá hiệu quả hoạt động đều chưa có tại VPBank. Hiện tại ngân hàng mới chỉ mới xây dựng được khẩu vị và chiến lược rủi ro.

Dữ liệu, hệ thống IT: sự chênh lệch lớn, theo tính toán của công ty tư vấn, tỷ lệ này là 95%, xuất phát từ nguyên nhân do kho dữ liệu (data warehouse), kho dữ liệu cục bộ (data mart), hệ thống quản lý dữ liệu không đầy đủ. Ngân hàng chỉ có dữ liệu bên vay và dữ liệu khoản vay cho phi bán lẻ, chưa thể thực hiện được phương pháp IRB. Các dữ liệu thu thập được chủ yếu dùng để xếp hạng khách hàng, xếp hạng khoản cấp tín dụng, thu thập dữ liệu thu hồi nợ, các thông tin nợ lịch sử. Về tính toán vốn, chưa đo lường vốn theo Basel II.

4 DPD: day past due, số ngày quá hạn

Phụ lục 3.7: Bảng khảo sát 10 NHTM Việt Nam triển khai Basel II

BẢNG KHẢO SÁT

Kính thưa Qúy Ông /Bà ,

Học viện Khoa học Xã hội thuộc Viện Hàn lâm Khoa học và Xã hội Việt Nam xin được tự giới thiệu và mong muốn nhận được từ Qúy Ông/Bà sự quan tâm chia sẻ đối với công trình nghiên cứu khoa học : “Nâng cao năng lực quản trị rủi ro tín dụng theo thông lệ quốc tế tại ngân hàng thương mại Việt Nam”thông qua việc trả lời 10 câu hỏi khảo sát dưới đây. Chúng tôi cam kết các thông tin thu thập được chỉ phục vụ duy nhất cho nhu cầu nghiên cứu công trình khoa học nêu trên, không sử dụng cho bất cứ mục đích nào khác.

Xin trân trọng cảm ơn.

Tên Ngân hàng : ...............................................................................................................

...........................................................................................................................................

1.Ngân hàng Ông/Bà đã hoàn thành Báo cáo đánh giá hiện trạng và chênh lệch đối với các yêu cầu của Basel II ? (nếu đã hoàn thành, xin Ông/Bà cho biết thời gian hoàn thành)?

☐Đã hoàn thành tháng …. năm ….

☐Chưa hoàn thành

2.Là 1 trong 10 NHTM Việt Nam đầu tiên được NHNN lựa chọn thí điểm áp dụng các tiêu chuẩn Basel II, xin Ông/Bà cho biết tên các chương trình hoặc dự án có liên quan mà Ngân hàng của Ông/Bà đã và đang thực hiện :

a) ........................................................................................................................................

b) ........................................................................................................................................

c) ........................................................................................................................................

3. Xin Ông/Bà cho biết mô hình tổ chức hoạt động tín dụng tại Qúy ngân hàng hiện nay đã được phân tách rõ ràng theo 3 tuyến phòng thủ (Tuyến phòng thủ tại Bộ phậnkinh doanh; Tuyến phòng thủ tại Bộ phận quản lý rủi ro và tuyến phòng thủ tại Bộ phận Kiểm toán nội bộ) chưa ?

☐Đã tách biệt rõ ràng

☐Chưa tách biệt rõ ràng

☐Còn một số phòng ban có chức năng hoạt động đồng thời cả hai tuyến

4. Chíến lược rủi ro tín dụng và khẩu vị rủi ro tín dụng của quý Ngân hàng có được quy định chính thức và rà soát hàng năm ?

☐ Có quy định chính thức ☐Có rà soát hàng năm

☐Chưa quy định chính thức ☐Không rà soát hàng năm

5. Hệ thống xếp hạng tín dụng nội bộ của quý Ngân hàng có bao gồm việc ước tính(PD)(EAD) và (LGD) ?

☐Bao gồm

☐Chưa bao gồm

☐Đang trong quá trình tính toán, xây dựng

6. Hệ thống công nghệ thông tin của quý Ngân hàng có bao gồm ( đánh dấu (x) vào các ô thích hợp ) :

☐Hệ thống khởi tạo khoản vay ( LOS)

☐Hệ thống quản lý tài sản bảo đảm

☐Hệ thống quản lý thu hồi nợ

☐Hệ thống quản lý văn bản

☐Hệ thống cảnh bảo sớm

☐Công cụ kiểm tra sức chịu đựng

☐Công cụ tính toán vốn

☐Hệ thống giám sát hạn mức tín dụng theo danh mục

7. Vốn ngân hàng hiện đang được tính toán

☐Theo phương pháp tiếp cận tiêu chuẩn

☐Theo phương pháp tiếp cận dựa trên Hệ thống đánh giá nội bộ

☐Chưa theo cả hai phương pháp trên

8. Xin Ông/ Bà cho biết 3 điểm mạnh của Ngân hàng trong triển khai áp dụng các chuẩn mực Basel II

a) ........................................................................................................................................

b) ........................................................................................................................................

c) ........................................................................................................................................

9. Xin Ông/Bà cho biết 3 điểm khó khăn của Ngân hàng trong triển khai áp dụng các chuẩn mực Base II

a) ........................................................................................................................................

b) ........................................................................................................................................

c) ........................................................................................................................................

10. Kiến nghị của Ông/ Bà đối với NHNN để Ngân hàng có thể triển khai áp dụng các chuẩn mực Basel II thành công

...........................................................................................................................................

...........................................................................................................................................

...........................................................................................................................................

Một lần nữa, xin trân trọng cảm ơn quý Ông/Bà đã dành thời gian chia sẻ ý kiến với chúng tôi.

Kính chúc quý Ông/ Bà sức khỏe và thành công. Học viện Khoa học xã hội

Bảng 4.2 : Đánh giá chất lượng công việc cho nhân viên

Tên mục tiêu | Đơn vị đo | Trọng số (%) (minh họa) | |

1 | Đảm bảo chất lượng công việc được giao | % | 20% |

2 | Tỷ lệ chi phí thực chi trên tổng chi phí được giao | % | 20% |

3 | Thời gian hoàn thành các công việc | % | 20% |

4 | Mức độ phát hiện, báo cáo, giải quyết các khó khăn rủi ro của công việc | % | 15% |

5 | Truyền thông, đào tạo | % | 10% |

6 | Mức độ tuân thủ văn hóa rủi ro | điểm | 15% |

TỔNG TRỌNG SỐ: | 100% | ||

(Nguồn: Tác giả tham kháo tại VPB, VCB, TCB )