hình khác có như thế đầu tư của công ty mới thực sự có được hiệu quả.

4.1.3. Quy mô đầu tư.

Tiếp theo hai bước trên khi công ty đã phân tích đánh giá tình hình tìm được nơi mà nó nên đầu tư nên đổ vốn vào để thu lợi nhuận thì cũng cần phải đánh giá xem xét nó nên đổ vốn là bao nhiêu theo từng giai đoạn từng thời kỳ có như thế công ty mới có thể đánh giá một cách tổng hợp nhất được hiệu quả đầu tư của mình để hoạt động đầu tư của công ty luôn luôn mang lại lợi nhuận cao nhất cho nó trong mọi thời kỳ mọi hoàn cảnh.

4.2. Đánh giá một số chỉ tiêu phản ánh chi tiết hiệu quả hoạt động đầu tư tài chính

Các bước đánh giá trên mới chỉ là một cái nhìn tổng quát để tìm được hướng đi chung cho hoạt động đầu tư của công ty. Để có thể có cái nhìn đúng đắn nhất chính xác nhất về hiệu quả đầu tư tài chính của công ty thì chúng ta cần phải xem xét đến những chỉ số đánhh giá cụ thể.

a) Hiệu quả hoạt động đầu tư tài chính tổng quát

Công thức:

Hq hoạt động ĐTTC tổng quát | = | KQ thu được của hoạt động ĐTTC |

Chi phí hoạt động của ĐTTC |

Có thể bạn quan tâm!

-

Hoạt động đầu tư tài chính tại một số công ty sản xuất của Việt Nam - 1

Hoạt động đầu tư tài chính tại một số công ty sản xuất của Việt Nam - 1 -

Hoạt động đầu tư tài chính tại một số công ty sản xuất của Việt Nam - 2

Hoạt động đầu tư tài chính tại một số công ty sản xuất của Việt Nam - 2 -

Các Chỉ Tiêu Phản Ánh Hiệu Quả Của Hoạt Động Đầu Tư Tài Chính

Các Chỉ Tiêu Phản Ánh Hiệu Quả Của Hoạt Động Đầu Tư Tài Chính -

Hoạt Động Đầu Tư Tài Chính Của Các Công Ty Sản Xuất Của Việt Nam

Hoạt Động Đầu Tư Tài Chính Của Các Công Ty Sản Xuất Của Việt Nam -

Nguồn Vốn Dành Cho Hoạt Động Đầu Tư Tài Chính Của Ree Giai Đoạn 2006 – 2009

Nguồn Vốn Dành Cho Hoạt Động Đầu Tư Tài Chính Của Ree Giai Đoạn 2006 – 2009 -

Giá Trị Đầu Tư Vào Một Số Công Ty Liên Doanh Liên Kết Của Ree 2006 - 2009

Giá Trị Đầu Tư Vào Một Số Công Ty Liên Doanh Liên Kết Của Ree 2006 - 2009

Xem toàn bộ 105 trang tài liệu này.

(1.1)

KQ thu được của hoạt động ĐTTC có thể là doanh thu từ hoạt động ĐTTC hoặc lợi nhuận thu được từ hoạt động đầu tư tài chính.

Chỉ tiêu này cho biết cứ một đồng chi phí bỏ ra cho hoạt động ĐTTC thì công ty thu về bao nhiêu đồng kết quả. Chỉ tiêu càng cao chứng tỏ hiệu quả hoạt động đầu tư tài chính của công ty càng lớn. Để làm tăng chỉ tiêu này công ty vừa phải nâng cao quy mô kết quả đầu ra vừa phải tìm biện pháp để cắt giảm chi phí cho hoạt động đầu tư tài chính đến mức có thể.

Chỉ tiêu này được phân tích một cách chi tiết cho hai chỉ tiêu:

- Hiệu quả hoạt động đầu tư tài chính ngắn hạn.

Công thức:

Hq hoạt động ĐTTC ngắn hạn | = | KQ thu được của hoạt động ĐTTC ngắn hạn |

Chi phí hoạt động của ĐTTC ngắn hạn |

(1.2

)

Chỉ tiêu này phản ánh cứ một đồng chi phí hoạt động đầu tư ngắn hạn bỏ ra trong kỳ thì công ty thu được bao nhiêu đồng kết quả hoạt động đầu tư tài chính ngắn hạn.

- Hiệu quả hoạt động đầu tư tài chính dài hạn. Công thức:

Hiệu quả hoạt động ĐTTC dài hạn | = | Kết quả thu được của hoạt động ĐTTC dài hạn |

Chi phí hoạt động của ĐTTC dài hạn |

(1.3)

Chỉ tiêu này phản ánh một cứ một đồng chi phí bỏ ra cho hoạt động đầu tư tài chính dài hạn trong kỳ thì công ty thu về bao nhiêu đồng kết quả hoạt động đầu từ tài chính dài hạn.

b) Hiệu quả sử dụng vốn hoạt động đầu tư tài chính theo doanh thu

Chỉ tiêu này là chỉ số giữa doanh thu từ hoạt động đầu tư tài chính và tổng số vốn hoạt động đầu tư tài chính của công ty. Chỉ tiêu này phản ánh cứ một đồng vốn cho hoạt động đầu tư tài chính của công ty thì đem về cho công ty bao nhiêu đồng doanh thu. Chỉ tiêu này càng cao càng tốt, chứng tỏ công ty sử dụng vốn một cách có hiệu quả. Vì vậy công ty cần phải không ngừng áp dụng các biện pháp nâng cao doanh thu cộng với việc sử dụng vốn một cách đúng đắn hợp lý nhất.

Để có thể sử dụng vốn một cách hiệu quả nhất thì trước tiên phải đảm bảo tỷ lệ thích hợp giữa vốn hoạt động đầu tư tài chính dài hạn và ngắn hạn. Đảm bảo tỷ lệ thích hợp giữa các loại hình đầu tư. Khi có các hoạt động đầu tư tài chính không có hiệu quả thì phải cắt giảm số vốn cho hoạt động này và bổ xung cho các hoạt động có hiệu quả.

Ta có công thức:

= | DT từ hoạt động ĐTTC ngắn hạn |

ĐTTC ngắn hạn | Tổng số vốn cho hoạt động ĐTTC ngắn hạn |

(2.1

)

Chỉ tiêu phản ánh cứ một đồng vốn đầu tư tài chính ngắn hạn trong kỳ thì công ty thu về bao nhiêu đồng doanh thu.

Hq sử dụng vốn hoạt động ĐTTC dài hạn | DT từ hoạt động ĐTTC dài hạn | |

= | Tổng số vốn cho hoạt động ĐTTC dài hạn |

(2.2)

Chỉ tiêu này phản ánh cứ một đồng đầu tư tài chính dài hạn trong kỳ thì công ty thu về bao nhiêu đồng doanh thu.

c) Tỷ suất lợi nhuận theo vốn hoạt động đầu tư tài chính

Công thức:

Tỷ suất lợi nhuận theo vốn hoạt động ĐTTC | = | Lợi nhuận từ hoạt động ĐTTC |

Tổng số vốn cho hoạt động ĐTTC |

(3.1)

Chỉ tiêu này phản ánh cứ một đồng vốn chi cho hoạt động đầu tư tài chính trong kỳ thì công ty thu về bao nhiêu đồng lợi nhuận. Chỉ tiêu càng cao thì hiệu quả hoạt động đầu tư tài chính của công ty càng lớn. Để nâng cao hệ số này thì như chỉ tiêu hiệu quả sử dụng vốn theo doanh thu công ty vừa phải nâng cao doanh thu từ hoạt động đầu tư tài chính nhưng cũng phải cắt giảm chi phí cho hoạt động này

d). Khả năng sinh lời của hoạt động đầu tư tài chính.

Để phân tích khả năng sinh lời thì sử dụng một số chỉ tiêu như.

Tỷ suất sinh lời của tổng tài sản (ROA) | = | Lợi nhuận ròng |

Tổng tài sản |

- Tỷ suất sinh lời của tổng tài sản.

(4.1)

Lợi nhuận ròng × LN từ hoạt động ĐTTC | LN từ hoạt động ĐTTC |

Tổng tài sản |

Hay:

ROA =

Hay:

ROA = Hệ số LN chung so với LN thu đựợc từ hoạt động ĐTTC (A1) × tỷ suất sinh lời của tổng TS do hoạt động ĐTTC mang lại (A2)

Hệ số A1 là nghịch đảo lợi nhuận từ hoạt động đầu tư tài chính so với lợi nhuận chung của công ty. Nó cho thấy trong một đồng lợi nhuận chung của công ty thì có bao nhiêu phân trăm là lơi nhuận của hoạt động đầu tư tài chính chỉ số này càng tiến gần tới 1 càng cho thấy mức đóng góp của lợi nhuận từ hoạt động đầu tư tài chính cho tổng lợi nhuận công ty là càng lớn. Và càng thể hiện mức độ quan trọng của lợi nhuận này.

Còn hệ số A2 phản ánh hiệu quả sinh lời của tài sản khi công ty đầu tư cho hoạt động đầu tư tài chính. Hệ số này càng cao càng chứng tỏ hoạt động đầu tư tài chính của công ty càng có hiệu quả. Khi hệ số này tiến dần tới ROA thì cho thấy hoạt động đầu tư tài chính đang dần trở thành một hoạt động mạnh trong công ty. Đem lại nhiều lợi nhuận cho công ty.

- Tỷ suất sinh lời của vốn chủ sở hữu.

= | Lợi nhuận ròng | (4.2) |

Vốn chủ sở hữu |

Hay:

Lợi nhuận ròng × LN từ hoạt động ĐTTC | LN từ hoạt động ĐTTC |

Vốn chủ sở hữu |

ROE =

Hay:

ROE = Hệ số LN chung so với lợi nhuận thu được từ hoạt động ĐTTC (A1) ×tỷ suất sinh lời của vốn chủ sở hữu do hoạt động đầu tư tài chính đem lại (A3)

Hệ số A3 phản ánh hiệu quả sinh lời của vốn chủ sở hữu khi đầu tư cho hoạt động đầu tư tài chính. Hệ số này càng cao càng chứng tỏ hoạt động đầu tư tài chính càng có hiệu quả mang lại nhiều lợi nhuận cho vốn chủ sở hữu và đầu tư tài chính là đầu tư đúng đắn của công ty.

ROA Là chỉ tiêu phản ánh hiệu quả của việc phân phối và quản lý các nguồn lực của doanh nghiệp. Còn ROE lại đo lường hiệu quả đồng vốn đầu tư của chủ sở hữu nó thể hiện mức thu nhập của chủ sở hữu là các cổ đông.

Nhìn chung các chỉ số này cao thì tốt tuy nhiên ROE còn phụ thuộc vào hiệu suất sử dụng tài sản trong doanh nghiệp, tỷ suất lợi nhuận trên doanh thu và đòn bẩy tài chính nên ROE cũng không nên quá cao mà hệ số này nên tùy thuộc vào ngành nghề quy mô vốn để có một mức hợp lý nhất tạo ra nhiều lợi nhuận cho công ty.

Kết luận chương I

Thông qua chương I chúng ta đã có được cái nhìn tổng quan về tài sản tài chính với các loại tài sản tài chính đang tồn tại trên thị trường cùng với những đặc điểm riêng của nó, cũng như thấy được tầm quan trọng của loại tài sản này, và hoạt động đầu tư tài chính trong các công ty hiện nay thông qua việc mua bán trao đổi loại tài sản này với nhiều hình thức khác nhau. Trong chương này cũng đã đưa ra cách nhìn nhận đáng giá về hoạt động đầu tư tài chính với những chỉ tiêu và cách đánh giá hiệu quả nhất từ đó tạo tiền đề cho chương II tiếp tục thực hiện bằng cách làm rõ hơn nữa hoạt động này trong các công ty cụ thể để từ đó có cái nhìn chân thật nhất về hoạt động đầu tư tài chính tại các công ty sản xuất của nước ta hiện nay, tốt ở mặt nào và chưa tốt ở mặt nào nguyên nhân của nó. Và từ đó chúng ta có thể có những giải pháp cho những hoạt động này tại các công ty của Việt Nam nhằm nâng cao hiệu quả hoạt động đầu tư tài chính nói riêng và toàn bộ hoạt động của các công ty nói chung cũng như góp phần nâng cao giá trị nền kinh tế nước ta, tạo một nền kinh tế vững mạnh và phát triển trong tương lai.

CHƯƠNG II: THỰC TRẠNG HOẠT ĐỘNG ĐẦU TƯ TÀI CHÍNH TẠI MỘT SỐ CÔNG TY SẢN XUẤT CỦA VIỆT NAM

I. KHÁI QUÁT VỀ HOẠT ĐỘNG ĐẦU TƯ TÀI CHÍNH TẠI CÁC CÔNG TY SẢN XUẤT CỦA VIỆT NAM

1.Sự phát triển của các công ty sản xuất trong thời gian qua

Các công ty sản xuất với nhiệm vụ sản xuất ra giá trị thực cho xã hội là một ngành kinh tế quan trọng tạo nên sức mạnh gốc rễ của nền kinh tế đang góp phần tạo nên sự tăng trưởng ổn định của nền kinh tế.

Từ năm 2004 tới nay số lượng công ty trong ngành sản xuất kinh doanh đang tăng với tốc độ trung bình là 14,16% một năm. Phù hợp với mục tiêu chung quốc gia đến năm 2020 cơ bản trở thành nước công nghiệp theo hướng hiện đại hóa nên số lượng các công ty sản xuất trong nghành công nghiệp là tăng trưởng ổn định hơn cả, liên tục tăng trong giai đoạn này và với tốc độ trung bình là 15,35% cao hơn so với tốc độ của toàn ngành sản xuất. Bên cạnh đó số loại hình công ty này cũng chiếm số lượng lớn hơn cả trong toàn ngành. Chiếm (92,77%) năm 2006 và (93,5%) năm 2007.

Bảng1: Số công ty đang hoạt động sản xuất phân theo ngành kinh tế

Đơn vị: Công ty

2004 | 2005 | 2006 | 2007 | |

Nông nghiệp và lâm nghiệp | 1.015 | 1.071 | 1.092 | 1.151 |

Thủy sản | 1.354 | 1.358 | 1.307 | 1.296 |

Công nghiệp khai thác mỏ | 1.193 | 1.277 | 1.369 | 1.692 |

Công nghiệp chế biến | 20.531 | 24.017 | 26.863 | 31.057 |

Sản xuất và phân phối điện, khí đốt và nước | 1.468 | 2.407 | 2.554 | 2.804 |

Tổng | 25.561 | 30.130 | 33.185 | 38.000 |

Nguồn: Tổng cục thống kê www.gso.gov.vn

Nhìn vào bảng ta cũng nhận thấy số lượng công ty trong ngành nông nghiệp và lâm nghiệp là cũng tăng liên tục nhưng con số tăng không nhiều như năm 2006 chỉ tăng 21 công ty so với năm 2005. Còn công ty trong ngành thủy sản thì có xu hướng giảm dần năm 2006 giảm 51 công ty so với năm 2005 và năm 2007 giảm 11 doanh nghiệp so với năm 2006.

Cùng với việc số lượng các công ty sản xuất tăng lên thì yếu tố sản xuất đầu vào cũng tăng cao qua các năm vừa bổ xung cho các công ty sẵn có trong nền kinh tế, vừa là nguồn đầu tư ban đầu của công ty mới. Số lao động tăng liên tục qua các năm với tốc độ trung bình trong giai đoạn này là 8,3%. Đặc biệt năm 2006 là hơn 3,9 triệu người và năm 2007 là 4,3 triệu người tương đương tăng 9,5% so với năm 2006. Nguồn vốn sản xuất kinh doanh năm 2005 đạt 850,775 nghìn tỷ đồng tương đương tăng 18,5% so với năm 2004. Năm 2006 và 2007 tăng lần lượt là 19,6% và 27,09%. Giá trị tài sản cố định và đầu tư tài chính dài hạn đặc biệt tăng rất nhanh với tốc độ trung bình là 17,56% và tăng nhiều vào năm 2007 đạt 754,533 nghìn tỷ đồng tăng so với năm 2006 là 26,41%. Do số lượng công ty trong ngành công nghiệp là chiếm tỷ trọng nhiều nhất so với các ngành khác nên số lao động, nguồn vốn, tài sản cố định và đầu tư tài chính dài hạn trong ngành này cũng nhiều nhất với số lao động luôn chiếm hơn 90% tổng số lao động và tăng dần qua các năm: năm 2006 là hơn 3,7 triệu người, năm 2007 hơn 4 triệu người. Nguồn vốn sản xuất kinh doanh năm 2004 là 677,167 tỷ đồng tăng dần qua các năm đến năm 2007 đã đạt 1.237,869 nghìn tỷ đồng tăng gần gấp đôi cho thấy vốn đầu tư vào ngành này là rất nhiều trong những năm qua. Tổng tài sản và nguồn đầu tư tài chính dài hạn cũng không ngừng tăng lên trong năm 2004 và 2005 đều đạt trên 400 nghì tỷ đồng, năm 2006 là 561, 151 nghìn tỷ đồng, năm 2007 là hơn 700 nghìn tỷ đồng. Các ngành nông nghiệp và lâm nghiệp và ngành thủy sản thì những con số này không biến động một chiều mà lúc tăng lúc giảm với xu hướng giảm là chính, như số lao động trong ngành nông nghiệp và lâm sản giảm dần từ năm 2005 đến năm 2007: từ 227,577 nghìn lao động còn 222,060 nghìn lao động. Ngành thủy sản giảm vào năm 2006 (30,469 nghìn lao động giảm 1.036 lao động) năm 2007 thì lại tăng thêm 804 lao động. Nguồn vốn sản xuất cũng như tổng tài sản và đầu tư tài chính dài hạn của những loại hình còn lại này tăng cũng không nhiều và tổng tỷ trọng của chúng cũng

chiếm dưới 10% của toàn nền kinh tế sản xuất.15

Xét về số lượng công ty cũng như các yếu tố chi phí đầu vào của toàn thị trường sản xuất, ngành công nghiệp đều tăng qua các năm và luôn chiếm hơn 90%

15 Tổng cục thống kê www.gso.gov.vn

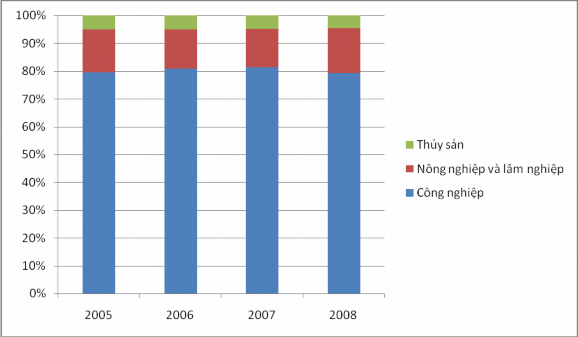

tỷ trọng toàn thị trường nhưng giá trị sản xuất ra thì chỉ chiếm gần 80%. Năm 2005 là 991,3 nghìn tỷ đồng, năm 2006 và 2007 tăng lên là 1.203,7 nghìn tỷ đồng và 1.469,2 nghìn tỷ đồng. Năm 2008 là tăng nhiều nhất trong giai đoạn này tăng hơn 30% so với năm 2007. Ngành nông nghiệp và lâm nghiệp chiếm tỷ trọng đứng thứ hai về các yếu tố sản xuất và giá trị sản xuất làm ra cũng luôn xếp thứ hai sau ngành công nghiệp và cũng tăng dần qua các năm 2005 là hơn 192 nghìn tỷ đồng đến năm 2006 – 2008 lần lượt là 208,23 nghìn tỷ đồng, 249 nghìn tỷ đồng và 391,57 nghìn tỷ đồng. Còn ngành thủy sản chỉ chiếm số ít còn lại, trong 3 năm 2005 -2007 chỉ đạt dưới 100 nghìn tỷ đồng và đến năm 2008 thì đạt 110,510 tỷ đồng. Mặc dù ngành này hầu như các yếu tố sản xuất và số lượng công ty đều giảm trong năm 2006 nhưng giá trị sản xuất ra của ngành không hề giảm mà cũng giữ tốc độ tăng như các ngành kia cho thấy ngành này hiệu quả hoạt động cũng tốt.

Biểu đồ 2.1: Tỷ lệ giá trị các ngành sản xuất năm 2005 – 2008

Đơn vị: Nghìn tỷ đồng.

Nguồn: Niên giám thống kê tóm tắt năm 2008 – Tổng cục thống kê.

Thêm vào đó xét đến hiệu qủa của đồng vốn bỏ ra thì ngành thủy sản là cao nhất với một đồng vốn bỏ ra thì ngành này thu về 17,9 đồng doanh thu năm 2005; 2006 là 20,3 đồng doanh thu; năm 2007 và 2008 là 25,6 và 27,4 đồng doanh thu. Sở