Sự hài lòng của khách hàng và chất lượng dịch vụ là hai khái niệm phân biệt nhưng có mối quan hệ chặt chẽ với nhau. Chất lượng dịch vụ là khái niệm khách quan, mang tính nhận thức. Trong khi đó, sự hài lòng là kết hợp của thành phần chủ quan, dựa vào cảm nhận và cảm xúc đã trải nghiệm. Trước khi sử dụng, khách hàng đã hình thành một sự kỳ vọng sẽ được phục vụ như thế nào. Khi kỳ vọng và những gì được cung cấp khác nhau, tức là chất lượng đã không đáp ứng được mong đợi và khách hàng cảm thấy chưa hài lòng.

Cornin & Taylor (“Measuring service quality: A reexamination and extension”, 1992) kết luận rằng chất lượng dịch vụ là nguyên nhân dẫn đến sự hài lòng. Lý do là chất lượng liên quan đến việc cung cấp dịch vụ, còn sự hài lòng chỉ đánh giá được sau khi đã sử dụng dịch vụ đó. Nếu như chất lượng được cải thiện nhưng không dựa trên nhu cầu của khách hàng thì họ sẽ không bao giờ thỏa mãn được. Khi sử dụng, nếu khách hàng cảm thấy dịch vụ có chất lượng cao thì họ sẽ hài lòng và ngược lại.

1.4 Một số mô hình đo lường chất lượng dịch vụ

1.4.1 Mô hình 5 khoảng cách chất lượng dịch vụ

Pararaman, Zeithaml và Berry (1985, 1988, 1994, 2004) được coi là những người có đóng góp quan trọng khi đưa ra mô hình 5 khoảng cách chất lượng dịch vụ. Đây là mô hình được các nhà nghiên cứu trên thế giới chấp nhận và sử dụng nhiều để đánh giá chất lượng dịch vụ.

Dịch vụ kỳ vọng

Khoảng cách 5

Dịch vụ cảm nhận

Khoảng cách 4

Dịch vụ chuyển giao

Thông tin đến khách hàng

Chuyển đổi cảm nhận của

công ty thành tiêu chí chất lượng

Nhận thức của công ty về

kỳ vọng của khách hàng

Khoảng cách 3

Khoảng cách 2

Khoảng cách 1

KHÁCH HÀNG

TỔ CHỨC DỊCH VỤ

Sơ đồ 1.2 Mô hình 5 khoảng cách chất lượng của Parasuraman

(Nguồn: Service Quality, 2004)

Khoảng cách 1: Là sai biệt giữa kì vọng của khách hàng và cảm nhận của nhà cung cấp dịch vụ về kì vọng đó. Sự diễn dịch kì vọng của khách hàng khi không hiểu thấu đáo các đặc trưng của chất lượng dịch vụ, đặc trưng khách hàng tạo ra sai biệt này.

Khoảng cách 2: Được tạo ra khi nhà cung cấp gặp các khó khăn, trở ngại khách quan lẫn chủ quan khi chuyển các kì vọng được cảm nhận sang các tiêu chí chất lượng cụ thể và chuyển giao chúng đúng như kì vọng. Các tiêu chí này trở thành thông tin tiếp thị đến khách hàng.

Khoảng cách 3: Hình thành khi nhân viên chuyển giao dịch vụ cho khách hàng không đúng các tiêu chí đã định. Vai trò nhân viên giao dịch trực tiếp rất quan trọng trong tạo ra chất lượng dịch vụ.

Khoảng cách 4: Là sai biệt giữa dịch vụ chuyển giao và thông tin mà khách hàng nhận được. Thông tin này có thể làm tăng kì vọng nhưng có thể làm giảm chất lượng dịch vụ cảm nhận, khi khách hàng không nhận đúng những gì đã cam kết.

Khoảng cách 5: Hình thành từ sự khác biệt giữa chất lượng cảm nhận và chất lượng kì vọng khi khách hàng tiêu thụ dịch vụ. Parasuman (1985) cho rằng chất lượng dịch vụ chính là khoảng cách thứ năm. Khoảng cách này lại phụ thuộc vào bốn khoảng cách trước.

1.4.2 Mô hình SERVQUAL

Trên mô hình 5 khoảng cách chất lượng dịch vụ, thang đo chất lượng dịch vụ theo mô hình SERQUAL của Parasuraman & cộng sự (1988) được đưa ra bao gồm 22 biến thuộc 5 thành phần để đo lường chất lượng kỳ vọng và dịch vụ cảm nhận.

Sự tin tưởng (reliability): thể hiện khả năng thực hiện dịch vụ phù hợp và đúng hạn ngay lần đầu, bao gồm:

- Khi công ty hứa làm điều gì đó vào thời gian nào đó thì họ sẽ làm.

- Khi bạn gặp trở ngại, công ty chứng tỏ mối quan tân thực sự muốn giải quyết trở ngại đó.

- Công ty thực hiện dịch vụ đúng ngay từ lần đầu.

- Công ty cung cấp dịch vụ đúng như thời gian họ đã hứa.

- Công ty lưu ý để không xảy ra một sai xót nào.

Sự phản hồi (responsiveness): thể hiện sự sẵn lòng của nhân viên phục vụ nhằm cung cấp dịch vụ kịp thời cho khách hàng, bao gồm:

- Nhân viên công ty cho bạn biết khi nào thực hiện dịch vụ.

- Nhân viên công ty nhanh chóng thực hiện dịch vụ cho bạn.

- Nhân viên công ty luôn sẵn sàng giúp bạn.

- Nhân viên công ty không bao giờ quá bận đến nỗi không đáp ứng yêu cầu của bạn.

Sự đảm bảo (assurance): thể hiện trình độ chuyên môn và cung cách phục vụ lịch sự, niềm nở với khách hàng, bao gồm:

- Cách cư xử của nhân viên gây niềm tin cho bạn.

- Bạn cảm thấy an toàn trong khi giao dịch với công ty.

- Nhân viên công ty luôn niềm nở với bạn.

- Nhân viên công ty có đủ hiểu biết để trả lời câu hỏi của bạn.

Sự cảm thông (empathy): thể hiện sự quan tâm chăm sóc đến từng cá nhân khách hàng, bao gồm:

- Công ty luôn đặc biệt chú ý đến bạn.

- Công ty có nhân viên biết quan tâm đến bạn.

- Công ty lấy lợi ích của bạn là điều tâm niệm của họ.

- Nhân viên công ty hiểu rõ những nhu cầu của bạn.

- Công ty làm việc vào những giờ thuận tiện.

Sự hữu hình (tangibility): thể hiện qua ngoại hình, trang phục của nhân viên phục vụ, các trang thiết bị để thực hiện dịch vụ, bao gồm:

- Công ty có trang thiết bị rất hiện đại.

- Các cơ sở vật chất của công ty trông rất bắt mắt.

- Nhân viên công ty ăn mặc rất tươm tất.

- Các sách ảnh giới thiệu của công ty có liên quan đến dịch vụ trông rất đẹp.

1.4.3 Mô hình SERVPERF

Mô hình SERVPERF được phát triển dựa trên mô hình SERVQUAL. Nhiều quan điểm cho rằng thang đo SERVQUAL khá dài dòng do khách hàng phải đánh giá trên 2 phương diện kỳ vọng và cảm nhận thực tế khi nhận được dịch vụ mà đôi khi sự đánh giá cùng lúc này khiến khách hàng nhầm lẫn. Trong các ý kiến phản biện, nổi bật là Cronin và Tailor (1992) đã điều chỉnh thang đo SERVQUAL thành thang đo SERVPERF. Thang đo này giữ nguyên các thành phần và biến quan sát của SERVQUAL, mà bỏ đi phần đánh giá về kỳ vọng của khách hàng, chỉ giữ lại phần cảm nhận thực tế của khách hàng đối với dịch vụ họ nhận được.

1.5 Tổng quan các nghiên cứu liên quan đến đề tài

Cho đến nay, vẫn chưa có nhiều nghiên cứu về đánh giá chất lượng tín dụng cá nhân tại các ngân hàng, các nghiên cứu nổi bật chủ yếu vẫn là nghiên cứu về chất lượng dịch vụ trong lĩnh vực ngân hàng nói chung.

Bảng 1.1 Tổng quan các công trình nghiên cứu liên quan

Kết quả nghiên cứu | |

Abdul Qawi Othman & Lynn Owen(2001), "Adopting and measuring customer service quality (sq) in Islamic banks: case study in Kuwait Finance House" | Có 6 nhân tố ảnh hưởng đến sự hài lòng của khách hàng là: Sự đảm bảo, sự hữu hình, sự tin cậy, sự cảm thông, sự phản hồi, sự đáp ứng. Đồng thời từ các nhân tố tác động này, nghiên cứu đưa ra các giải pháp giúp nâng cao chất lượng dịch vụ của ngân hàng. |

Lotfollah Najjar & Ram R Bishu (2006), " Service quality: A case study of a bank" | Đề tài đã xây dựng được mô hình các nhân tố tác động đến chất lượng dịch vụ ngân hàng: Sự hữu hình, sự tin cậy, sự đồng cảm, sự đáp ứng, sự phản hồi. Đồng thời, đề tài cũng so sánh chất lượng dịch vụ giữa hai ngân hàng được chọn nghiên cứu. Từ kết quả nghiên cứu, tác giả đưa ra những giải pháp và chiến lược nhằm nâng cao chất lượng dịch vụ ngân hàng. |

Dr. S. Fatima Holy Ghost; Dr. M. Edwin Gnanadhas (2011), "Impact of service quality in commercial banks on the customers satisfaction: an empirical study " | Nghiên cứu xác định 5 nhân tố ảnh hưởng đến sự hài lòng của khách hàng sử dụng dịch vụ của ngân hàng: Sự hữu hình, sự tin cậy, sự đồng cảm, sự đáp ứng, sự phản hồi. Đồng thời, nghiên cứu cho thấy mức độ hài lòng của khách hàng phụ thuộc vào các yếu tố nhân khẩu học. Từ các nhân tố tác động này, nghiên cứu đưa ra các giải pháp giúp nâng cao chất lượng dịch vụ của ngân hàng. |

Lê Văn Huy & Phạm Thị Thanh Thủy(2008), " Phương pháp đo lường chất lượng dịch vụ trong lĩnh vực ngân hàng" | Có 5 nhân tố ảnh hưởng đến sự hài lòng của khách hàng bao gồm Sự hữu hình, sự tin cậy, sự đồng cảm, sự đáp ứng, năng lực phục vụ. Nghiên cứu đã xây dựng được mô hình để có thể ứng dụng trong việc đo lường chất lượng dịch vụ ngân hàng tại Việt Nam. |

Đinh Phi Hổ(2009), "Mô hình định lượng đánh giá mức độ hài lòng của khách hàng ứng dụng cho hệ thống ngân hàng thương mại". | Nghiên cứu sử dụng mô hình gồm 5 nhân tố: Tin cậy, đáp ứng, đảm bảo, cảm thông và phương tiện hữu hình để dánh giá sự hài lòng của khách hàng đối với dịch vụ cho vay và huy động tiết kiệm của Ngân hàng thương mại. Kết quả cho thấy các nhân tố ảnh hưởng đến sự hài lòng của khách hàng là sự đảm bảo – đáp ứng và phương tiện hữu hình. |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ tín dụng cá nhân của ngân hàng thương mại cổ phần đông á - chi nhánh Huế - 1

Đánh giá chất lượng dịch vụ tín dụng cá nhân của ngân hàng thương mại cổ phần đông á - chi nhánh Huế - 1 -

Đánh giá chất lượng dịch vụ tín dụng cá nhân của ngân hàng thương mại cổ phần đông á - chi nhánh Huế - 2

Đánh giá chất lượng dịch vụ tín dụng cá nhân của ngân hàng thương mại cổ phần đông á - chi nhánh Huế - 2 -

Tình Hình Hoạt Động Tín Dụng Khách Hàng Cá Nhân Tại Nhtmcp Đông Á Chi Nhánh Huế

Tình Hình Hoạt Động Tín Dụng Khách Hàng Cá Nhân Tại Nhtmcp Đông Á Chi Nhánh Huế -

Hệ Số Cronbach’S Alpha Các Nhân Tố Chất Lượng Dịch Vụ

Hệ Số Cronbach’S Alpha Các Nhân Tố Chất Lượng Dịch Vụ -

Giá Trị Trung Bình Về Sự Hòa Lòng Của Khách Hàng

Giá Trị Trung Bình Về Sự Hòa Lòng Của Khách Hàng

Xem toàn bộ 82 trang tài liệu này.

(Nguồn: Tác giả tổng hợp)

Bảng 1.2 Một số nghiên cứu về chất lượng dịch vụ tín dụng cá nhân của ngân hàng

Kết quả nghiên cứu | |

Nguyễn Thị Mỹ Liên (2013), | Mức độ hài lòng chung của khách hàng phụ thuộc |

Khóa luận tốt nghiệp: " Đánh | vào hiệu quả phục vụ, sự tin cậy, phương tiện hữu |

giá chất lượng tín dụng khách | hình, sự đảm bảo, sự cảm thông và giá cả. Hiêu quả |

hàng cá nhân tại ngân hàng | phục vụ ảnh hường nhiều nhất đến sự hài lòng |

thương mại cổ phần Á Châu | khách hàng. Nghiên cứu đã xây dựng được mô hình |

chi nhánh Huế" | các nhân tố ảnh hưởng đến chất lượng dịch vụ, |

đánh giá được chất lượng dịch vụ tín dụng cá nhân | |

của ngân hàng thương mại cổ phần Á Châu chi | |

nhánh Huế và xác định tác động của các yếu tố | |

nhân khẩu học tới sự hài lòng. | |

Nguyễn Thanh Nghĩa (2010), | Đề tài nghiên cứu đánh giá của khách hàng đối với |

“Đánh giá sự hài lòng của | các yếu tố Phương tiện hữu hình, Sự đồng cảm, |

khách hàng về dịch vụ tín | Năng lực phục vụ, Mức độ đáp ứng, Mức độ tin cậy |

dụng cá nhân tại Ngân hàng | và Mức lãi suất, chi phí của ngân hàng. Trên cơ sở |

TMCP Đông Á - Chi nhánh | đó tác giả đưa ra những giải pháp nhằm nâng cao sự |

Huế” | hài lòng của khách hàng. Tuy nhiên đề tài vẫn chưa |

xây dựng được mô hình các nhân tố ảnh hưởng đến | |

sự hài lòng của khách hàng | |

Phan Minh Hoàng (2012), | Sự hài lòng của khách hàng chịu ảnh hưởng của sự |

Khóa luận tốt nghiêp: "Đánh | tin cậy, mức độ đáp ứng, lãi suất, sự đồng cảm, sự |

giá sự hài lòng của khách | đảm bảo, yếu tố hữu hình. Trong đó yếu tố hữu |

hàng cá nhân về chất lượng tín | hình và sự đồng cảm có ảnh hưởng nhiều nhất. Đề |

dụng tại ngân hàng VPbank | tài đã xây dựng được mô hình để đánh giá sự hài |

chi nhánh Huế" | lòng của khách hàng và đề xuất giải pháp. Nhưng |

với việc sử dụng kỹ thuật chọn mẫu thuận tiện nên | |

khả năng tổng quát hóa chưa cao. Đổng thời đề tài | |

chưa xác định các yếu tố nhân khẩu học có tác động | |

đến sự hài lòng hay không. | |

Võ Thị Thu Hiền (2011), | Chất lượng dịch vụ tín dụng cá nhân phụ thuộc vào |

Luận văn thạc sỹ: "Đo lường | sự sẵn sàng đáp ứng, sự cảm thông, sự đảm bảo, sự |

chất lượng tín dụng khách | hữu hình, tính cạnh tranh về giá. Sự sẵn sàng đáp |

hàng cá nhân tại Ngân hàng | ứng là nhân tố ảnh hưởng nhiều nhất đến sự hài |

Công Thương chi nhánh Hội | lòng của khách hàng. Đề tài đã xây dựng được mô |

An" | hình đo lường chất lượng dịch vụ tín dụng cá nhân, |

từ đó xác định các nhân tố ảnh hưởng và đề xuất | |

giải pháp. Tuy nhiên vì sử dụng kỹ thuậ chọn mẫu | |

thuận tiện nên khả năng tổng quát hóa không cao. |

(Nguồn: Tác giả tổng hợp)

1.6 Mô hình nghiên cứu

Theo như nghiên cứu của Nguyễn Huy Phong, Phạm Ngọc Thúy (2007) so sánh giữa SERVQUAL và SERVPERF trong ngành siêu thị bán lẻ Việt Nam cho thấy sử dụng mô hình SERVPERF tốt hơn SERVQUAL trên hai khía cạnh:

+ Sử dụng mô hình SERVPERF sẽ cho kết quả tốt hơn SERVQUAL

+ Bảng câu hỏi theo mô hình SERVPERF ngắn gọn hơn phân nửa so với SERVQUAL nên không gây nhàm chán, mất thời gian, nhầm lẫn giữa hai khái niệm kỳ vọng và cảm nhận cho người trả lời.

Vì vậy, xuất phát từ thang đo SERVPERF, mô hình nghiên cứu được chọn sẽ bao gồm 5 nhân tố như sau:

Sự hài lòng

Phương tiện hữu hình

Sự tin cậy

Sựu đáp ứng

Sự đảm bảo

Sự cảm thông

Sơ đồ 1.3 Mô hình nghiên cứu chất lượng dịch vụ Các giả thuyết:

H1: Phương tiện hữu hình càng tốt thì sự hài lòng của khách hàng càng cao

H2: Sự tin cậy càng cao thì sự hài lòng của khách hàng càng cao

H3: Sự đáp ứng càng tốt thì sự hài lòng của khách hàng càng cao

H4: Sự đảm bảo càng cao thì thì sự hài lòng của khách hàng càng cao

H5: Sự cảm thông càng răng thì sự hài lòng của khách hàng càng cao

CHƯƠNG II: ĐÁNH GIÁ CHẤT LƯỢNG DỊCH VỤ TÍN DỤNG CÁ NHÂN TẠI NHTM CỔ PHẦN ĐÔNG Á - CHI NHÁNH HUẾ

2.1 Khái quát chung về NHTM cổ phần Đông Á chi nhánh Huế

2.1.1 Lịch sử hình thành và phát triển của NHTMCP Đông Á - Chi nhánh Huế

NHTMCP Đông Á (DongA Bank) được thành lập và chính thức đi vào hoạt động vào ngày 1/7/1992, với số vốn điều lệ 20 tỷ đồng. Từ khi ra đời đến nay, DongA Bank đã khẳng định mình là một trong những ngân hàng cổ phần phát triển hàng đầu của Việt Nam với 32 phòng ban thuộc hội sở và các trung tâm, 3 công ty thành viên và 240 chi nhánh, phòng giao dịch, trung tâm giao dịch trên toàn quốc. Nhân sự của DongA Bank cũng tăng 7800%, từ 56 người lên 4.368 người, đồng thời ngân hàng đang sở hữu gần 6 triệu khách hàng cá nhân và doanh nghiệp trên toàn quốc. Năm 2013, DongA Bank quyết định tăng vốn điều lệ lên 6000 tỷ đồng. Trong bối cảnh chung của nền kinh tế, DongA Bank với chiến lược “Đổi mới và Phát triển” của mình đang tạo động lực chuyển biến mạnh mẽ. Với lòng nhiệt huyết của toàn hệ thống, DongA Bank vẫn đang không ngừng phát triển, vững vàng tiến lên phía trước.

Đánh giá cao tiềm năng phát triển trên địa bàn Thừa Thiên Huế, ngày 29/7/2009, DongA Bank chính thức khánh thành tòa nhà trụ sở mới và nâng cấp Phòng giao dịch Huế thành Chi nhánh Huế tại số 26 Lý Thường Kiệt, phường Vĩnh Ninh, Thành phố Huế. Tiền thân của NHTMCP Đông Á chi nhánh Huế là Công ty Kiều hối Đông Á chi nhánh Huế thành lập ngày 24/06/2002, năm 2006 được chuyển sang thành DongA Bank - Phòng Giao dịch Huế.

Trải qua quá trình phát triển từ năm 2009 đến nay, với sự đồng tâm nổ lực của cán bộ nhân viên, NHTMCP Đông Á chi nhánh Huế đã và đang hoạt động ngày một hiệu quả và đạt mức tăng trưởng cao, không ngừng đổi mới phong cách làm việc, nâng cao nghiệp vụ, cải tiến công nghệ, không những là đơn vị đạt được kết quả kinh doanh tốt mà còn góp phần vào sự phát triển kinh tế xã hội trên địa bàn tỉnh.

2.1.2 Cơ cấu tổ chức của NHTMCP Đông Á - Chi nhánh Huế

BAN GIÁM ĐỐC

Sơ đồ 2.1 Tổ chức bộ máy quản lý của NHTMCP Đông Á - Chi nhánh Huế

(Nguồn: Phòng phát triển kinh doanh)

* Chức năng và nhiệm vụ của các phòng ban

Ban giám đốc: Gồm 1 Giám đốc và 1 Phó Giám đốc:

+ Giám đốc: Trực tiếp phụ trách phát triển kinh doanh của phòng KHCN và phòng khách hàng doanh nghiệp, và chịu trách nhiệm chung về hoạt động kinh doanh của chi nhánh.

+ Phó giám đốc: Điều hành và chịu trách nhiệm về hoạt động vận hành tại chi nhánh được thông suốt và đảm bảo theo đúng chuẩn mực chất lượng dịch vụ của ngân hàng

Phòng phát triển kinh doanh KHCN:

+ Phát triển kinh doanh qua việc cung cấp các sản phẩm, dịch vụ cho KHCN.

+ Thực hiện các biện pháp đẩy mạnh công tác bán hàng hiệu quả.

Phòng quan hệ khách hàng doang nghiệp:

+ Phát triển kinh doanh qua việc cung cấp các sản phẩm, dịch vụ cho KHDN.

+ Thực hiện các biện pháp đẩy mạnh công tác bán hàng hiệu quả.

Phòng vận hành:

Đảm bảo việc vận hành tại chi nhánh thông suốt và hiệu quả cụ thể thông qua việc cung cấp dịch vụ cho khách hàng và tương tác, hỗ trợ các phòng ban.

Phòng kế toán tài chính:

Quản lý các hoạt động kế toán tại chi nhánh và đơn vị trực thuộc nhằm đáp ứng yêu cầu an toàn, chính xác, kịp thời và hiệu quả.

2.1.3 Tình hình nhân sự của NHTMCP Đông Á chi nhánh Huế

Bảng 2.1 Tình hình lao động của ngân hàng qua 3 năm 2011 – 2013

ĐVT: Người

Năm | So sánh | |||||||||

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | ||||||

LĐ | % | LĐ | % | LĐ | % | +/- | % | +/- | % | |

Tổng số lao động | 61 | 100,00 | 64 | 100,00 | 70 | 100,00 | 3 | 4,92 | 6 | 9,38 |

Phân theo giới tính | ||||||||||

Nam | 23 | 37,70 | 25 | 39,06 | 29 | 41,43 | 2 | 8,70 | 4 | 16,00 |

Nữ | 38 | 62,30 | 39 | 60,94 | 41 | 58,57 | 1 | 2,63 | 2 | 5,13 |

Phân theo tính chất công việc | ||||||||||

Trực tiếp | 59 | 96,72 | 63 | 98,44 | 69 | 98,57 | 4 | 6,78 | 6 | 9,52 |

Gián tiếp | 2 | 3,28 | 1 | 1,56 | 1 | 1,43 | -1 | -50,00 | 0 | 0,00 |

Phân theo trình độ chuyên môn | ||||||||||

Đại học, cao đẳng | 42 | 68,85 | 52 | 81,25 | 58 | 82,86 | 10 | 23,81 | 6 | 11,54 |

Trung cấp, sơ cấp | 15 | 24,59 | 11 | 17,19 | 11 | 15,71 | -4 | -26,67 | 0 | 0,00 |

Lao động phổ thông | 4 | 6,56 | 1 | 1,56 | 1 | 1,43 | -3 | -75,00 | 0 | 0,00 |

(Nguồn: Phòng phát triển kinh doanh)

Năm 2011, số lao động của chi nhánh là 61 người thì năm 2012 chi nhánh có 64 lao động, tăng 3 người so với năm 2011, tương ứng tăng 4,92%. Năm 2013, số lao động của chinh nhánh đạt 70 người, tăng 6 lao động so với năm 2012, tương ứng tăng

9,38%. Với việc số lượng khách hàng ngày càng tăng, quy mô hoạt động của chi nhánh ngày càng mở rộng thì số lượng lao dộng tăng lên là một điều tất yếu.

Cũng trong 3 năm qua, cơ cấu lao động của chi nhánh cũng có sự thay đổi:

Theo giới tính: Qua các năm, số lượng lao động nam và nữ của chi nhánh đều tăng, đồng thời tỷ lệ lao động nữ chiếm ưu thế so với lao động nam. Năm 2011, số lao động nữ là 38 người (chiếm 62,30%) thì năm 2012 tăng lên thành 39 người (chiếm 60,94%). Đến năm 2013 số lao động nữ là 41 người, chiếm 58,57%. Có thể thấy rằng số lượng lao động nữ có tăng nhưng tỷ lệ trong cơ cấu lao động lại giảm đi còn lao động nam tỷ lệ lại tăng lên. Với đặc thù của ngành ngân hàng cần số lượng giao dịch viên lớn, do vậy số lượng lao động nữ chiếm ưu thế là điều dễ hiểu. Đồng thời NHTMCP Đông Á chi nhánh Huế đang mở rộng quy mô hoạt động tín dụng, đây là hoạt động đòi hỏi phải đi nhiều cơ sở để tiếp xúc khách hàng và phù hợp hơn với nhân viên là nam giới hơn, vì vậy số lượng và tỷ lệ lao động nam có xu hường tăng lên trong 3 năm qua.

Theo tính chất công việc: Gần như toàn bộ nhân viên của chi nhánh là lao động trực tiếp, và tỷ lệ lao động trực tiếp có xu hướng tăng qua các năm. Năm 2011, chi nhánh có 59 trên 61 nhân viên là lao động trực tiếp, chiếm tỷ lệ 96,72%. Năm 2012, số lao động trực tiếp là 63 người, chiếm 98,44% và năm 2013 là 69 người, chiếm 98,57% tổng số lao động.

Theo trình độ học vấn: Năm 2011, số lao động có trình độ đại học, cao đẳng là 49 người (chiếm 68,85%), đến năm 2012 tăng lên 52 người ( chiếm 81,25%) và năm 2013 là 58 người ( chiếm 82,86%). Điều này cho thấy ngân hàng luôn quan tâm đến chiến lược phát triển, xây dựng đội ngũ nhân viên có trình độ chuyên môn và cả đạo đức, hướng đến " Ngân hàng trách nhiệm, Ngân hàng của những trái tim".

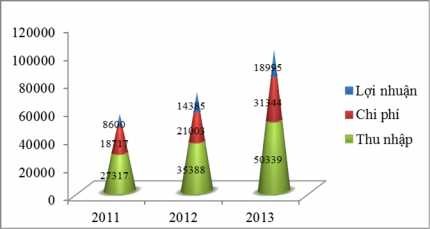

2.1.4 Kết quả hoạt động kinh doanh của NHTMCP Đông Á chi nhánh Huế giai đoạn 2011-2013

Khóa luận tốt nghiệp GVHD: Th.S Lê Tô Minh Tân

Bảng 2.2 Tình hình kết quả hoạt động kinh doanh của ngân hàng qua 3 năm 2011 - 2013

ĐVT: Triệu đồng

Năm | So sánh | |||||||||

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | ||||||

GT | % | GT | % | GT | % | +/- | % | +/- | % | |

Thu nhập | 27.317 | 100,00 | 35.388 | 100,00 | 50.339 | 100,00 | 8.071 | 29,55 | 14.951 | 42,25 |

- Thu lãi cho vay | 26.474 | 96,91 | 34.459 | 97,38 | 48.882,00 | 97,11 | 7.985 | 30,16 | 14.423 | 41,86 |

- Thu lãi tiền gửi | 1 | 0,004 | 1 | 0,003 | 1,30 | 0,003 | 0 | 0,00 | 0,30 | 30,00 |

- Thu nhập từ DVTT & NQ | 839 | 3,07 | 925 | 2,61 | 1.452,00 | 2,89 | 86 | 10,25 | 527,00 | 56,97 |

- Thu từ hoạt động khác | 3 | 0,01 | 3 | 0,009 | 3,70 | 0,007 | 0 | 0,00 | 0,70 | 23,33 |

Chi Phí | 18.717 | 100,00 | 21.003 | 100,00 | 31.344 | 100,00 | 2.286 | 12,21 | 10.341 | 49,24 |

- Chi trả lãi tiền gửi | 10.731 | 57,33 | 12.545 | 59,73 | 18.823,00 | 60,05 | 1.814 | 16,90 | 6.278,00 | 50,04 |

- Chi lãi phát hành giấy tờ có giá | 632 | 3,38 | 717 | 3,41 | 1.064,00 | 3,39 | 85 | 13,45 | 347,00 | 48,40 |

- Chi dịch vụ thanh toán và ngân quỹ | 137 | 0,73 | 143 | 0,68 | 235,00 | 0,75 | 6 | 4,38 | 92,00 | 64,34 |

- Chi hoạt động khác | 7.217 | 38,56 | 7.598 | 36,18 | 11.212,00 | 35,77 | 381 | 5,28 | 3.614,00 | 47,57 |

Lợi nhuận | 8.600 | 47,41 | 14.385 | 100,00 | 18.995 | 100,00 | 5.512 | 62,12 | 4.610 | 32,05 |

(Nguồn: Phòng phát triển kinh doanh xử lý số liệu bằng Excel )

Biểu đồ 2.1 Tình hình kết quả hoạt động kinh doanh của ngân hàng qua 3 năm 2011 – 2013

(Nguồn: Xử lý số liệu bằng Excel)

Ngô Bảo Minh K44A – TCNH 25