- Nếu doanh nghiệp có khả năng thanh khoản nợ ngắn hạn tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ trên vốn cổ phần giảm/tăng 0.027 lần.

quan

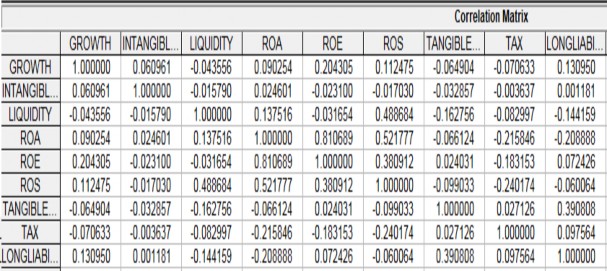

b) Ma trận tương quan mô hình tổng nợ trên vốn cổ phần

Từ mô hình hồi qui tổng nợ trên vốn cổ phần ta tìm được ma trận tương

Bảng 2.4: Ma trận tương quan mô hình hồi qui tổng nợ trên vốn cổ phần

Có thể bạn quan tâm!

-

Các Mô Hình Lý Thuyết Về Cấu Trúc Vốn Hiện Đại

Các Mô Hình Lý Thuyết Về Cấu Trúc Vốn Hiện Đại -

Xác Định Mô Hình Các Nhân Tố Ảnh Hưởng Đến Cấu Trúc Vốn Của Công Ty Niêm Yết Trên Sàn Chứng Khoán Việt Nam

Xác Định Mô Hình Các Nhân Tố Ảnh Hưởng Đến Cấu Trúc Vốn Của Công Ty Niêm Yết Trên Sàn Chứng Khoán Việt Nam -

Xác Định Mô Hình Các Nhân Tố Ảnh Hưởng Đến Cấu Trúc Vốn

Xác Định Mô Hình Các Nhân Tố Ảnh Hưởng Đến Cấu Trúc Vốn -

Kiểm Chứng Các Biến Không Có Ý Nghĩa Trong Mô Hình

Kiểm Chứng Các Biến Không Có Ý Nghĩa Trong Mô Hình -

Kiểm Chứng Các Biến Không Có Ý Nghĩa Trong Mô Hình Hồi Qui Nợ Dài Hạn Trên Vốn Cổ Phần

Kiểm Chứng Các Biến Không Có Ý Nghĩa Trong Mô Hình Hồi Qui Nợ Dài Hạn Trên Vốn Cổ Phần -

Dự Báo Cho Mô Hình Hồi Qui Tổng Nợ Trên Vốn Cổ Phần

Dự Báo Cho Mô Hình Hồi Qui Tổng Nợ Trên Vốn Cổ Phần

Xem toàn bộ 94 trang tài liệu này.

như sau:

Từ ma trận tương quan mô hình hồi qui ta có hệ số tương quan của các biến

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với

tỷ lệ tài sản cố định vô hình trên tổng tài sản là 0.06091 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ lệ thanh khoản nợ ngắn hạn khi đến hạn trả nợ là – 0.043556 cho thấy mối tương quan của hai biến này trong mô hình tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ suất trên sinh lợi trên tổng tài sản là 0.090245 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ suất trên sinh lợi trên vốn chủ sở hữu là 0.2043 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ suất trên sinh lợi trên doanh thu là 0.1125 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là - 0.0649 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là 0.0706 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tốc độ tăng trưởng giá trị tài sản trên sổ sách với tỷ lệ tổng nợ trên vốn cổ phần là 0.1661 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ lệ thanh khoản nợ ngắn hạn khi đến hạn trả nợ là – 0.0158 cho thấy mối tương quan

của hai biến này trong mô hình tổng nợ nghịch biến.

trên vốn cổ

phần là quan hệ tương quan

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ suất trên sinh lợi trên tổng tài sản là 0.0246 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ suất trên sinh lợi trên vốn chủ sở hữu là – 0.0231 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ suất trên sinh lợi trên doanh thu là – 0.0170 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là - 0.0329 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là - 0.0036 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định vô hình trên tổng tài sản với tỷ lệ tổng nợ trên vốn cổ phần là - 0.0636 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ suất trên sinh lợi trên tổng tài sản là 0.1375 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ suất trên sinh lợi trên vốn chủ sở hữu là - 0.0317 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ suất trên sinh lợi trên doanh thu là 0.4887 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là - 0.1628 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là - 0.0830 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ thanh khoản nợ ngắn hạn với tỷ lệ tổng nợ trên vốn cổ phần là - 0.1849 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên tổng tài sản với tỷ suất trên sinh lợi trên vốn chủ sở hữu là 0.8107 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên tổng tài sản với tỷ suất trên sinh lợi trên doanh thu là 0.5218 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên tổng tài sản với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là - 0.0661 cho thấy mối tương quan giữa hai

biến này trong mô hình hồi qui tổng nợ nghịch biến.

trên vốn cổ

phần là quan hệ tương quan

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên tổng tài sản với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là - 0.2158 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên tổng tài sản với tỷ lệ tổng nợ trên vốn cổ phần là - 0.2463 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên vốn chủ sở hữu với tỷ suất trên sinh lợi trên doanh thu là 0.3809 cho thấy mối quan hệ tương quan của hai biến này là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên vốn chủ sở hữu với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là 0.0240 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên vốn chủ sở hữu với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là - 0.1832 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên vốn chủ sở hữu với tỷ lệ tổng nợ trên vốn cổ phần là 0.0949 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên doanh thu với tỷ lệ tài sản cố định hữu hình trên tổng tài sản là - 0.0990 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên doanh thu với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là - 0.2402 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ suất trên sinh lợi trên doanh thu với tỷ lệ tổng nợ trên vốn cổ phần là - 0.1329 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan nghịch biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định hữu hình trên tổng tài sản với tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế là 0.0272 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến.

- Hệ số tương quan giữa tỷ lệ tài sản cố định hữu hình trên tổng tài sản với tỷ lệ tổng nợ trên vốn cổ phần là 0.1819 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến

- Hệ số tương quan giữa tỷ lệ chi phí thuế phải nộp hiện hành trên lợi

nhuận trước thuế với tỷ lệ tổng nợ trên vốn cổ phần là 0.0355 cho thấy mối tương quan giữa hai biến này trong mô hình hồi qui tổng nợ trên vốn cổ phần là quan hệ tương quan đồng biến

2.1.2.3. Mô hình hồi qui nợ dài hạn trên vốn cổ phần

a) Mô hình hồi qui nợ dài hạn trên vốn cổ phần

Longliability = f(ROA, ROE, ROS, Tangiblefixedasset, Intangiblefixedasset, Growth, Liquidity, Tax)

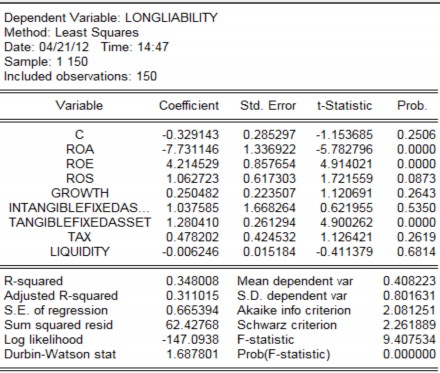

Từ mô hình kinh tế lượng trên ta dùng Eview 5.1 chạy mô hình hồi qui cho biến tỷ suất nợ dài hạn trên vốn cổ phần ( Longliability). Ta có bảng xuất mô hình sau:

Bảng 2.5: Mô hình hồi qui của biến tỷ suất nợ dài hạn/vốn cổ phần

Từ bảng xuất mô hình ta có phương trình kinh tế lượng theo phương pháp (OLS) sau:

Longliability = – 7.731146 ROA + 4.214529 ROE + 1.062723 ROS + 0.250482

Growth + 1.037585 Intangkblefixedasset + 1.280410 Tangiblefixedasset + 0.0478202

Tax – 0.006246 Liquidity - 0.329143

Từ mô hình hồi qui theo phương pháp OLS ta có trung bình biến hồi qui là 0.4082 lần và độ lệch chuẩn biến hồi qui là 0.8016 lần.

Từ phương trình kinh tế lượng ta thấy:

- Nếu doanh nghiệp có tỷ suất sinh lợi trên tổng tài sản (ROA) tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ dài hạn trên vốn cổ phần giảm/tăng 7.73 lần.

- Nếu doanh nghiệp có tỷ suất sinh lợi trên vốn cổ phần (ROE) tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ dài hạn trên vốn cổ phần tăng/giảm 4.21 lần.

- Nếu doanh nghiệp có tỷ suất sinh lợi trên doanh thu (ROS) tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ dài hạn trên vốn cổ phần tăng/giảm 1.06 lần.

- Nếu doanh nghiệp có giá trị tăng trưởng trên giá trị sổ sách tăng/giảm lên 1 lần thì doanh nghiệp có tỷ lệ nợ dài hạn trên vốn cổ phần tăng/giảm lên 0.25 lần. Điều này có nghĩa là doanh nghiệp tăng 1 đồng tài sản thì doanh nghiệp sử dụng nợ dài hạn tăng lên 25% so với vốn cổ phần.

- Nếu doanh nghiệp có tỷ

lệ tài sản cố

định vô hình trên tổng tài sản

tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ dài hạn trên vốn cổ phần tăng/giảm 1.04 lần.

- Nếu doanh nghiệp có tỷ

lệ tài sản cố

định hữu hình trên tổng tài sản

tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ trên vốn cổ phần tăng/giảm 1.24 lần.

- Nếu doanh nghiệp có tỷ lệ chi phí thuế phải nộp hiện hành trên lợi nhuận trước thuế tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ trên vốn cổ phần tăng/giảm

0.05 lần.

- Nếu doanh nghiệp có khả năng thanh khoản nợ ngắn hạn tăng/giảm 1 lần thì doanh nghiệp có tỷ lệ nợ trên vốn cổ phần giảm/tăng 0.01 lần.

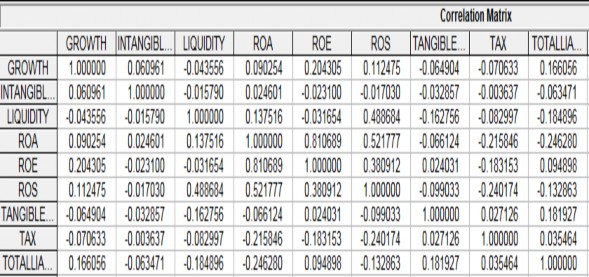

b) Ma trận tương quan mô hình nợ dài hạn trên vốn cổ phần

Từ mô hình hồi qui nợ dài hạn trên vốn cổ phần ta tìm được ma trận tương

quan

Bảng 2.6: Ma trận tương quan mô hình hồi qui nợ dài hạn trên vốn cổ phần