Qui trình tạo một chứng thực số cho một cá nhân hay một tổ chức gọi chung là thuê bao gồm những bước sau:

(1) Tạo ra một cặp khóa công khai và khóa bí mật của riêng mình,

(2) Gửi yêu cầu xin cấp chứng thực số, trong yêu cầu cần có các thông tin về cá nhân hay đơn vị xin cấp chứng thực số và khóa công khai.

(3) CA nhận được các thông tin cần thiết cho chứng thực, CA kiểm tra sự chính xác của các thông tin nhận được này (phù hợp với các chuẩn và các chính sách áp dụng),

(4) Sau khi xác định tính chính xác của các thông tin này, CA sẽ tạo ra một chứng thực số bao gồm thông tin về đơn vị xin cấp chứng thực số và khóa công khai của họ,

(5) CA phân chia chứng thực này thành các đoạn băm sau đó tiến hành mã hóa từng đoạn bằng khóa bí mật của mình và trên mỗi phần sử dụng chữ ký riêng của mình để ký lên đó và gửi trở lại cho đơn vị đăng ký chứng thực số. (Chứng thực được ký bằng một thiết bị ký sử dụng khóa riêng của CA),

(6) Một bản sao của chứng thực được chuyển tới thuê bao (tổ chức/cá nhân) và có thể thông báo lại tới CA là đã nhận được,

(7) CA có thể lưu giữ bản sao của chứng thực số,

(8) CA ghi lại các chi tiết của quá trình tạo chứng chỉ vào nhật ký kiểm toán.

7.2.3. Sử dụng chứng thực số trong truyền tin an toàn

Có thể bạn quan tâm!

-

Những Ưu Điểm Và Nhược Điểm Của Tường Lửa

Những Ưu Điểm Và Nhược Điểm Của Tường Lửa -

Có Cơ Chế Bảo Vệ Chống Lại Các Nguy Cơ

Có Cơ Chế Bảo Vệ Chống Lại Các Nguy Cơ -

Sơ Đồ Chứng Thực Số Sử Dụng Hệ Mã Hóa Không Đối Xứng

Sơ Đồ Chứng Thực Số Sử Dụng Hệ Mã Hóa Không Đối Xứng -

Sử Dụng Công Nghệ Của Các Nước Tiên Tiến

Sử Dụng Công Nghệ Của Các Nước Tiên Tiến -

Một Số Vụ Tấn Công Vào Website Nổi Tiếng Trên Toàn Thế Giới

Một Số Vụ Tấn Công Vào Website Nổi Tiếng Trên Toàn Thế Giới -

Các Phương Tiện Truyền Thông Xã Hội Phổ Biến

Các Phương Tiện Truyền Thông Xã Hội Phổ Biến

Xem toàn bộ 194 trang tài liệu này.

Sau khi có được chứng thực số người gửi và người nhận sẽ sử dụng chứng thực số này để thiết lập nên một kênh truyền tin mã hóa giữa hai bên. Việc thiết lập kênh truyền được thực hiện như sau:

(1) Trước khi trao đổi thông tin bên gửi tin yêu cầu bên nhận tin đưa ra chứng thực số của mình do CA cấp,

(2) Sau khi có được chứng thực số của của bên nhận tin, bên gửi sử dụng khóa công khai của CA để giải mã các đoạn và thu về các đoạn băm của chứng thực số này. Sở dĩ làm được điều này là do hệ khóa công khai có tính đối xứng, nghĩa là khi chúng ta mã bằng khóa này thì có thể giãi mã bằng khóa còn lại.

(3) Bên gửi tin lấy thông tin về khóa công khai cùng với thông tin riêng của bên nhận và chuyển các thông tin này thành các đoạn băm, dùng các giải thuật giống như của nơi cung cấp chứng thực.

(4) Tiến hành so sánh các đoạn băm để xác định tư cách pháp nhân của người nhận, nếu hợp lệ thì bên gửi tin sẽ mã hóa dữ liệu bằng khóa công khai của người nhận và gửi bản mã này cho phía nhận tin.

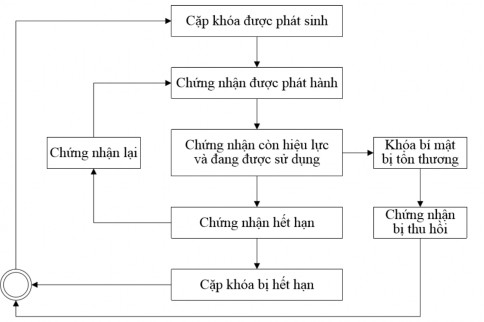

Hình 7.4. Chu kỳ sống của chứng thực số

(Nguồn TCVN TCVN 7635: 2007)

7.3. ĐẢM BẢO AN TOÀN TRONG THANH TOÁN ĐIỆN TỬ

7.3.1. Tổng quan về thanh toán điện tử

Thanh toán điện tử - một bộ phận cấu thành TMĐT, góp phần quan trọng vào việc hoàn thành các quá trình giao dịch TMĐT.

Về mục đích, thanh toán điện tử là hệ thống cho phép các bên tham gia mua và bán tiến hành thanh toán với nhau tương tự như trong các phương thức thanh toán truyền thống đã có. Tuy nhiên về cách giao dịch thì hoàn toàn khác. Các khâu xử lý trong thanh toán điện tử được tiến hành bằng các phương pháp mới, được thực hiện hoàn toàn trên các máy tính. Bản chất của các mô hình thanh toán điện tử là mô phỏng lại những mô hình thanh toán trong mua bán truyền thống, nhưng từ các thủ tục giao dịch, thao tác xử lý dữ liệu đến thực hiện chuyển tiền,... đều được thực hiện thông qua các máy tính được nối mạng bằng các giao thức riêng, chuyên dụng.

Về mặt mô hình, một phương thức thanh toán nói chung là một mô tả hoạt động của một hệ thống có nhiều bên tham gia. Trong đó có hai bên cơ bản là người mua (người trả tiền) và người bán (người được trả tiền). Trong thanh toán điện tử người mua và người bán được đại diện bởi các máy tính của mình và các máy tính này được nối với nhau thông qua mạng máy tính để thực hiện các giao thức thanh toán điện tử.

Ngoài ra, trong hệ thống thanh toán điện tử còn có sự tham gia của các tổ chức tài chính như là các ngân hàng đại diện cho mỗi bên. Các hệ thống tài chính này đóng vai trò là nơi cung cấp các hình thức của tiền (một vật thể mang giá trị trao đổi thanh toán) thường được gọi là đồng tiền số (Digital Coin), tiền điện tử (Electronic Cash) hoặc séc điện tử (Electronic Cheque).

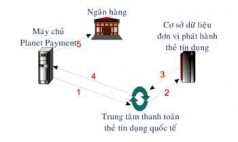

Hình 7.5: Các hình thức thanh toán điện tử

Các thành phần tham gia trong hệ thống thanh toán điện tử gồm:

(1) Máy chủ Web Server: chứa các phần mềm đóng vai trò là siêu thị ảo trên mạng,

(2) Máy chủ cơ sở dữ liệu (Database Server): chứa cơ sở dữ liệu về khách hàng, các loại hàng hóa cung cấp cũng như những thông tin về nhà cung cấp,

(3) Máy chủ Billing (Billing Server): dùng để xác nhận lại các phương thức thanh toán cũng như tài khoản của khách hàng trong quá trình thanh toán,

(4) Người mua hàng (User): sử dụng một máy tính cá nhân có kết nối Internet để có thể tiến hành mua hàng trực tuyến.

7.3.2. Các đặc trưng của hệ thống thanh toán điện tử

7.3.2.1. Các đặc trưng cơ bản

(1) Độc lập vật lý: sự an toàn của tiền điện tử không phụ thuộc vào bất kỳ điều kiện vật lý nào. Đây là điều kiện tiên quyết cho việc chuyển tiền trên mạng.

(2) An toàn: có khả năng ngăn chặn các âm mưu sao chép để gian lận bằng cách tái sử dụng và giả mạo.

(3) Riêng tư: đảm bảo tính riêng tư của người sử dụng. Các thông tin cá nhân của người sử dụng phải được bảo vệ. Hay nói cách khác là không

ai có thể lần tìm và chắp nối mối quan hệ giữa người sử dụng và sự chi tiêu cũng như các giao dịch mà người đó thực hiện.

(4) Thanh toán ngoại tuyến: phiên giao dịch của người sử dụng và nhà cung cấp không cần sự tham gia của ngân hàng hay nhà cung cấp có thể tự mình kiểm tra tính hợp lệ của đồng tiền số sử dụng trong quá trình giao dịch.

(5) Chuyển nhượng: người sử dụng có thể chuyển giao tiền điện tử (quyền sử dụng) cho nhau.

(6) Phân chia: người sử dụng có quyền chia nhỏ đồng tiền số của mình thành những phần có giá trị thanh toán nhỏ hơn.

7.3.2.2. Các đặc trưng an toàn của thanh toán điện tử

Thanh toán điện tử là hình thức thanh toán không sử dụng trực tiếp tiền mặt, mà sử dụng đồng tiền số. Do đó, hình thức này có những đặc trưng an toàn hơn so với hình thức thanh toán trực tiếp truyền thống:

(1) Không thể tái sử dụng: nếu người sử dụng cố tình sử dụng đồng tiền số hai lần thì hệ thống ngân hàng cũng dễ dàng xác định được định danh kẻ gian lận cùng chứng cớ chứng minh hành vi gian lận này.

(2) Không thể giả mạo: người sử dụng không thể giả mạo đồng tiền số được cung cấp bởi các ngân hàng và tung vào thị trường trong quá trình giao dịch.

(3) Không thể tăng giá trị sử dụng: không tồn tại một thuật toán có độ phức tạp đa thức để từ N đồng tiền số được rút ra từ ngân hàng tạo ra N+1 đồng tiền số và có thể được gửi thành công trở lại ngân hàng.

Trên đây là các đặc trưng an toàn yêu cầu với một hệ thống thanh toán điện tử, tuy nhiên do đặc trưng là các giao dịch thanh toán điện tử chủ yếu sử dụng các đồng tiền số để thực hiện việc thanh toán nên việc đảm bảo tính an toàn cho hệ thống đồng thời lại phải đáp ứng được yêu cầu các giao dịch phải diễn ra dễ dàng và nhanh chóng là một nhiệm vụ hết sức khó khăn.

7.3.3. Biện pháp an toàn thông tin trong thanh toán điện tử

Theo các chuyên gia trên thế giới, thanh toán điện tử là khu vực dễ bị tổn hại nhất trong TMĐT, bởi nó ảnh hưởng trực tiếp đến vấn đề tài chính từng cá nhân, doanh nghiệp và các cộng đồng mạng.

Theo số liệu thống kê chưa đầy đủ thì thiệt hại do gian lận trong thanh toán điện tử và thanh toán qua mạng ở các khu vực trên thế giới đều khá cao:

Theo khảo sát của Ngân hàng Thế giới (WB), thanh toán không dùng tiền mặt đã trở thành phương thức thanh toán phổ biến tại nhiều quốc gia phát triển trên thế giới với giá trị chi tiêu của người dân chiếm tới hơn 90% tổng số giao dịch hàng ngày.

Tỷ lệ tiền mặt trong tổng lượng tiền của nền kinh tế chỉ chiếm khoảng 7,7% ở Mỹ và 10% ở khu vực đồng Euro vào năm 2016. Hầu hết các nước đã và đang triển khai công cuộc cải cách hệ thống thanh toán hiện đại, đáp ứng nhu cầu thanh toán ngày càng cao của người dân.

Điển hình tại Thụy Điển cho thấy, tiền mặt chỉ chiếm khoảng 2% tổng lượng tiền trong nền kinh tế. Con số này cho thấy Thụy Điển là quốc gia người dân rất ít giao dịch bằng tiền mặt trong khi con số tương tự của toàn thế giới là 75%.

Trả tiền bằng thẻ tín dụng là hình thức thanh toán phổ biến nhất ở Thụy Điển, với gần 2,4 tỷ giao dịch qua thẻ tín dụng và thẻ ghi nợ trong năm 2013, so với 213 triệu giao dịch trước đó 15 năm. Tuy nhiên, ngay cả thẻ nhựa (bao gồm thẻ tín dụng và thẻ ghi nợ) cũng đang đối mặt với sự cạnh tranh khốc liệt, do số lượng người Thụy Điển dùng ứng dụng để giao dịch tài chính tăng mạnh.

Theo Bộ Công Thương (2015), Việt Nam với dân số lên đến hơn 90 triệu dân, trong đó 49% sử dụng Internet và 34% sử dụng di động để truy cập Internet. Thương mại điện tử (TMĐT) Việt Nam được đánh giá là đầy tiềm năng phát triển.

Đến năm 2015, hầu hết các siêu thị, trung tâm mua sắm và cơ sở phân phối hiện đại trong cả nước cho phép người tiêu dùng thanh toán không dùng tiền mặt khi mua hàng. Hạ tầng kỹ thuật phục vụ cho thanh toán thẻ đã được cải thiện, số lượng ATM và POS có tốc độ tăng trưởng nhanh. Năm 2015, giá trị mua hàng trực tuyến ước tính đạt khoảng 160 USD/người. Tổng doanh thu bán hàng qua các hình thức TMĐT tại Việt Nam năm 2015 đạt 4,07 tỷ USD, tuy nhiên, mới chỉ chiếm 2,8% tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng cả nước.

Như vậy, tiềm năng phát triển TMĐT còn rất lớn, đặc biệt trong bối cảnh Việt Nam hội nhập ngày càng sâu rộng vào nền kinh tế thế giới. Tính đến tháng 7/2016, Việt Nam đã và đang tham gia đàm phán, ký kết 16 hiệp định thương mại tự do song phương và đa phương.

Số lượng đối tác kinh tế, thương mại của Việt Nam thông qua FTA sẽ lên đến gần 60 đối tác. Việc ký kết các FTA nói chung sẽ giúp TMĐT của Việt Nam phát triển rất mạnh mẽ trong thời gian sắp tới.

Tính chung giai đoạn 2011-2015, việc sử dụng thẻ điện tử ở Việt Nam ngày càng tăng, đã giúp việc tiêu thụ hàng hóa tăng 0,22% và đóng góp của lưu hành thẻ vào GDP Việt Nam đạt hơn 800 triệu USD. Vào cuối năm 2015, giá trị giao dịch ATM đã đạt mức 1.564 nghìn tỷ đồng, cao nhất trong 4 năm trở lại đây.

7.3.4. Một số giải pháp công nghệ bảo đảm an toàn thanh toán bằng thẻ

An toàn thanh toán bằng thẻ tín dụng có ý nghĩa sống còn đối với ngân hàng và khách hàng sử dụng thẻ. Một số giải pháp sau được xem là khá hữu ích và đơn giản cho khách hàng, doanh nghiệp và ngân hàng khi tham gia hệ thống thanh toán thẻ tín dụng.

Đa số tội phạm trong lĩnh vực thanh toán điện tử bằng thẻ là các tội phạm công nghệ. Vì lẽ đó, giải pháp hoàn thiện và phát triển hạ tầng công nghệ được đưa lên hàng đầu.

Hình 7.6: Thẻ tín dụng Visa Card và Master Card

7.3.4.1. Nhóm giải pháp mang tính tức thời

Đối với ngân hàng: Trong thời điểm hiện tại để đối phó với nạn ăn cắp thông tin cá nhân và thông tin thẻ, việc bảo đảm an toàn cho khách hàng trong quá trình rút tiền, Ngân hàng nên sử dụng các hệ thống camera an ninh gắn tại các điểm rút tiền.

Ngân hàng cũng phải liên tục kiểm tra, nâng cấp các đầu đọc ATM, kiểm soát nạn lắp đặt Camera để lấy số PIN. Mặc dù các máy rút tiền hiện nay đều được cài đặt phần mềm bảo mật; nhưng với việc kiểm tra thường xuyên có thể nhanh chóng phát hiện và xử lí các gian lận. Giải pháp lắp đặt phần mềm ngăn chặn khi có bất cứ thiết bị lạ nào lắp thêm vào máy, toàn bộ hệ thống sẽ ngừng hoạt động và trung tâm sẽ biết ngay để kiểm tra, xử lý được đánh giá là khá hiệu quả. Bàn phím trên máy cũng được mã hoá để đối tượng khó có thể ăn cắp mã số bí mật của khách. Tuy nhiên cũng không thể tin tưởng tuyệt đối, việc lắp đặt Camera quay lén là hoàn toàn khách quan, rất khó tránh. Vì vậy, bản thân cán bộ ngân hàng khi đi tiếp quỹ, phải kiểm tra ATM thường xuyên, nếu có gì bất thường phải xử lý ngay.

Đối với khách hàng: Việc sử dụng thẻ tín dụng ngân hàng là nhu cầu thiết yếu của xã hội. Số lượng khách hàng sử dụng thẻ tín dụng hoặc có thẻ liên tục tăng nhanh. Tuy nhiên có một thực tế là không phải chủ thẻ nào cũng biết sử dụng thẻ một cách an toàn. Để đảm bảo an toàn thẻ cá nhân, những yêu cầu về sử dụng thẻ (cả về mặt vật lí và kĩ thuật), chủ thẻ nên làm: