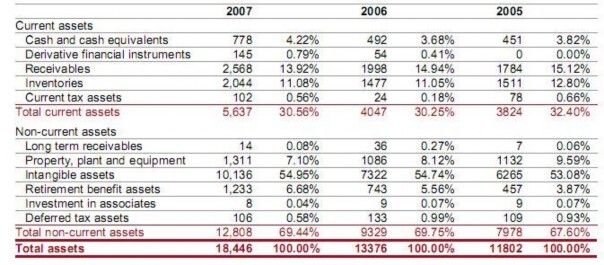

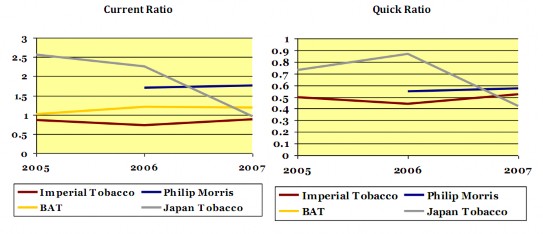

Các tài sản ngắn hạn hoặc dài hạn đa số được tài trợ bởi các khoản nợ ngắn hạn nên khả năng thanh toán của công ty là thấp.

2.3. Nguồn vốn và cấu trúc nguồn vốn:

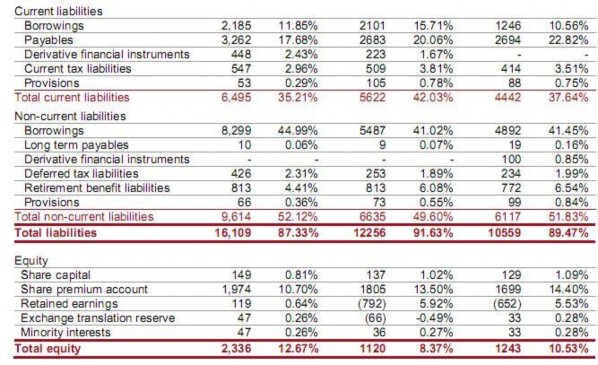

Imperial đã sử dụng các khoản vay, đặc biệt là khoản vay dài hạn để thực hiện các thương vụ mua lại. Các khoản nợ ngắn hạn và dài hạn của Imperial trong 3 năm 2005,2006 và 2007 luôn ở mức rất cao. Tổng các khoản nợ của công ty lần lượt là 89,47%, 91,63% và 87,33% trong khi nguồn vốn của công ty chỉ ở mức trên dưới 10%, cụ thể là 10,53% năm 2005; 8,37% năm 2006 và 12,67% năm 2007.

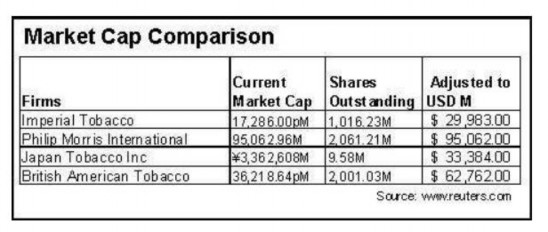

Quá trình vốn hóa của Imperial là chậm nhất so với các đối thủ cạnh tranh của nó. Mặc dù vậy thì số vốn của công ty vẫn tăng nhanh hơn. Điều này được lý giải do chiến lược hội nhập ngang của công ty bằng các thương vụ mua lại trong vài năm qua. Những vụ mua lại cũng là nguyên nhân của việc tăng doanh số bán hàng và thu nhập trên mỗi cổ phiếu của công ty. Công ty đã bị tụt lại so với đối thủ của nó là Japan Tobacco tính theo thu nhập trên cổ phiếu, nhưng đó không phải là một chỉ tiêu thật sự về lợi nhuận của Japan Tobacco trong ngành.

Có thể bạn quan tâm!

-

Nguồn Cung Nguyên Liệu: Bao Gồm Các Công Ty Trong Ngành Trồng Và Khai Thác Cây Thuốc Lá, Những Người Nông Dân Trồng Cây Thuốc Lá.

Nguồn Cung Nguyên Liệu: Bao Gồm Các Công Ty Trong Ngành Trồng Và Khai Thác Cây Thuốc Lá, Những Người Nông Dân Trồng Cây Thuốc Lá. -

Tổng Khối Lượng Thuốc Lá Tiêu Thụ Trong Tháng 2 Của Các Năm Từ 2002 - 2007

Tổng Khối Lượng Thuốc Lá Tiêu Thụ Trong Tháng 2 Của Các Năm Từ 2002 - 2007 -

Phân tích và nhận diện chiến lược của công ty Imperial Tobacco - 7

Phân tích và nhận diện chiến lược của công ty Imperial Tobacco - 7 -

Phân tích và nhận diện chiến lược của công ty Imperial Tobacco - 9

Phân tích và nhận diện chiến lược của công ty Imperial Tobacco - 9

Xem toàn bộ 79 trang tài liệu này.

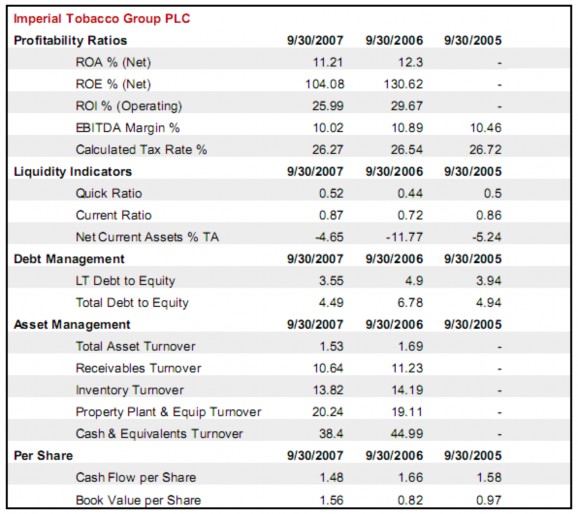

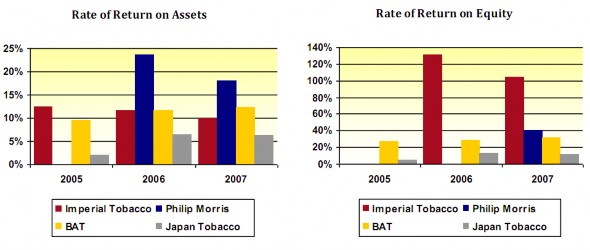

Chỉ số ROE của tập đoàn tăng trở lại và vượt trên 100% so với hai năm trước và là mức cao nhất so với tất cả các đối thủ cạnh tranh. Tuy nhiên, ROE cao không phải là một chỉ số chủ yếu để xác định lợi nhuận của công ty. Trên thực tế 85% cơ cấu vốn của công ty là tổng nợ phải trả điều này cho biết công ty đã dùng một lượng vốn lớn cho các vụ mua lại nhờ nguồn vốn vay. Thu nhập trên vốn đầu tư của công ty đạt 25,99% vào năm 2007 và nó là một chỉ tiêu quan trọng đánh giá sự thành công của công ty, vì Imperial hoạt động trong ngành công nghiệp cần nhiều vốn đầu tư. Chỉ tiêu ROA của Imperial đạt ở mức 11,21%, so với các công ty trong ngành chúng ta thấy điều đó thể hiện một sự cạnh tranh công bằng khi Philip Moris đạt 11,67%, BAT đạt 11,33%.

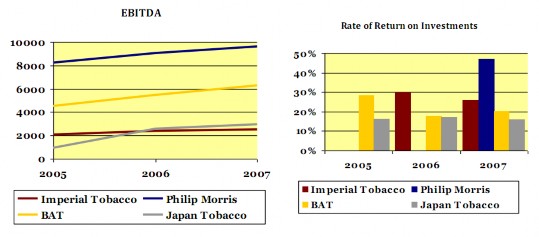

Lợi nhuận trước thuế, khấu hao và lợi nhuận giữ lại sau thuế và lãi suất (EBITDA) của Imperial đã gia tăng, mặc dù với tốc độ chậm, mặc dù thực tế rằng đó là thấp nhất so với các đối thủ cạnh tranh trực tiếp chủ yếu của nó (3 năm trước đó). Như một tỉ lệ phần trăm doanh thu, EBITDA đã dao động quanh mức 10% trong 3 năm qua, biểu lộ sự sụt giảm cố định chi phí hoạt động. So với các đối thủ cạnh tranh trực tiếp chủ yếu của nó, việc quản lý của Imperial hiệu quả hơn trong các điều khoản sử dụng cơ sở vốn chủ sỡ hữu trong việc tạo ra thu nhập trên vốn đầu tư cao hơn. ROE của công ty là cao nhất so với các đối thủ cạnh tranh của nó với tỉ lệ 100%, nhưng tỉ lệ này đã chậm lại đáng kể trong một vài năm qua. Bất chấp vấn đề trên, điều này vẫn còn rất hấp dẫn đối với những nhà đầu tư muốn mua cổ phần của Imperial. Tuy nhiên, ROE cao chưa phải là dấu hiệu hoàn toàn chính xác về lợi nhuận của công ty. Tổng số nợ của công ty đã chiếm hơn 85% cấu trúc vốn trong 3 năm vừa qua. Vì vậy lợi nhuận tính theo ROE phải đi kèm với mức giá của các khoản nợ lớn. Thu nhập trên vốn đầu tư đạt mức 25.99 vào năm 2007, tuy nhiên hiệu quả này đã giảm so với năm trước. Kể từ khi Imperial…, đầu tư vào tài sản dài hạn chiếm 67.6%, 69.75% và 69.44% tổng tài sản qua các năm 2005, 2006, 2007. Việc sử dụng tổng tài sản để tạo ra lợi nhuận của công ty đang giảm đáng kể hiệu quả của ROA giống như tỉ lệ phần trăm của doanh thu ròng đã giảm xuống gần 8.8% so với năm trước đó. Trong khi ROA của Imperial không cao như một số đối thủ cạnh tranh nhưng vẫn được xem là hiệu quả trong khoảng 11%.

Về khả năng thanh toán bằng tiền mặt trong ngắn hạn của Imperial đã giảm nhanh chóng xuống còn 0.52 vào năm 2007 tương đương với các đối thủ cạnh tranh của nó. Hiện nay tại công ty, tỉ lệ này cũng đang ở mức thấp hơn 1, thấp nhất so với các đối thủ cạnh tranh trực tiếp trong vòng 3 năm qua, có nghĩa là nó sẽ không có khả năng trả hết các khoản nợ của mình khi đến hạn.

Giá cổ phiếu của Imperial đã tăng từ năm 2003 và đạt đến mức cao kỉ lục của nó là ở 2752p vào tháng 1/2008. Kể từ đó, giá cổ phiếu đã có nhiều biến động giảm (xu hướng giảm giống như đối thủ cạnh tranh lớn nhất của nó là BAT và tổng thể thị trường). Những biến động bất thường của giá cổ phiếu bị ảnh hưởng rất lớn bởi tỷ giá hối đoái giữa đồng bảng Anh và đồng đô la Mỹ. Đây là kết quả của suy thoái kinh tế gần đây của Mỹ. Những dao động giá cổ phiếu của rượu và thuốc lá là khoảng 13%- 21% (2007) và 16%-30% (2006), trong khi FTSE 100 là 11%-46% (2007) và 13%-

94% (2006). Mối tương quan giữa Imperial và các công ty trong cùng nhóm so sánh là 26% năm 2007 nhưng ngược lại tỷ lệ này chỉ là 20% trong mối tương quan giữa các công ty với FTSE 100. Một số nhân tố có thể được quy cho sự thay đổi giá cổ phiếu là sự khác nhau trong thỏa thuận và mua lại cổ phần mà Imperial đã thực hiện trong những năm trước đó. Sau khi mua lại Reemtsma vào năm 2003, các số liệu tín dụng đã suy yếu đi đáng kể do các khoản nợ ròng đã sử dụng cho thương vụ này. Tuy nhiên, thỏa thuận này đã tạo cơ hội cho sự tăng trưởng doanh số bán hàng ở thị trường Anh. Tháng 8/2006, Imperial lại thỏa thuận mua lại cổ phần để giành được tất cả vốn cổ phần đang lưu hành của một số công ty mà sở hữu nhãn hiệu Davidoff và Zino với tổng số tiền mặt là 368 triệu bảng Anh. Một sự phát triển khác đóng vai trò căn bản trong việc thay đổi giá cổ phiếu của Imperial là mua lại thương hiệu Commonweath và Altadis trong năm 2007 và 2008. Hiện tại, vốn hóa thị trường của Imperial là thấp nhất so với các đối thủ cạnh tranh của nó. Tuy nhiên, vốn hóa thị trường đã tăng 12% bằng 26,690 triệu đô la vào 12/2006. Sự gia tăng này có thể góp phần thành công trong các vụ mua lại trong thời gian trước đó, đặc biệt là mua Altadis vào đầu năm 2007 và thương hiệu Commonweath.

Như một phần của sự hội nhập của Imperial và Altadis, công ty đã công bố một số dự án tái cấu trúc tại Châu Âu vào tháng 6/2008. Dự án trên sẽ tăng cường củng cố vị trí cạnh tranh của công ty nhờ gia tăng hiệu quả sản xuất cũng như cải thiện cách

thức hoạt động trong một môi trường đầy thách thức với những quy định chặt chẽ. Đồng thời nó cũng được dự kiến là sẽ gây ảnh hưởng lên hoạt động bán hàng và Marketing, sản xuất và những bộ phận chức năng hỗ trợ bao gồm nguồn nhân lực, tài chính và một số vấn đề của công ty ở một số thị trường. Một phần của dự án là đóng cửa 6 cơ sở sản xuất và tổ chức lại hoạt động của các cơ sở khác, do đó cắt giảm khoảng 2,440 nhân viên. Nhưu đã đề cập trong phần Nguồn nhân lực trước đó, Imperial đã cung cấp một loạt các hoạt động hỗ trợ nhân viên và đảm bảo minh bạch và đối xử công bằng thông qua quá trình truyền thông và trao đổi. Giám đốc điều hành công bố việc thực hiện ở toàn bộ công ty bao gồm gia tăng khối lượng và cổ phiếu trên thị trường, cũng như cắt giảm chi phí. Những nỗ lực của công ty vẫn tiếp tục tập trung vào lợi nhuận đã tỏ ra hiệu quả mặc dù hoạt động trong môi trường đầy thách thức. Tuy nhiên, trên tổng thể chuỗi giá trị dẫn đạo công ty thì gần đây là một điểm yếu

3. Điểm mạnh – điểm yếu

Căn cứ vào những phân tích trên đây chúng tôi rút ra những điểm mạnh và điểm yếu của công ty

Điểm mạnh

Hiệu quả trong quản trị chuỗi cung ứng

Kênh phân phối rộng

Đầu tư mạnh vào marketing

Dịch vụ khách hàng

Quản trị nguồn nhân lực

Điểm yếu

Chậm chân so với đối thủ trong hội nhập dọc trong kênh phân phối.

Chưa tạo ra được nhiều sự khác biệt để duy trì cạnh tranh

Tập trung chủ yếu vào các thị trường đã bão hòa.

Hoạt động sản xuất chưa hiệu quả

III. NGUỒN GỐC TẠO LỢI THẾ CẠNH TRANH

1. Phân tích chuỗi giá trị

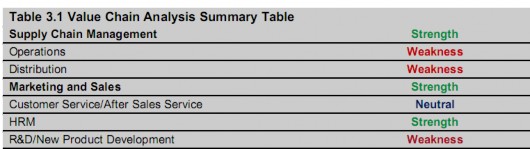

Bảng tóm tắt chuỗi giá trị của Imperial đã nêu ra những hoạt động mạnh và những hoạt động yếu kém. Với công ty thuốc lá trong thị trường bão hòa, không phải tất cả các yếu tố của chuỗi giá trị là quan trọng như nhau. 2 chức năng cốt lòi của công ty thuốc lá là các hoạt động sản xuất, Marketing và bán hàng. Như phân tích cho thấy, hiệu quả sản xuất của Imperial không tốt như các đối thủ cạnh tranh. Ngược lại, các nguồn tài nguyên như cơ sở dữ liệu khách hàng, tài sản thương hiệu và danh tiếng của công ty tạo ra một số năng lực khác biệt đối với phản ứng của khách hàng trong Marketing và bán hàng, chính điều này đã tạo cho Imperial một số lợi thế cạnh tranh. Hơn nữa, hiệu quả và giá trị gia tăng đến từ quản trị chuỗi cung ứng, và nguồn nhân lực phong phú đã hỗ trợ cho những thiếu sót trong hoạt động và phân phối.Quản lý hậu cần trong chuỗi cung ứng là con đường quan trọng để Imperial tạo ra những lợi thế cạnh tranh hiệu quả hơn và phản ứng nhanh hơn đối thủ cạnh tranh. Tuy nhiên, những lợi thế này không bền vững vì các đối thủ cạnh tranh cũng có những sáng kiến để gia tăng hiệu quả chuỗi cung ứng của mình.

IMPERIAL TOBACCO GVHD: NGUYEÃN THANH LIEÂM

![]()

Cấu trúc công ty

HRM

R&D

Chuỗi giá trị của công

Công ty chú trọng việc tạo ra những giá trị gia tăng cho sản phẩm thông qua việc giảm thiểu các nguy cơ về sức khỏe và tác hại môi trường.

Nhấn mạnh vào các nhân viên – đảm bảo nhân viên được đối xử công bằng và phát triển toàn diện. Ngoài việc tuân thủ pháp luật, các nhân viên phải cam kết trong việc phát triển quốc gia và cải thiện điều kiện xã hội.

Tập trung vào việc nghiên cứu và phát triển công nghệ sản xuất xanh như tìm kiếm các nguồn nguyên liệu ít gây hại (trong sản xuất đầu lọc) và các năng lượng thay thế. Củng cố R&D trong việc tìm ra các sản phẩm có khả năng giảm tác hại cho sức khỏe.

Điều chỉnh chuỗi cung ứng để phù hợp với hoạt động tái cấu trúc, đảm bảo toàn bộ chuỗi cung ứng đáp ứng chiến lược CDR- hướng đến các tiêu chuẩn của môi trường

Củng cố hoạt động sản xuất thông qua việc đóng cửa một số cơ sở sản xuất kém hiệu quả và mở rộng sang các cơ sở khác, đặc biệt tập trung vào các cơ sở tại Châu Âu

Chuyển

dịch cơ cấu hậu cần cho phù hợp với mạng lưới

sản xuất mới và đáp ứng mục

tiêu hội

nhập theo

chiều dọc của công ty

Tập trung vào sự khác biệt không chỉ qua các nhãn hiệu mà còn qua các chiến thuật Marketing tập trung vào

trách nhiệm của công ty với xã hội

Với việc cắt giảm các nhà bán buôn, quản trị mối quan hệ với các nhà bán lẻ là cực kì quan trọng. Các dịch vụ điển hình sẽ được công ty huấn luyện và đào

tạo, cũng như hỗ trợ các dịch vụ sau khi bán

Quản trị chuỗi cung ứng

Sản xuất Phân phối

Marketing và hán hàng

Dịch vụ sau bán

Page 59