dự án bị thiệt hại lớn nhất về kinh tế là 1.406 tỷ đồng. Cho nên, dự án cần sớm được triển khai xây dựng vừa đảm bảo tốc độ tăng trưởng lưu lượng vận tải như dự báo (do Việt Nam đang trong giai đoạn cơ cấu dân số vàng kỳ vọng tốc độ tăng trưởng nền kinh tế tiếp tục duy trì mức cao) và vừa hạn chế tỷ lệ chi phí đầu tư tăng do chịu ảnh tăng hưởng của yếu tố lạm phát.

3.1.2.2 Phân tích độ nhạy giữa chi phí quản lý và chi phí đầu tư

Theo kết quả phân tích độ nhạy 1 chiều tỷ lệ giảm chi phí quản lý góp phần cải thiện tính khả thi của dự án. Liệu việc cắt giảm chi phí quản lý có đủ bù đắp tỷ lệ tăng chi phí đầu tư và cải thiện mức độ rủi ro dự án hay không ?. Tiến hành phân tích độ nhạy biến động giữa hai biến này và kết quả như sau :

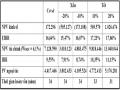

Bảng 3-5 : Kết quả phân tích độ nhạy giữa chi phí quản lý và chi phí đầu tư

Qua kết quả phân tích cho thấy việc tiết kiệm chi phí quản lý không khắc phục được rủi ro về mặt kinh tế khi chi phí đầu tư tăng và cải thiện thời gian hoàn

vốn của dự án. Nhưng việc tiết kiệm chi phí quản lý giúp làm giảm thiệt hại cho nền kinh tế và với mức tiết kiệm khoảng 5%/năm góp phần giúp dự án khả thi về mặt kinh tế nếu tỷ lệ tăng chi phí đầu tư đến 4,27% lớn hơn so với ban đầu là 3,82% (theo tính toán tại mục 3.1.1.2). Vì vậy, biện pháp hiệu quả nhất để đảm bảo dự án vững mạnh về mặt tài chính và kinh tế vừa tiết kiệm chi phí quản lý và hạn chế tỷ lệ tăng chi phí đầu tư.

3.1.2.3 Phân tích độ nhạy giữa tốc độ tăng trưởng lưu lượng và chi phí quản lý

Mục đích phân tích độ nhạy giữa hai biến này đánh giá khả năng khắc phục tính khả thi của dự án khi tốc độ tăng trưởng lưu lượng vận tải biến động giảm.

Bảng 3-6 : Kết quả phân tích độ nhạy giữa tốc độ tăng trưởng lưu lượng và chi phí quản lý.

Từ kết quả trên cho thấy xét về mặt kinh tế tỷ lệ giảm chi phí quản lý không khắc phục tính khả thi của dự án khi có biến động giảm tốc độ tăng trưởng lưu lượng vận tải nhưng nó góp phần làm giảm mức thiệt hại cho nền kinh tế. Xét về

mặt tài chính, việc tiết kiệm chi phí quản lý trên 20% năm sẽ rất có lợi trong trường hợp tốc độ tăng trưởng lưu lượng vận tải tăng trên 10%. Sự cộng hưởng giữa việc tăng tốc độ tăng trưởng và cắt giảm chi phí quản lý đã làm cải thiện thời gian hoàn vốn của dự án. Qua đó cho thấy lưu lượng vận tải càng tăng thì trạm thu phí bằng công nghệ bán tự động sẽ phát huy hiệu quả kinh tế theo qui mô.

Tóm lại, phân tích độ nhạy một chiều và hai chiều cho thấy dự án thiếu bền vững do biến động giảm của tốc độ tăng trưởng lưu lượng và tỷ lệ tăng chi phí đầu tư. Bên cạnh đó, việc tiết kiệm chi phí quản lý trong khoảng từ [5%,20%] không khắc phục rủi ro cho dự án trong trường hợp chi phí đầu tư tăng và tốc độ tăng trưởng lưu lượng giảm nhưng góp phần làm giảm thiệt hại cho dự án. Nhưng nếu có sự kết hợp giữa tiết kiệm chi phí quản lý và tốc độ tăng trưởng lưu lượng vận tải tăng giúp dự án rút ngắn thời gian hoàn vốn. Dự án bị thiệt hại lớn nhất khi có sự kết hợp đồng thời giữa tỷ lệ tăng chi phí đầu tư 20% và tốc độ tăng trưởng lưu lượng giảm 20%. Mặc dù, dự án tiềm ẩn rủi ro nhưng dự án ra đời luôn mang lại giá trị ngoại tác dương. Tuy nhiên, việc sử dụng các công cụ phân tích độ nhạy một chiều và hai chiều chỉ đánh giá mức độ rủi ro của dự án khi những nhân tố này biến động tuyến tính trong suốt vòng đời dự án và không đo lường mức độ rủi ro khi các nhân tố bị biến động khác nhau cho từng giai đoạn.

3.2 Phân tích tình huống

Phân tích tình huống đưa ra những khả năng dự đoán xảy ra biến động của các biến không tuân theo qui luật tăng giảm tuyến tính trong suốt vòng đời dự án.

3.2.1. Tình huống 1: Mức phí được miễn thuế giá trị gia tăng (10%)

Theo kết quả phân tích tài chính cho thấy nếu căn cứ vào hệ số an toàn trả nợ thì dự án không đảm bảo khả năng thanh toán lãi vay và nợ gốc. Bên cạnh đó, trong kết quả phân tích tài chính mô hình cơ sở của dự án cho thấy giá trị kết thúc của dự án là nhân tố góp phần làm tăng tính khả thi của dự án. Tuy nhiên, giá trị kết thúc của dự án tính trên cơ sở giả định là dòng ngân đều vô tận của lợi ích ròng được tính vào năm 2045. Do đó, nếu giá trị kết thúc của dự án không nhận được giá trị như giả định sẽ ảnh hưởng đến tính bền vững của dự án. Để khắc phục rủi ro về khả năng thanh toán lãi vay và nợ gốc mà không làm ảnh hưởng đến lợi ích của các đối tượng tham gia giao thông giải pháp chọn lựa tốt nhất là miễn thuế giá trị gia tăng cho dịch vụ thu phí. Do đó, giả định chính phủ chấp nhận miễn thuế giá trị gia tăng 10% khi đó trong trường hợp mô hình phân tích tài chính bỏ qua giá trị kết thúc của dự án (Phụ lục 20) cho kết quả như sau:

= 1.327 tỷ VNĐ = 7,19%/năm = 1,4 |

Có thể bạn quan tâm!

-

Phân tích lợi ích - chi phí dự án cầu Vàm Cống - 2

Phân tích lợi ích - chi phí dự án cầu Vàm Cống - 2 -

Thu Nhập Của Những Hộ Nông Dân Bị Thu Hồi Đất

Thu Nhập Của Những Hộ Nông Dân Bị Thu Hồi Đất -

Phân Tích Độ Nhạy Một Chiều Khi Chỉ Có Một Biến Số Thay Đổi

Phân Tích Độ Nhạy Một Chiều Khi Chỉ Có Một Biến Số Thay Đổi -

Kết Quả Phân Tích Mô Phỏng Mô Hình Tài Chính Tài Chính

Kết Quả Phân Tích Mô Phỏng Mô Hình Tài Chính Tài Chính -

Trần Việt Thắng, Nguyễn Thị Bích Hà, Vò Thị Tuyết Anh (2000), Báo Cáo Thẩm Định Dự Án Cầu Và Đường Nguyễn Tri Phương Nối Dài , Chương Trình Giảng

Trần Việt Thắng, Nguyễn Thị Bích Hà, Vò Thị Tuyết Anh (2000), Báo Cáo Thẩm Định Dự Án Cầu Và Đường Nguyễn Tri Phương Nối Dài , Chương Trình Giảng -

Phân tích lợi ích - chi phí dự án cầu Vàm Cống - 8

Phân tích lợi ích - chi phí dự án cầu Vàm Cống - 8

Xem toàn bộ 75 trang tài liệu này.

Như vậy, nếu dự án được chính phủ hỗ trợ chính sách miễn thuế giá trị gia tăng 10% sẽ vững mạnh về mặt tài chính trong bất kỳ trường hợp giá trị kết thúc của dự án nhận giá trị nào. Hệ số an toàn trả nợ trung bình hàng năm của dự án đã được cải thiện so với trước khi được miễn thuế giá trị gia tăng đạt 1,4 (lớn hơn 1,2).

3.2.2. Tình huống 2: Thay đổi định mức chi phi quản lý

Chi phí quản lý được trích với tỷ lệ cố định 15% trên doanh thu sẽ không phản ánh đúng thực tế vì đối với dự án giao thông áp dụng công nghệ thu phí bán tự động có lợi thế kinh tế theo qui mô. Chi phí quản lý chỉ chịu ảnh hưởng bởi yếu tố

lạm phát và tỷ lệ lắp đầy lưu lượng theo tiêu chuẩn thiết kế dự án nên có khả năng xảy ra theo hai trường hợp sau :

Trường hợp 1 : theo kết quả dự báo lưu lượng vận tải qua cầu giai đoạn từ 2014 - 2021 chưa vượt mức năng lực vận tải của đường 4 làn xe13. Cho nên, chi phí quản lý được trích đúng tỷ lệ 15% tổng doanh thu. Từ năm 2022 trở đi chi phí quản lý được điều chỉnh theo tỷ lệ lạm phát (2021 năm gốc).

Trường hợp 2 : chi phí quản lý giai đoạn 2014 – 2024 tỷ lệ được trích đúng 15%. Nhưng giai đoạn 2025 – 2044 khi lưu lượng vận tải đạt đến mức tiêu chuẩn 4 làn xe cộng thêm mức phí vào năm 2025 tăng trên 47.000đồng/PCU/lượt nên tỷ lệ chi phí quản lý trích trên doanh thu giảm 10%/năm.

Bảng 3-7 : Kết quả phân tích kinh tế và tài chính tình huống 2

Kết quả này cho thấy dự án khi đi vào hoạt động thực tiễn sẽ nhận lợi ích ròng kinh tế và tài chính cao hơn so với mô hình phân tích cơ sở.

3.2.3. Tình huống 3 – Chi phí bảo trì thường xuyên được nhận trợ cấp

Giả định nếu dự án được nhận trợ cấp từ quỹ bảo trì đường bộ hàng năm cho quãng đường 9,3km tính theo chi phí nhiên liệu tiêu hao của các phương tiện vận tải tham gia giao thông. Số tiền trợ cấp được nhận từ quỹ bảo trì đường bộ là 1.000 đồng/lít. Khi đó, mỗi PCU tham gia giao thông trên quãng đường này tiêu tốn 0,0744 lít nhiên liệu (theo đúng tiêu chuẩn kỹ thuật 8 lít chạy hết quãng đường 100Km) tương đương số tiền dự án nhận trợ cấp chi phí bảo trì thường xuyên là 1.160VNĐ/PCU. Kết quả phân tích tài chính NPV tài chính là 7.200 tỷ đồng, IRR tài chính là 9,59%/năm và DSCR bình quân hàng năm là 1,26 và kết quả nhận được

13 Đối với đường 4 làn xe lưu lượng vận tải tối đa là 25.000 – 30.000 PCU/ngày đêm.

cao hơn so với kết quả phân tích trong mô hình phân tích cơ sở. Qua đó cho thấy việc tiết kiệm chi phí thường xuyên cũng góp phần tạo ra tính vững mạnh cho dự án. Cho nên, nếu dự án đảm bảo chất lượng công trình khi thi công sẽ góp phần làm giảm chi phí bảo trì hàng năm và chi phí bảo trì trung hạn hay dài hạn.

Tóm lại, qua kết quả phân tích tình huống cho thấy giải pháp khắc phục rủi ro của dự án về phương diện tài chính nếu chính phủ miễn thuế giá trị gia tăng cho mức phí. Ngoài ra, khi dự án đi vào hoạt động nếu tiết kiệm chi phí quản lý và chi phí bảo trì sẽ góp phần làm tăng tính vững mạnh cho dự án. Ngoài ra, để đảm bảo khả năng thanh toán nợ và lãi vay cho dự án cần phải thương lượng kỳ hạn nợ vay là 34 năm. Đồng thời cần chính sách hỗ trợ từ ngân sách nhà nước tài trợ các khoản thanh toán lãi vay và nợ gốc cho các nhà tài trợ ODA. Ngoài ra, với kết quả phân tích mô hình kỳ vọng cho thấy dự án đi vào hoạt động sẽ mang lại hiệu quả cho nền kinh tế. Tuy nhiên, cần phải đo lường mức độ bền vững của dự án khi đi vào hoạt động sẽ vững mạnh trên hai phương diện tài chính và kinh tế.

3.3 PHÂN TÍCH MÔ PHỎNG MONTE CARLO

Kết quả phân tích tài chính và kinh tế mô hình cơ sở của dự án cho thấy dự án đi vào hoạt động thực tiễn có thể đạt được hiệu quả kinh tế. Nhưng liệu tính khả thi của dự án trên hai phương diện kinh tế và tài chính có vững mạnh không. Hơn nữa, đo lường tính vững mạnh về mặt tài chính của dự án nếu dùng trái phiếu chính phủ với lãi suất 8%/năm. Do đó, cần đo lường mức độ bền vững mô hình cơ sở của dự án bằng công cụ phân tích mô phỏng Monte Carlo.

Xây dựng mô hình phân tích mô phỏng Monte Carlo:

3.3.1 Biến giả định

- Tốc độ tăng trưởng lưu lượng vận tải dao động với biên độ ±20% và có dạng phân phối chuẩn với độ lệch chuẩn là 20%.

- Tỷ lệ tăng chi phí đầu tư tăng với bốn khả năng xảy ra 10%, 15%, 20% và 25% có phân phối bậc thang. Giả định xác suất chi phí đầu tư tăng như sau P(<5%)

= 20%, P(5%-10%) =40%, P(10%-15%)=25% và P(15%-20%)=15%.

- Chi phí quản lý : có phân phối chuẩn với độ lệch chuẩn 10%.

3.3.2 Biến dự báo

- Phân tích kinh tế: NPV kinh tế, suất sinh lợi nội tại kinh tế và giá trị hiện tại ngoại tác.

- Phân tích tài chính: NPV tài chính và suất sinh lợi nội tại kinh tế của dự án.

3.3.3 Kết quả phân tích mô phỏng mô hình kinh tế

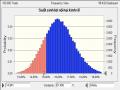

Đồ thị 3-1: Biểu diễn phân phối giá trị hiện tại ròng kinh tế của dự án

Đồ thị 3-2: Biểu diễn phân phối giá trị hiện tại ngoại tác