2.3.2. Phân tích hiệu quả sử dụng vốn của WB cho dự án TCNT III

2.3.2.1. Đánh giá chung về hiệu quả sử dụng vốn của WB cho dự án TCNT III

a) Chỉ số về kết quả:

Bảng 2.2: Chỉ tiêu cuối kỳ của dự án

Đơn vị: triệu USD

Mục tiêu cần đạt cuối kỳ | Kết thúc giải ngân (2013) | ||

Thực hiện | % HT | ||

(1) | (2) | (3) | (4)=(3)/(1) |

(i) Luỹ kế vốn đầu tư cho khu vực nông thôn từ kết quả thực hiện dự án (triệu USD) | 270 | 430 | 159% |

(ii) Việc làm tăng thêm từ kết quả đầu ra Tiểu dự án | 100.000 | 140.000 | 140% |

Có thể bạn quan tâm!

-

Giải pháp nâng cao hiệu quả sử dụng vốn của ngân hàng thế giới cho dự án tài chính nông thôn tại Việt Nam - 1

Giải pháp nâng cao hiệu quả sử dụng vốn của ngân hàng thế giới cho dự án tài chính nông thôn tại Việt Nam - 1 -

Giải pháp nâng cao hiệu quả sử dụng vốn của ngân hàng thế giới cho dự án tài chính nông thôn tại Việt Nam - 3

Giải pháp nâng cao hiệu quả sử dụng vốn của ngân hàng thế giới cho dự án tài chính nông thôn tại Việt Nam - 3

Xem toàn bộ 33 trang tài liệu này.

Nguồn: Ban quản lý dự án TCNT

b) Những chỉ số đầu ra của Dự án: Những kết quả chỉ số đầu ra của dự án được đánh giá phân tích chi tiết theo cấu phần vốn của dự án như sau:

Bảng 2.3: Mức đạt chỉ tiêu đối với các cấu phần trong dự án.

Chỉ số | Mục tiêu cần cuối kỳ Dự án | Kết thúc giải ngân (2013) | ||

Thực hiện | % HT | |||

(1) | (2) | (3) | (4) | (5)=(4)/(3) |

Cấu phần A Quỹ phát triển nông thôn (RDFIII) | (i) Lũy kế số vốn trung và dài hạn đã giải ngân (triệu USD) | 155 | 173,5 | 112% |

(ii) Lượng người vay cuối cùng | 43.600 | 57.440 | 132% | |

(iii) Tỷ lệ nợ quá hạn/ dư nợ | ≤5% | 0,42% | Đáp ứng | |

Cấu phần B Quỹ cho vay TCVM (MLF) | (i) Lũy kế số khoản vay TCVM của người vay lần đầu | 16.000 | 39.588 | 247% |

(ii) Tỷ lệ khoản vay TCVM dành cho người vay là nữ | ≥40% | 52% | Đáp ứng | |

Cấu phần C Xây dựng năng lực thể chế và phát | Ngân hàng bán buôn (BIDV) Đáp ứng các tiêu chí lựa chọn hoặc với một Kế hoạch phát triển Thể chế có thời gian biểu cụ thể | Đạt 5/5 tiêu chí tại mọi thời điểm | 5/5 | Đáp ứng |

Chỉ số | Mục tiêu cần cuối kỳ Dự án | Kết thúc giải ngân (2013) | ||

Thực hiện | % HT | |||

triển sản phẩm mới | thống nhất với IDA | |||

Các ĐCTC tham gia Đáp ứng các tiêu chí lựa chọn hoặc với một Kế hoạch phát triển Thế chế có thời gian biểu cụ thể thống nhất với IDA | Đạt tại mọi thời điểm | 11/30 PFI đạt; trong đó 2/21 ngân hàng và tất cả 9 PCF | Đáp ứng một phần | |

Lũy kế số cán bộ ngân hàng được đào tạo về các lĩnh vực hoạt động ngân hàng khác nhau | 4.000 | 14.907 | 373% | |

Tài liệu đào tạo được xây dựng cho các học phần đào tạo doanh nghiệp vừa và nhỏ (SME) | Đã soạn thảo tài liệu | Tài liệu được tư vấn TA soạn thảo và VINASME chấp thuận | Hoàn thành |

Nguồn: Ban quản lý dự án

2.3.2.2. Đánh giá hiệu quả kinh tế xã hội đối với người vay vốn cuối cùng

a) Đánh giá hiệu quả sử dụng vốn chung cho hai cấu phần vay vốn là quỹ RDF và MFL:

(i) Thực hiện mục tiêu kinh doanh: Với cơ cấu nguồn vốn tài trợ cho mỗi tiểu dự án của RDF và MLF lần lượt là 54% và 53% thì nguồn vốn này đóng vai trò quan trọng đối với người vay vốn cuối cùng trong thực hiện mục tiêu kinh doanh.

Hình 2.5: Tỷ lệ tài trợ vốn của các bên tham gia vào Dự án TCNT III

Nguồn: Ban quản lý dự án TCNT

(ii) Thu nhập tăng thêm góp phần cải thiện chất lượng cuộc sống:

Mục tiêu thu nhập là đích cuối cùng mà người vay cuối cùng hướng tới. Theo kết quả khảo sát của MKE có tới 397 người (tương đương 93%) được phỏng vấn trả lời là sau khi vay vốn đầu tư làm ăn kinh tế, mục tiêu thu nhập đã đạt được.

b) Hiệu quả sử dụng vốn đối với cấu phần RDF:

Trong 75 dự án điều tra của MKE thì lãi suất cho vay trung bình của các tiểu dự án là 16,7% và có 65/75 (87%) tiểu dự án có IRR lớn hơn lãi suất cho vay trung bình; có 10/75 (13%) tiểu dự án có IRR nhỏ hơn lãi suất cho vay trung bình. Tuy nhiên các tiểu dự án này vẫn được trả nợ đầy đủ cho các PFI.

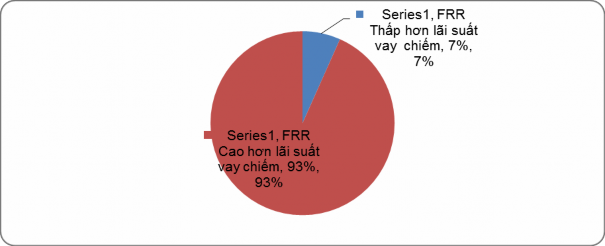

c) Hiệu quả sử dụng vốn đối với cấu phần MFL:

Hình 2.6: Kết quả tính FRR cho tiểu dự án vay từ Quỹ MFL

Nguồn: Kết quả khảo sát thực địa của MKE năm 2013

2.3.2.3. Đánh giá hiệu quả kinh tế xã hội đối với các PFI/MFI tham gia vào dự án TCNTTIII:

a) Nâng cao năng lực thể chế và cải thiện tình hình tài chính:

Qua phân tích tình hình tài chính của các PFI, PFC tham gia dự án, có thể thấy: (i) Hầu hết các PFI/PFC đều có nỗ lực cải thiện tình hình tài chính trong quá trình tham gia dự án, nhất là các PCF và các ngân hàng có qui mô nhỏ, (ii) Do tác động của khủng hoảng, các PFI có sụt giảm mạnh về các chỉ tiêu tài chính, (iii) Trong giai đoạn hậu khủng hoảng kinh tế, các tiêu chí tài chính của PFI có quy mô lớn bị ảnh hưởng nhiều hơn các PFI có quy mô nhỏ, (iv) Agribank là ngân hàng luôn có các chỉ tiêu được cải thiện ít nhất chứng tỏ khó

khăn của Agribank trong giai đoạn khủng hoảng khi có qui mô tổng tài sản và vốn chủ sở hữu quá lớn.

b) Khả năng tiếp cận khu vực nông nghiệp - nông thôn và đa dạng hóa danh mục khoản vay:

Bảng 2.7: Cho vay lĩnh vực nông nghiệp và nông thôn của một số PFI trước và sau khi tham gia dự án TCNT III

Tỷ lệ Dư nợ cho lĩnh vực NN và PTNT/Tổng dư nợ | |||

2010 | 2013 | 2015 | |

ACB | 0,00% | 0,96% | 0,72% |

VIB | 0,00% | 1,65% | 3,05% |

SHB | 0,00% | 0,35% | 1,15% |

Nguồn: Tính toán của tác giả từ báo cáo thường niên của các Ngân hàng

c) Tiếp cận được nguồn vốn trung dài hạn ổn định:

Đa số các PFI tại Việt nam đều gặp khó khăn trong quá trình huy động vốn trung dài hạn, tỷ lệ huy động vốn trung dài hạn/tổng nguồn huy động của các PFI dưới 30%. Trong bối cảnh như vậy, thì việc tiếp cận nguồn vốn dự án với thời gian 25 năm sẽ bổ sung nguồn vốn dài hạn rất có ý nghĩa cho các PFI, xét cả về khả năng thanh khoản và khả năng sinh lợi.

d) Nâng cao chất lượng cán bộ tín dụng:

Việc tuân thủ nghiêm ngặt các tiêu chí của dự án trong quá trình thẩm định, giám sát sau khi cho vay, chế độ báo cáo kiểm soát, đã tạo áp lực buộc các CBTD phải làm việc chuyên nghiệp, chuẩn mực và có trách nhiệm.Việc tham gia các khóa đào tạo trong khuôn khổ dự án giúp các CBTD nâng cao trình độ, nhận thức và chia sẻ kinh nghiệm trong cho vay tại thị trường nông nghiệp-nông thôn, thậm chí gắn kết các CBTD với nhau thành mạng lưới cho vay (đặc biệt tại các PCF).

2.3.2.4. Đánh giá tính bền vững của dự án TCNTTIII

a) Quỹ quay vòng sau khi dự án kết thúc:

Bảng 2.8: Một số chỉ tiêu của Quỹ quay vòng dự án TCNT III

Đơn vị tỷ đồng

Lũy kế giai đoạn thực hiện dự án (tới 2013) | Quỹ Quay vòng sau khi kết thúc giai đoạn giải ngân | |||

Tổng | 2014 | 2015 | ||

1. Doanh số cho vay: | 2.851 | 1.630 | 1.221 | |

- Quỹ RDF | 2.448 | 1.420 | 1.028 | |

- Quỹ MLF | 403 | 210 | 193 | |

2. Doanh số cho vay lũy kế | 5.351 | 6.981 | 8.203 | |

- Quỹ RDF | 4.749 | 6.169 | 7.197 | |

- Quỹ MLF | 602 | 813 | 1.006 | |

3. Số việc làm tăng thêm | 139.447 | 31.830 | 19.523 |

Nguồn: Tổng hợp từ báo cáo của BQLDA

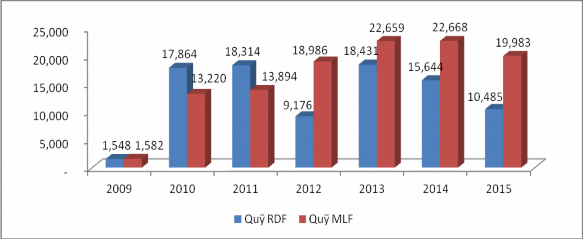

+Trong vòng 5 năm thực hiện dự án, tổng số vốn giải ngân lũy kế của dự án TCNT III là 5.315 tỷ VNĐ. Mỗi đồng vốn của WB tạo ra 2,62 đồng đầu tư vào khu vực nông nghiệp-nông thôn. Và với thời gian hoạt động tới năm 2033, Quỹ quay vòng, dự kiến sẽ tạo ra khoảng 30.000 tỷ đồng đầu tư vào khu vực này.

+ Trong 05 năm thực hiện dự án, số việc làm mới tạo ra gần 140 ngàn, sau khi kết thúc giai đoạn giải ngân, vốn quay vòng trong hai năm 2014, 2015 đã tạo thêm hơn 51 ngàn việc làm.

b) Tính lan tỏa của dự án:

(i) Đối với các ĐCTC: Chuỗi dự án TCNT nói chung và dự án TCNT III nói riêng đã thu hút 37 ĐCTC là 28 ngân hàng thương mại (chiếm gần 70% tổng số ngân hàng thương mại tại Việt Nam) và 9 Quỹ Tín dụng Nhân dân tham gia giải ngân.

(ii) Đối với người vay cuối cùng:

- Thông qua vay vốn từ dự án TCNT III, các doanh nghiệp, cá nhân, hộ gia đình đã hình thành thói quen sử dụng các dịch vụ tài chính do ngân hàng cung cấp.

Hình 2.7: Số lượng khỏan vay dự án TCNT III qua các năm

Nguồn: Tính tóan từ số liệu do BLQLDA cung cấp

(iii) Đối với môi trường: Với chuỗi dự án TCNT đã tạo ra một thói quen mới cho người vay trong việc tuân thủ các cam kết về môi trường; tạo ra một phương thức quản lý khoản vay của ngân hàng gắn với các điều kiện về môi trường tại các PFI. Đa số các PFI mà tác giả khảo sát trong quá trình làm việc đều cho rằng, nếu dự án kết thúc, các tiêu chí về môi trường vẫn được xem xét khi cho vay.

2.4. Kết luận chung về hiệu quả sử dụng vốn của WB cho dự án TCNT

2.4.1. Nhưng kết quả đạt được

a) Hoàn thành tất cả các chỉ tiêu cuối kỳ của dự án.

Về tổng thể, dự án TCNT III hoàn thành các mục tiêu phát triển đã thống nhất giữa Chính phủ Việt Nam và WB khi thẩm định dự án.

b) Kết quả đạt được đối với các ĐCTC tham gia dự án: Nguồn vốn dài hạn và ổn định của dự án tác động khuyến khích các ĐCTC mở rộng tiếp cận thị trường nông thôn; Giảm thiểu rủi ro cho PFI; Các hợp đồng hỗ trợ kỹ thuật và đào tạo được dự án tài trợ đã hỗ trợ các ĐCTC xây dựng và thực hiện kế hoạch kinh doanh chiến lược, kế hoạch phát triển thể thế, tăng cường năng lực cho vay ở khu vực nông thôn.

c)Kết quả đạt được đối với người vay vốn cuối cùng:

Thông qua dự án TCNT, doanh nghiệp, hộ gia đình và cá nhân có thêm cơ hội tiếp cận với nguồn vốn vay từ các ĐCTC.

2.4.2. Tồn tại, hạn chế và nguyên nhân

2.4.2.1. Tồn tại, hạn chế

a) Hạn chế về sự phối hợp của các cơ quan liên quan trong quá trình thực hiện dự án

b) Hạn chế thiết kế dự án

c) Hạn chế về thực hiện dự án

2.4.2.2. Nguyên nhân

a) Nguyên nhân thuộc về các chủ thể tham gia dự án.

i) Các cơ quan quản lý Nhà nước và WB:

ii) Các ĐCTC tham gia dự án

iii) Người vay vốn cuối cùng

b) Nguyên nhân thuộc về môi trường vĩ mô

CHƯƠNG 3

GIẢI PHÁP NÂNG CAO HIỆU QUẢ SỬ DỤNG VỐN CỦA NGÂN HÀNG THẾ GIỚI

CHO DỰ ÁN TÀI CHÍNH NÔNG THÔN TẠI VIỆT NAM

3.1. Định hướng chiến lược khai thác nguồn vốn của WB cho lĩnh vực nông nghiệp-nông thôn tại Việt Nam

3.1.1. Thay đổi trong quan hệ hợp tác phát triển phù hợp với bối cảnh Việt nam

Năm 2009, Việt nam trở thành nước có thu nhập trung bình thấp. Điều này đã tác động tới mối quan hệ hợp tác phát triển giữa Việt nam và các nhà tại trợ vốn ODA. Các nhà tài trợ nói chung và WB nói riêng đã và đang có những thay đổi về chính sách tài trợ để phù hợp với bối cảnh mới của Việt nam.

3.1.2. Những thách thức trong việc thu hút nguồn vốn của WB cho lĩnh vực nông nghiệp-nông thôn trong thời gian tới

- Viện trợ không hòan lại giảm dần là một khó khăn lớn trong lĩnh vực nông nghiệp-nông thôn với mục tiêu là xây dựng nông thôn mới và giảm tỷ lệ nghèo ở khu vực này.

- Sau năm 2017, Việt nam sẽ vay vốn từ WB với lãi suất kém ưu đãi từ đó tác động vốn vay sẽ tăng giá và đòi hỏi Việt nam phải tính tóan, cân nhắc tổng thể

và chi tiết khi quyết định sử dụng nguồn vốn này nhằm đạt được hiệu quả đầu tư và an toàn nợ công.

- Các điều kiện về vốn vay kém ưu đãi sẽ đòi hỏi các cơ quan quản lý nhà nước, các ĐCTC tham gia dự án, người vay vốn cuối cùng phải lựa chọn các phương án tối ưu về: đồng tiền vay vốn để tác động bởi tỷ giá là thấp nhất

3.1.3. Định hướng chiến lược khai thác nguồn vốn ODA cho tài chính nông thôn đến năm 2020 và các năm tiếp theo

3.1.3.1. Các chương trình mục tiêu quốc gia về phát triển nông nghiệp-nông thôn và xóa đói giảm nghèo ở Việt Nam

Nhằm phát triển nông nghiệp-nông thôn, trong thời gian qua, Chính phủ đã thực hiện nhiều chương trình mục tiêu quốc gia như: Chương trình 135; Chương trình xóa đói giảm nghèo bền vững và Chương trình nông thôn mới; Chương trình xóa đói giảm nghèo giai đoạn 2001-2005, giai đoạn 2006–2010; Chương trình giảm nghèo bền vững 2011–2015; Chương trình phát triển nông nghiệp ứng dụng công nghệ cao thuộc Chương trình quốc gia phát triển công nghệ cao đến năm 2020.

3.1.3.2. Chiến lược phát triển nông nghiệp-nông thôn giai đoạn 2011 – 2020:

Bộ NN&PTNT đã ban hành Chiến lược phát triển nông nghiệp-nông thôn giai đoạn 2011–2020 theo công văn số: 3310/BNN-KH ngày 12/10/2009. Trên cơ sở đó, các mục tiêu của Chiến lược phát triển nông nghiệp – nông thôn được cụ thể hóa, trong đó: Giai đoạn 2016 - 2020: phát triển nông nghiệp theo hướng toàn diện, hiện đại, sản xuất hàng hóa lớn, vững bền; phát triển nông thôn gắn với quá trình công nghiệp hóa, đô thị hóa đất nước, tăng thu nhập và cải thiện căn bản điều kiện sống của cư dân nông thôn, bảo vệ môi trường.

3.1.3.3. Định hướng phát triển tài chính phục vụ nhu cầu thu hút đầu tư cho nông nghiệp-nông thôn

Nghị quyết 26/TƯ của Ban chấp hành Trung ương Đảng Khoá X về xây dựng nông thôn mới nêu rõ ưu tiên nguồn vốn cho nông nghiệp, nông thôn 5 năm sau cao gấp đôi 5 năm trước.

3.2. Giải pháp nâng cao hiệu quả sử dụng vốn WB cho các dự án TCNT

3.2.1. Nhóm giải pháp về nhận thức

Việc thay đổi nhận thức cần được thể hiện ngay từ khâu đàm phán giữa Chính phủ Việt nam và WB. Cần nhận thức rõ mối quan hệ giữa Việt nam và

WB trong giai đoạn mới là mối quan hệ đối tác tin cậy và xây dựng trong hợp tác phát triển thay vì mối quan hệ nghiêng về “bên cho” và “bên nhận” như trước đây.

3.2.2. Nhóm giải pháp về thiết kế và thực hiện dự án

3.2.2.1. Mô hình cơ cấu thực hiện và quản lý dự án

Từ thành công của chuỗi dự án TCNT cho thấy, việc xác định rõ mô hình thực hiện dự án với vai trò và trách nhiệm của từng chủ thể tham gia dự án sẽ là nhân tố quyết định thành công.

(i) Mô hình tổng thể: Tác giả đề xuất mô hình thực hiện dự án như sau:

NHBB

Ban QLDA

Chính quyền địa phương/

Các tổ chức phi chính phủ

DN vay vốn

Hộ gia đình

NHBL

Sơ đồ 3.1: Đề xuất cơ cấu tổ chức của dự án

WB | Hiệp định tài trợ | CHÍNH PHỦ | ||

BỘ NN&PTNT | NHNN | Bộ Ban ngành liên quan | |||||

Cơ quan thanh tra | ||

(Nguồn: Tác giả đề xuất)

3.2.2.2. Về thiết kế dự án

(i) Lựa chọn lĩnh vực, ngành nghề ưu tiên cho vay.

(ii) Lựa chọn và phân bổ hạn mức cho vay đối với các ĐCTC tham gia.

(iii) Nghiên cứu gói sản phẩm mới tới người thụ hưởng dự án cần có sự tham gia đồng thời của Tư vấn nước ngòai và Tư vấn trong nước .

(iv) Thiết kế dự án mới cần kết hợp thực hiện các chủ trương, chính sách của Chính phủ và phát huy thế mạnh của từng địa phương.

3.2.2.3. Về thực hiện dự án

(i) Lập kế hoạch chi tiết của từng cấu phần và đảm bảo các cấu phần của dự án được triển khai đồng bộ trong tổng thể dự án.

(ii) Bổ sung điều khỏan phạt đối với các khỏan vay được sử dụng không đúng mục đích, đối tượng cho vay ban đầu.

(iii) Hỗ trợ trực tiếp cho người dân để thực hiện các cam kết môi trường.

(iv) Tăng tính khả thi đối với gói hỗ trợ kỹ thuật.

(v) Phối hợp trong quá trình đấu thầu của dự án.

3.2.3.Nhóm giải pháp nâng cao năng lực của các ĐCTC tham gia dự án

3.2.3.1. Đối với ngân hàng bán buôn

Các ngân hàng được lựa chọn làm ngân hàng bán buôn cần đáp ứng và các các giải pháp thực hiện nhằm nâng cao khả năng quản trị, hiệu quả hoạt động, nâng cao năng lực tài chính để đáp ứng yêu cầu của WB và các cơ quan quản lý trong việc lựa chọn ngân hàng phục vụ quản lý nguồn vốn WB.

3.2.3.2. Đối với các tổ chức tín dụng nông nghiệp, nông thôn

a) Ngân hàng chính sách xã hội Việt nam, Ngân hàng NN&PTNT Việt nam, Ngân hàng hợp tác xã:

(i)Tăng cường năng lực tài chính, quản trị rủi ro và đổi mới hoạt động.

(ii) Đa dạng hóa sản phẩm tín dụng cho phát triển nông nghiệp-nông thôn.

b) Đối với các tổ chức TCVM:

+ Đào tạo cho các MFI này về kiến thức, kỹ năng, năng lực quản lý và cho vay ở khu vực nông thôn thôn.

+ Gắn các hoạt động TCVM vào các chương trình khuyến nông, khuyến

lâm, khuyến ngư và các hoạt động của các hội, đoàn thể;

+ Các tổ chức TCVM cần phải đa dạng hóa và nâng cao chất lượng sản phẩm dịch vụ của mình.

3.2.4. Nhóm giải pháp nâng cao hiệu quả quỹ quay vòng của dự án

(i) Xây dựng cơ chế quản lý quỹ quay vòng sau khi kết thúc dự án.

(ii) Xây dựng cơ chế giám sát quỹ quay vòng.

(iii) Tập trung cho vay quỹ quay vòng theo chuỗi giá trị trong ngành nông nghiệp.

(iv) Xây dựng hệ thống chỉ tiêu đánh giá hiệu quả sử dụng Quỹ quay

vòng:

3.2.5. Nhóm giải pháp nâng cao nhận thức, khả năng quản lý dự án vay vốn vốn với người vay vốn cuối cùng

3.3. Một số kiến nghị nhằm nâng cao hiệu quả sử dụng nguồn vốn của WB cho dự án TCNT

3.3.1. Một số kiến nghị với Chính phủ

3.3.1.1. Hoàn thiện khung pháp lý

3.3.1.2. Tạo lập môi trường vĩ mô ổn định:

3.3.1.3 Nâng cao khối lượng và chất lượng hệ thống thông tin, dữ liệu về vốn hỗ trợ của WB:

3.3.1.3. Hoàn thiện cơ cấu tổ chức quản lý, sử dụng vốn WB:

(i). Thành lập cơ quan quản lý ODA và vốn vay ưu đãi trực thuộc Chính phủ.

(ii) Củng cố năng lực của các Ban quản lý dự án.

(iii) Tổ chức và phân công trách nhiệm rõ ràng trong quản lý, sử dụng và giám sát vốn ODA.

3.3.1.4. Hoàn thiện cơ chế huy động tối đa nguồn vốn đối ứng trong nước thực hiện dự án.

a) Nâng cao hiệu quả huy động vốn đối ứng từ khu vực tư nhân.

b) Nâng cao hiệu quả huy động vốn đối ứng từ hệ thống NHTMVN.

3.3.2. Kiến nghị với Bộ Nông nghiệp và Phát triển nông thôn:

3.3.2.1. Xây dựng chiến lược huy động vốn ODA cho toàn ngành.

3.3.2.2. Xác định rõ chức năng nhiệm vụ và phối hợp giữa các Bộ liên quan trong việc quản lý, sử dụng vốn tài trợ.

3.3.3. Kiến nghị với Ngân hàng Nhà nước Việt Nam:

3.3.3.1. Chỉ đạo các ĐCTC với đầu mối là Agribank thiết kế các sản phẩm cho vay theo chuỗi giá trị để nâng cao hiệu quả cho vay, khả năng bán chéo sản phẩm, khả năng xuất khẩu.

3.3.3.2. Áp dụng gói hỗ trợ kỹ thuật về quản trị rủi ro của Tư vấn quốc tế để giảm thiểu rủi ro trong mô hình bán buôn và rủi ro hệ thống của nền kinh tế suy thoái.

3.3.3.3. Hỗ trợ phát triển hệ thống TCVM theo quyết định số 2195/QĐ-TTg ngày 06/12/2011.

3.3.3.4. Thực hiện các giải pháp đưa nghị định số 55/2005/NĐ-CP ngày 09/06/2015 về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn.