quà, phiếu mua hàng... đây luôn là công cụ thu hút và khuyến khích khách hàng gửi tiền vào các NHTMNN. Ngân hàng cần chú trọng đến sở thích của khách hàng để đưa ra những chương trình khuyến mãi cho phù hợp.

Tận dụng triệt để sức mạnh internet để quảng bá sản phẩm tiền gửi đến khách hàng. Thường xuyên cập nhật thông tin trên trang web của ngân hàng về các sản phẩm dịch vụ mới nhằm giúp khách hàng tham khảo, đánh giá và lựa chọn sản phẩm phù hợp với nhu cầu.

Xây dựng đội ngũ cộng tác viên có đủ kiến thức, kỹ năng và thân thiện tư vấn trực tiếp tại nhà cho khách hàng khi có đợt sản phẩm tiền gửi mới hay các chương trình khuyến mãi đặc biệt. Đây là việc làm thiết thực, tác động mạnh, đạt hiệu quả cao trong công tác quảng bá và tuyên truyền sản phẩm.

3.1.6. Một số giải pháp khác

Yếu tố an toàn và bảo mật thông tin cần được đặt lên hàng đầu. Cần quán triệt tư tưởng bảo đảm an toàn thông tin đến toàn bộ nhân viên, tuyệt đối tuân thủ quy trình để nâng cao tính bảo mật thông tin khách hàng.

Tích cực liên kết, hợp tác giữa các NHTMNN với nhau để cùng phát triển, mở rộng kênh phân phối dịch vụ và cung ứng tiện ích cho khách hàng nhiều hơn nữa. Các NHTMNN cần liên thông với nhiều ngân hàng trong nước và quốc tế sẽ tạo sự thuận lợi cho khách hàng khi muốn chuyển tiền hay rút tiền.

Đẩy mạnh tài trợ các chương trình an sinh xã hội trợ giúp gia đình neo đơn, xây dựng nhà tình nghĩa, nhà tình thương hay trợ giúp trẻ em mồ côi, tàn tật. Tham gia các chương trình văn hóa, thể thao, ủng hộ các quỹ từ thiện và các hoạt động nhân đạo tại địa phương...

Các NHTMNN cần quan tâm hơn nữa công tác chăm sóc và tri ân khách hàng lâu năm. Trường hợp khách hàng là bà Lê Thị Bích Thủy ngụ tại Quận Bình Thạnh, TP.HCM có khoản tiền gửi 270 đồng (tương đương 2 chỉ vàng thời điểm

Có thể bạn quan tâm!

-

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Quyết Định Gửi Tiền Của Khách Hàng Cá Nhân Tại Các Nhtmnn

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Quyết Định Gửi Tiền Của Khách Hàng Cá Nhân Tại Các Nhtmnn -

Kết Quả Hệ Số Cronbach’S Alpha Sau Khi Loại Biến

Kết Quả Hệ Số Cronbach’S Alpha Sau Khi Loại Biến -

Nhóm Giải Pháp Tăng Cường Khả Năng Huy Động Vốn Đối Với Khcn Tại Các Nhtmnn

Nhóm Giải Pháp Tăng Cường Khả Năng Huy Động Vốn Đối Với Khcn Tại Các Nhtmnn -

Các yếu tố ảnh hưởng đến quyết định gửi tiền của khách hàng cá nhân tại các ngân hàng thương mại nhà nước - 12

Các yếu tố ảnh hưởng đến quyết định gửi tiền của khách hàng cá nhân tại các ngân hàng thương mại nhà nước - 12 -

Các yếu tố ảnh hưởng đến quyết định gửi tiền của khách hàng cá nhân tại các ngân hàng thương mại nhà nước - 13

Các yếu tố ảnh hưởng đến quyết định gửi tiền của khách hàng cá nhân tại các ngân hàng thương mại nhà nước - 13

Xem toàn bộ 111 trang tài liệu này.

gửi) tại Quỹ Tiết kiệm Xã hội chủ nghĩa thuộc Ngân hàng Nhà nước Việt Nam từ năm 1983. Sau 30 năm, tức vào tháng 10/2014 bà Thủy đến Kho bạc Nhà nước Quận Bình Thạnh lãnh tiền tiết kiệm và được biết nghĩa vụ thanh toán là của VietinBank. Tuy nhiên, do trải qua thời kỳ đổi tiền và giá trị đồng tiền cũng thay đổi nên sau khi tính toán VietinBank trả cả gốc lẫn lời cho bà Thủy là

4.385 đồng. Trường hợp này, VietinBank đã bỏ lỡ một cơ hội làm thương hiệu cực tốt. Trong khi đó, tại ngân hàng BIDV có một trường hợp tương tự nhưng có kết quả hài lòng khách hàng. Tháng 12/2014, sau khi nhận được yêu cầu, BIDV Hoàn Kiếm đã nhanh chóng hoàn thành các thủ tục đúng quy định và trao lại số tiền gốc và lãi gần 400 triệu đồng cho gia đình bà Ngô Thị Hợi. Bên cạnh đó, ngân hàng còn tổ chức riêng một buổi lễ chi trả và tặng quà nhằm tri ân khách hàng lâu năm như bà Hợi. Có thể thấy được BIDV đã ứng xử rất có lý có tình, qua đó nâng cao được uy tín thương hiệu ngân hàng.

3.2. Định hướng phát triển các NHTMNN

Ngành ngân hàng, đặc biệt là các NHTMNN đã đạt được nhiều thành tựu qua những năm đổi mới và phát triển. Nhóm các ngân hàng này đã vươn lên và khẳng định vai trò là Ngân hàng thương mại lớn nhất, giữ vai trò chủ đạo, trụ cột đối với nền kinh tế đất nước. Bước vào giai đoạn mới hội nhập sâu hơn, toàn diện hơn, nhưng đồng thời cũng phải đối mặt nhiều hơn với cạnh tranh, thách thức sau khi Việt Nam gia nhập Tổ chức Thương mại thế giới năm 2006 và cam kết mở cửa hoàn toàn thị trường tài chính ngân hàng vào năm 2011, các NHTMNN đã có những mục tiêu định hướng phát triển thích hợp trong tình hình mới. Những yêu cầu mới của thời đại không cho phép ngân hàng duy trì mô hình cấu trúc cũ nữa mà cần phải có một chiến lược cơ cấu lại ngân hàng một cách toàn diện. Về mục tiêu này, các NHTMNN đang từng bước thực hiện trong những năm gần đây, dần trở thành các NHTMCP với mức vốn nhất định của Nhà nước, tối thiểu là 51%.

Đối với thị trường nước ta, các NHTMNN vẫn có nhiều lợi thế so với NHTMCP; khối quốc doanh luôn dẫn đầu trong hệ thống về vốn, tài sản, nguồn nhân lực, mạng lưới hoạt động và số lượng khách hàng. Tuy nhiên, với xu thế cạnh tranh ngày càng mạnh, các lợi thế so sánh xưa nay nếu không giữ được sẽ là mối lo ngại cho khối các ngân hàng này. Các NHTMNN thực sự đứng trước thách thức lớn về cạnh tranh, được mất.

Vì vậy, các NHTMNN cần có định hướng phát triển phù hợp với tình hình mới. Mục tiêu là tiếp tục giữ vững, phát huy vai trò ngân hàng thương mại hàng đầu, trụ cột, chủ lực trên thị trường tài chính, tiền tệ của đất nước. Bằng mọi giải pháp để huy động tối đa nguồn vốn trong và ngoài nước. Duy trì tăng trưởng tín dụng ở mức hợp lý. Ưu tiên đầu tư cho công nghệ hiện đại nhằm đáp ứng được yêu cầu phát triển chung của thị trường ngân hàng trong nước và quốc tế. Nâng cao hơn nữa vai trò dẫn dắt, vị trí chủ đạo của khối quốc doanh trên thị trường; có năng lực quản trị tiên tiến, có phạm vi hoạt động hàng đầu, kinh doanh an toàn và hiệu quả. Phấn đấu trở thành ngân hàng đạt trình độ khu vực, phát huy vai trò đối tác kinh tế lớn và tin cậy trong các mối quan hệ kinh tế quốc tế. Trở thành những ngân hàng được xếp hạng tín nhiệm tốt nhất tại Việt Nam, phát triển theo hướng tập đoàn tài chính - ngân hàng hiện đại, có uy tín trong nước, khu vực và thế giới.

3.3. Định hướng phát triển khả năng huy động vốn đối với KHCN tại các NHTMNN

Một số định hướng phát triển dịch vụ tiền gửi cá nhân đến năm 2020, tầm nhìn đến năm 2025 như sau:

Tiếp tục mở rộng mạng lưới, phát triển quy mô trên toàn quốc. Tăng trưởng nguồn vốn huy động cá nhân theo cả chiều sâu và chiều rộng; tăng trưởng phù

hợp với năng lực của từng NHTMNN và theo định hướng phát triển của Chính phủ và NHNN.

Phát triển thị phần huy động đồng thời vẫn duy trì và giữ vững đội ngũ khách hàng cá nhân hiện có. Xây dựng và vun đắp mối quan hệ lâu bền với khách hàng truyền thống. Có chính sách ưu đãi, chính sách thưởng và hậu mãi cụ thể đối với từng đối tượng khách hàng trung thành. Cần đầu tư công tác tiếp thị, đẩy mạnh chăm sóc và hỗ trợ khách hàng.

Tiêu chuẩn hóa và hiện đại hóa tất cả các nghiệp vụ ngân hàng, đảm bảo hòa nhập với các NHTM khác trong mọi lĩnh vực. Đa dạng hoá sản phẩm phù hợp với nhu cầu thị trường. Xác định và tập trung vào các nhóm khách hàng trọng yếu. Phát triển thêm các sản phẩm mới dựa trên nền tảng công nghệ hiện đại.

Tuyển nhân viên có kinh nghiệm và trình độ khoa học công nghệ cao chuẩn bị thiết lập đội ngũ đáp ứng nhu cầu trong tương lai. Nguồn nhân lực phải không ngừng được tăng cường về số lượng và nâng cao về chất lượng. Tổ chức triển khai công tác đào tạo và đào tạo lại nhân viên trên tất cả các mặt nghiệp vụ để đáp ứng yêu cầu của một ngân hàng hiện đại.

Lập thêm một phòng ban chuyên nghiên cứu và triển khai các dịch vụ tiền gửi, phụ trách mảng huy động nguồn vốn khách hàng cá nhân, hỗ trợ về mặt kỹ thuật, nâng cao chất lượng thực hiện các giao dịch. Đưa ra các chính sách khách hàng cụ thể và có biện pháp thực thi hiệu quả ở chi nhánh.

Đẩy mạnh chương trình quảng bá hình ảnh ngân hàng. Tổ chức các chiến dịch quảng bá rộng rãi về sản phẩm dịch vụ của ngân hàng gắn với lợi ích của khách hàng. Tập trung tiếp thị, chào bán sản phẩm đối với các khách hàng cá nhân.

Nâng cao năng lực thu hút nguồn vốn từ giới trẻ. Trong tương lai gần số lượng thanh niên sẽ tăng lên một mức đáng kể, đây là thị trường hấp dẫn với nhu cầu đa dạng như ăn, ở, học tập và làm việc, vì vậy việc phát triển sản phẩm nhắm vào đối tượng thanh niên, giới trẻ là việc các NHTMNN cần làm ngay.

KẾT LUẬN CHƯƠNG 3

Dựa trên số liệu phân tích và đánh giá ở chương 2, trên cơ sở phân tích tổng thể môi trường kinh doanh và thực trạng triển khai hoạt động huy động vốn của KHCN tại các NHTMNN, Chương 3 luận văn đã đưa ra một số giải pháp cơ bản về các mặt như nâng cao uy tín, thương hiệu, nâng cao chất lượng dịch vụ, công nghệ, phát triển nguồn nhân lực, nâng cao năng lực phục vụ khách hàng nhằm làm nền tảng cho việc phát triển dịch vụ tiền gửi tại các NHTMNN trong tương lai.

KẾT LUẬN

Các NHTMNN luôn quan tâm phát triển hoạt động huy động và trong đó nguồn vốn từ dân cư được chú trọng hàng đầu. Muốn tăng hiệu quả từ hoạt động huy động nguồn vốn này cần phải có những nghiên cứu cụ thể, từ đó đưa ra giải pháp thích hợp để phát triển một cách khoa học và hiệu quả. Đó cũng chính là nguyên nhân tác giả viết luận văn tìm hiểu các yếu tố ảnh hưởng đến quyết định gửi tiền tiết kiệm của khách hàng cá nhân tại các NHTMNN. Với mong muốn tìm và phân loại những yếu tố chính tác động đến khả năng gửi tiền tiết kiệm của nhóm khách hàng này, đồng thời giúp các ngân hàng xác định và đưa ra những giải pháp cụ thể nhằm nâng cao khả năng huy động, nâng cao hiệu quả kinh doanh của ngân hàng.

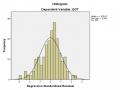

Số liệu sử dụng trong đề tài là số liệu sơ cấp thu thập 202 mẫu trong khoảng thời gian từ tháng 06/2014 đến 03/2015. Kết quả phân tích đã rút ra được 5 yếu tố ảnh hưởng đến quyết định gửi tiền tiết kiệm của KHCN là uy tín ngân hàng, chất lượng dịch vụ, sự thuận tiện, nhân viên và lãi suất.

Ngoài ra, nội dung luận văn cũng đã hệ thống hóa các vấn đề lý luận cơ bản về huy động vốn, khái niệm và vai trò của huy động vốn trong hoạt động kinh doanh của ngân hàng, đồng thời giới thiệu các sản phẩm huy động tiền gửi tại các NHTMNN hiện nay. Phân tích thực trạng huy động và kết quả hoạt động của 5 NHTMNN trong giai đoạn 2010-2014. Cuối cùng, luận văn đã đưa ra một số giải pháp nhằm giúp các NHTMNN nâng cao khả năng huy động tiền gửi từ dân cư.

Do tác giả còn hạn chế về kiến thức và thời gian nghiên cứu, mẫu khảo sát còn nhỏ, chưa thể mang tính đại diện cao, nên việc xây dựng mô hình còn nhiều khiếm khuyết và không tránh khỏi những thiếu sót nhất định. Vì vậy, tác giả mong nhận được sự góp ý của những người quan tâm cùng chủ đề này để có thể đóng góp ý kiến và cùng nhau hoàn thiện hơn trong những công trình nghiên cứu sau.

TÀI LIỆU THAM KHẢO

A. Tài liệu Tiếng Việt:

1. Hoàng Trọng và Chu Nguyễn Mộng Ngọc, 2008. Phân tích dữ liệu nghiên cứu với SPSS Tập 1. TP.HCM: NXB Hồng Đức.

2. Hoàng Trọng và Chu Nguyễn Mộng Ngọc, 2008. Phân tích dữ liệu nghiên cứu với SPSS Tập 2. TP.HCM: NXB Hồng Đức.

3. Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Công Thương Việt Nam (VietinBank), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng Nông Nghiệp và Phát triển Nông thôn Việt Nam (Agribank), Ngân hàng Phát triển nhà đồng bằng sông Cửu Long (MHB), giai đoạn 2010-2013. Báo cáo thường niên.

4. Nguyễn Đăng Dờn, 2009. Nghiệp vụ ngân hàng thương mại. TP.HCM: NXB Đại học Quốc gia Thành phố Hồ Chí Minh.

5. Nguyễn Đình Thọ và Nguyễn Thị Mai Trang, 2002. Các thành phần của giá trị thương hiệu và đo lường chúng trên thị trường hàng tiêu dùng Việt Nam. Đại học Kinh tế Thành phố Hồ Chí Minh.

6. Nguyễn Đình Thọ, 2011. Phương pháp nghiên cứu khoa học trong kinh doanh. TP.HCM: NXB Lao Động & Xã Hội.

7. Nguyễn Minh Kiều, 2007. Nghiệp vụ ngân hàng hiện đại. TP.HCM: NXB Thống kê.

8. Nguyễn Quốc Nghi, 2011. Nhân tố ảnh hưởng đến quyết định chọn Ngân hàng để gửi tiền tiết kiệm của khách hàng cá nhân. Tạp chí Thị trường Tài chính tiền tệ, số 18 (339), trang 28-29.

9. Nguyễn Quỳnh Hoa, 2007. Nâng cao năng lực cạnh tranh của các Ngân hàng Thương mại Nhà nước Việt Nam trong quá trình hội nhập kinh tế quốc tế. Luận văn Thạc sỹ. Đại học Kinh tế Thành phố Hồ Chí Minh.

10. Quốc hội, 2010. Luật các Tổ chức tín dụng số 47/2010/QH12. Hà Nội, ngày 16/06/2010.

11. Quốc Hội, 2010. Luật Ngân hàng Nhà nước Việt Nam số 46/2010/QH12. Hà Nội, ngày 16/06/2010.

12. Trầm Thị Xuân Hương & cộng sự, 2013. Giáo trình nghiệp vụ ngân hàng thương mại. TP.HCM: NXB Kinh tế Thành phố Hồ Chí Minh.

13. Trịnh Quốc Trung, 2009. Marketing ngân hàng. TP.HCM: NXB Thống Kê.

B. Tài liệu Tiếng Anh:

1. Fishbein A. and Ajzen I, 1975. Belief, attitude, intention, and behavior: A introduction to theory and research. Reading. MA: Addition-Wesley.

2. Gorsuch, R.L., 1983. Factor analysis. 2nd ed. Hillsdale NJ: Lawrence Erlbaum.

3. Hair, J.F., Anderson, R.E., Tatham, R.L. & Black, W.C., 1998. Multivariate Data Analysis. 5th ed. NJ: Prentical-Hall International.

4. Jelena Titko et al, 2012. Service quality in banking: Developing and testing measurement instrument with Latvian sample data. Universitatis Agriculturae et Silviculturae Mendelianae Brunensis.

5. Lehtinen, U & J. R. Lehtinen, 1982. Service Quality: A Study of Quality Dimensions. Working Paper. Service Management Institute, Helsinki, Finland.

6. Lim Chee Seong et al, 2011. The analysis of psychological factors affecting savers in Malaysia. University Tunku Abdul Rahman.

7. Parasuraman, A., V. A. Zeithaml, & L. L. Bery, 1988. SERVQUAL: a multiple- item scale for measuring consumer perceptions of service quality. Journal of Reatailing, 64: 12-40.