chủ nợ, gặp người phải thanh toán dù ở gần hay xa mà họ có thể sử dụng một phương thức nào đó để thực hiện các khoản thanh toán. Do vậy các chủ thể kinh tế sẽ tiết kiệm được rất nhiều chi phí, thời gian, lại đảm bảo thanh toán an toàn. Chức năng này vô hình chung đã thúc đẩy lưu thông hàng hóa, đẩy nhanh tốc độ thanh toán, tốc độ lưu chuyển vốn, từ đó góp phần phát triển kinh tế.

![]() Chức năng tạo tiền:

Chức năng tạo tiền:

Tạo tiền là một chức năng quan trọng, phản ánh rò bản chất của NHTM. Với mục tiêu là tìm kiếm lợi nhuận như là một yêu cầu chính cho sự tồn tại và phát triển của mình, các NHTM với nghiệp vụ kinh doanh mang tính đặc thù của mình đã vô hình chung thực hiện chức năng tạo tiền cho nền kinh tế.

Chức năng tạo tiền được thực thi trên cơ sở hai chức năng khác của NHTM là chức năng tín dụng và chức năng thanh toán. Thông qua chức năng trung gian tín dụng, ngân hàng sử dụng số vốn huy động được để cho vay, số tiền cho vay ra lại được khách hàng sử dụng để mua hàng hóa, thanh toán dịch vụ trong khi số dư trên tài khoản tiền gửi thanh toán của khách hàng vẫn được coi là một bộ phận của tiền giao dịch, được họ sử dụng để mua hàng hóa, thanh toán dịch vụ… Với chức năng này, hệ thống NHTM đã làm tăng tổng phương tiện thanh toán trong nền kinh tế, đáp ứng nhu cầu thanh toán, chi trả của xã hội. Ngân hàng thương mại tạo tiền phụ thuộc vào tỉ lệ dự trữ bắt buộc của ngân hàng trung ương đã áp dụng đối với NHTM. Do vậy, ngân hàng trung ương có thể tăng tỉ lệ này khi lượng cung tiền vào nền kinh tế lớn.

2.1.3 Đo lường giá trị của Ngân hàng thương mại

Giống như những doanh nghiệp thông thường, giá trị của Ngân hàng Thương Mại cũng được đo lường qua những chỉ tiêu cơ bản như là Tobin’Q (Q) hay ROE. Các chỉ số này này đóng một vai trò quan trọng trong nhiều nhiều nghiên cứu về năng lực tài chính, hiệu quả hoạt động và giá trị của doanh nghiệp (Chung & Pruitt, 1994). Tobin Q được định nghĩa là tỷ lệ giá trị thị trường với chi phí thay thế tài sản của một công ty. Giá trị công ty trên thị trường chứng khoán lớn hơn so với chi phí

nếu chọn để thay thế toàn bộ tài sản? Nếu con số này nằm giữa 0 và 1 có nghĩa là chi phí để thay thế toàn bộ tài sản cao hơn giá trị thị trường. Điều này có nghĩa rằng các cổ phiếu bị định giá thấp. Nếu nó là lớn hơn 1, nó cho thấy rằng cổ phiếu được định giá quá cao. Tuy nhiên, rất khó để được chính xác trong chi phí thay thế các tài sản vô hình, do đó nó không có nghĩa là cổ phiếu được định giá quá cao cho khi mới gia nhập thị trường. Ví dụ, các công ty công nghệ sẽ có chi phí thay thế tương đối thấp đối với tài sản của họ so với giá trị thị trường so với công ty đó sản xuất máy móc công nghiệp. Trong khi đo ROE lại phản ánh hiệu quả sử dụng vốn của doanh nghiệp trong đó vốn chủ sở hữu, chỉ số này thông thường lớn hơn ROA gấp nhiều lần. Các nhà đầu tư thường so sánh ROE với các cổ phiếu cùng ngành trên thị trường. Từ đó quyết định và lựa chọn mua cổ phiếu công ty có triển vọng. Tỷ số ngày càng cao có nghĩa doanh nghiệp sử dụng vốn của cổ đông càng hiệu quả. Trong nghiên cứu này Tobin Q được tính như sau:

𝑇𝑜𝑏𝑖𝑛′𝑄 = 𝐺𝑖á 𝑡𝑟ị 𝑡ℎị 𝑡𝑟ườ𝑛𝑔 𝑐ủ𝑎 𝑉𝐶𝑆𝐻 + 𝑔𝑖á 𝑡𝑟ị 𝑡ℎị 𝑡𝑟ườ𝑛𝑔 𝑐ủ𝑎 𝑛ợ

Có thể bạn quan tâm!

-

Ảnh hưởng của tính thanh khoản đến giá trị của công ty - Bằng chứng thực nghiệm tại các ngân hàng Việt Nam - 1

Ảnh hưởng của tính thanh khoản đến giá trị của công ty - Bằng chứng thực nghiệm tại các ngân hàng Việt Nam - 1 -

Ảnh hưởng của tính thanh khoản đến giá trị của công ty - Bằng chứng thực nghiệm tại các ngân hàng Việt Nam - 2

Ảnh hưởng của tính thanh khoản đến giá trị của công ty - Bằng chứng thực nghiệm tại các ngân hàng Việt Nam - 2 -

Mô Hình Đo Lường Sự Ảnh Hưởng Của Tính Thanh Khoản Đến Giá Trị Của Ngân Hàng

Mô Hình Đo Lường Sự Ảnh Hưởng Của Tính Thanh Khoản Đến Giá Trị Của Ngân Hàng -

Ảnh Hưởng Trạng Thái Thanh Khoản Đến Giá Trị Ngân Hàng

Ảnh Hưởng Trạng Thái Thanh Khoản Đến Giá Trị Ngân Hàng -

Mô Hình Ảnh Hưởng Cố Định Fem (Fixed Effects Model)

Mô Hình Ảnh Hưởng Cố Định Fem (Fixed Effects Model)

Xem toàn bộ 97 trang tài liệu này.

𝐺𝑖á 𝑡𝑟ị 𝑠ổ 𝑠á𝑐ℎ 𝑐ủ𝑎 𝑉𝐶𝑆𝐻 + 𝑔𝑖á 𝑡𝑟ị 𝑠ổ 𝑠á𝑐ℎ 𝑐ủ𝑎 𝑛ợ

≈ 𝐺𝑖á 𝑡𝑟ị 𝑡ℎị 𝑡𝑟ườ𝑛𝑔 𝑐ủ𝑎 𝑉𝐶𝑆𝐻

𝐺𝑖á 𝑡𝑟ị 𝑠ổ 𝑠á𝑐ℎ 𝑐ủ𝑎 𝑉𝐶𝑆𝐻

(1)

𝑅𝑂𝐸 = 𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑠𝑎𝑢 𝑡ℎ𝑢ế

𝑉ố𝑛 𝑐ℎủ 𝑠ở ℎữ𝑢 𝑏ì𝑛ℎ 𝑞𝑢â𝑛

(2)

Trong đó giá trị sổ sách được tính toán dựa trên bảng cân đối kế toán và đó là sự khác biệt giữa tổng tài sản và nợ phải trả của công ty (Giá trị sổ sách của VCSH

= (Vốn chủ sở hữu – tài sản vô hình)/Tổng số lượng cổ phiếu đang lưu hành)). Giá trị thị trường của VCSH là giá giao dịch của chính cổ phiếu đó trên thị trường.

2.2 Lý thuyết về thanh khoản của tài sản, tài sản tài chính

2.2.1 Mô hình thị trường thanh khoản thấp

Như Shih –Kuo Yeh và các cộng sự (2015) đã định nghĩa thanh khoản của một tài sản (cụ thể là tài sản tài chính) chính là khả năng mà tài sản đó có thể chuyển đổi thành tiền mặt thông qua quá trình mua bán lại tài sản đó trên thị trường. Khả năng chuyển đổi thành tiền mặt phụ thuộc vào cung và cầu của trên thị trường đối với tài

𝑻

sản đó. Khi thị trường ghi nhận sự sụt giảm trong gía trị của tài sản tài chính, khả năng chuyển đổi thành tiền của tài sản đó sẽ sụt giảm theo. Điều này đồng nghĩa tính thanh khoản của tài sản cũng sẽ thay đổi theo chiều hướng giảm. Việc thay đổi tính khoản của tài sản tài chính theo chiều hướng giảm chính là Liquidity discount (LD). Theo Shih –Kuo Yeh và các cộng sự (2015), LD sẽ được tính theo công thức tổng quát như sau:

𝑳𝑫𝒊𝒕 =

𝑽𝑻 − 𝑽∗

𝑽𝑻

(𝟑)

𝑇

Trong dó 𝑉𝑇 được gọi là tài sản thanh khoản, 𝑉∗ gọi là tài sản không có tính thanh

khoản hoặc thanh khoản thấp.

Như vậy, theo Shih –Kuo Yeh và các cộng sự (2015):

Thứ nhất, giá trị của tài sản có tính thanh khoản:

𝑉𝑇 = max{𝑌𝑇 − 𝐾, 0} (4)

Với,

2

YT: được biết đến như giá trị trung bình của tài sản theo thị trường, được quyết định bởi các yếu tố kinh tế cơ bản của thị trường. YT là một hàm thay đổi theo thời gian với giá trị trung bình là µT và phương sai αY

K: chính là mức giá thực hiện (strike price) đối với quyền chọn mua tài sản, được quy định cố đinh trong các hợp đồng quyền chọn. Khi K= 0, có nghĩa trên thị trường tài sản không có tính thanh khoản.

Thứ hai, lúc giá trị tới hạn khi K = 0, thanh khoản không ảnh hưởng đến giá trị tài sản. Dựa trên Chen (2012) của lý luận, khi thị trường thanh khoản thấp vô cùng, có là không có giao dịch cho phép cho các tài sản. Sau đó giá của tài sản không thanh khoản (𝑉T∗) có thể được tính bằng phương trình sau

𝑉∗ = 𝟏 (𝑬[𝑽 ] − 𝜷${𝑬[𝑽 ] − 𝑹(𝒕, 𝑻)𝒀

})(𝟓)

𝑇 𝑹(𝒕, 𝑻) 𝑻 𝑻 𝑻

Với, 𝑹(𝒕, 𝑻) = 𝒆𝒓(𝑻−𝒕) là lãi suất phi rủi ro. 𝜷$ =𝑪𝒐𝒗[𝑽𝑻,𝒀𝑻]hệ số Beta Dollar, hay

𝑽𝒂𝒓[𝒀𝑻]

chính là hệ số đo lường rủi ro hệ thống của tài sản tài chính. Vậy, theo Shih –Kuo

Yeh và các cộng sự (2015), gía trị tài sản không có thanh khoản có thể ước tính theo

(03) với điều kiện là tài sản đó không còn được đo lường trên thị trường.

2.2.2 Mô hình thị trường thanh khoản hoàn hảo

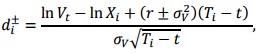

Theo đề xuất của Chen (2012), khi nền kinh tế là “bình thường” và thị trường là thanh khoản hoàn hảo, thì phải là trường hợp giá trị mặc định chỉ có thể xảy ra do các nguyên nhân kinh tế. Kết quả là, chúng ta có thể áp dụng các cấu trúc Geske (1977) lựa chọn mô hình hỗn hợp để đánh giá giá trị tài sản khi nền kinh tế không có bất kỳ căng thẳng thanh khoản. Giả sử giá trị tài sản của công ty mà không có bất kỳ giảm tính thanh khoản (𝑉) theo mô hình Black-Scholes:

= μ

𝑑𝑣

𝑣𝑣

𝑑𝑡 + 𝜎𝑣

𝑑𝑤 (6)

Trong đó w là chuyển động Brown, μ𝑣 và 𝜎𝑣 là các khuếch tán tương ứng. Để đơn giản, chúng tôi giả định rằng công ty có hai khoản nợ (được mở rộng để nhiều nợ coupon), cả hai zero coupon với các giá trị 𝐹1 và 𝐹2 và kỳ hạn 𝑇1 và 𝑇2 tương ứng.

Giá trị vốn chủ sở hữu được tính bằng:

𝐸𝑡 = 𝐴𝑡 𝑁2 (𝑑+, 𝑑+; √𝑇1−𝑡) − 𝑒−𝑟(𝑇1−𝑡)𝐹1𝑁1(𝑑−) −

1 2 𝑇2−𝑡 1

𝑒−𝑟(𝑇2−𝑡)𝐹2𝑁1 (𝑑−, 𝑑−; ; √𝑇1−𝑡) (7)

1 2 𝑇2−𝑡

Trong đó 𝐸𝑡 được ký hiệu là giá trị vốn cổ phần và 𝑁2 (𝑧1, 𝑧2; ρ) là hàm xác suất bình thường bi variate với giới hạn 𝑧1 và 𝑧2 và tương quan ρ;

𝑋1= 𝑉̅𝑇1Trong đó là tổng giá trị nợ (Geske) và 𝑋2= 𝐹2

(8)

Khi nền kinh tế chịu áp lực thanh khoản thì giá trị tài sản sẽ bị ảnh hưởng do thiếu thanh khoản. Kết quả mặc định về kinh tế 𝑉𝑇1< 𝑉̅𝑇1và mặc định thanh khoản

𝑇1

𝑉∗ < 𝐹1.

Để thực hiện thực nghiệm các mô hình giảm tính thanh khoản, thời giá của dòng tiền ra năm đầu tiên được mặc định là 𝐹1. Đối với 𝐹2, tổng hợp các luồng tiền mặt năm thứ hai và một nửa trong số tiền mặt còn lại. Thời gian đáo hạn 𝑇1 và 𝑇2 được cố định một đến hai năm, tương ứng. Sau đó, chúng ta có thể sử dụng thông tin thị trường để hiệu chỉnh giá trị tài sản thanh khoản 𝑉𝑡 và giá trị tài sản thanh khoản 𝑉𝑡 *.

2.3 Lý thuyết về thanh khoản trong thị trường chứng khoán.

Trong thị trường chứng khoán, thanh khoản được hiểu là một khái niệm trừu tượng với rất nhiều định nghĩa khác nhau. Hiểu một cách đơn giản nhất thanh khoản là mức độ dễ dàng của việc giao dịch một chứng khoán nào đó. Hiểu một cách thực tế hơn thị trường được coi là thanh khoản khi mà các chi phí giao dịch tương ứng được tối thiểu hóa các thành phần cấu thành nên tính thanh khoản bao gồm: chi phí tìm kiếm đối tác giao dịch, chi phí rủi ro tồn đọng do trì hoãn giao dịch, rủi ro lựa chọn đối nghịch và các rủi ro do bất hoàn hảo thị trường (Kyle, 1985).

Dự trên lý luận này nhiều tác giả đã phát triển rủi ro thanh khoản khác nhau và mỗi thước đo tập trung khai thác một khía cạnh trong định nghĩa về thanh khoản. Tiêu biểu như Amihud (2002) đo lường thanh khoản bằng độ nhạy cảm của giá, Lesmond và cộng sự (1999) đo lường thanh khoản bằng tần suất giao dịch có tỉ suất sinh lời bằng 0 hay Roll (1984) đo lường thanh khoản dựa trên chênh lệch hỏi mua chào bán.

Thước đo chênh lệch giữa giá mua và giá bán lại không có sẵn trong các thị trường mới nổi. Do đó, để ước lượng về thanh khoản trong thị trường này, nhiều học giả đã đưa ra những cách đo lường khác nhau. Trong đó phương pháp phổ biến là sử dụng tỷ số khối lượng giao dịch (Trading Volume) và coi yếu tố này là 01 chỉ báo cho tính thanh khoản của thị trường cổ phiếu (Lesmond, 2005). Ngoài ra, Amihud (2002) cho rằng khối lượng giao dịch trong quá khứ có thể cung cấp thông tin quan trọng về chứng khoán. Chứng khoán có tỷ số khối lượng giao dịch càng lớn thì tính thanh khoản càng cao đồng thời chúng cũng có chênh lệch giữa giá hỏi mua

(9)

∑

và giá chào bán thấp hơn. Theo Francisco Muđoz (2012) tính thanh khoản được ước lượng như sau:

𝑙𝑖𝑞𝑢𝑖𝑑𝑖𝑡𝑦 =

𝑄

𝑡=1

𝑇𝑟𝑎𝑑𝑒𝑠ℎ𝑎𝑟𝑒𝑡

𝐷𝑄 𝑆ℎ𝑎𝑟𝑒 𝑜𝑢𝑡𝑠𝑡𝑎𝑛𝑑𝑖𝑛𝑔

Trong đó DQ là số ngày giao dịch trong quý, Trade sharet là số lượng cổ phiếu giao dịch trong thời gian t, Share outstanding là chứng khoán đang được lưu hành của công ty.

Một thước đo thanh khoản khác của Amihud (2002) là ILQ –tỷ lệ hằng ngày của giá trị tuyệt đối tỷ suất sinh lợi chứng khoán trên khối lượng giao dịch của nó lấy trung bình trong một khoảng thời gian, nó thể hiện đo lường thô của tác động giá cả.

∑𝐷𝑦𝑖 |𝑅𝑖𝑑𝑦|

𝐼𝐿𝑄𝑖𝑦 =𝑇=1

𝐷𝑦𝑖 ∗ 𝑉𝐾𝑖𝑑𝑦

(10)

Trong đó Ridy là tỷ suất sinh lời của chứng khoán i vào ngày d năm y, VKidy là khối lượng giao dịch hằng ngày, Diy là số ngày trong đó dữ liệu sẵn có cho chứng khoán i trong năm y.

∑

Theo Amihud và các cộng sự (1997), tỷ lệ thanh khoản liên quan đến sự thay đổi đơn vị trong giá chứng khoán, tỷ lệ thanh khoản cao ngụ ý thanh khoản thị trường lớn hơn.

𝐿𝑅 = ∑ 𝑉𝐾𝑖𝑑/ ∑ |𝑅𝑖𝑑| =

𝑁𝑡

𝑛=1

𝑝𝑛𝑣𝑛

(11)

𝑦 𝑦

∑ |( 𝑝𝑖𝑑

𝑦

𝑝𝑖(𝑑−1)

− 1) ∗ 100|

Trong đó VKid là khối lượng giao dịch hằng ngày, Rid là tỷ suất sinh lợi của chứng khoán i vào ngày d. ước lượng khối lượng giao dịch khi có 1% thay đổi trong giá chứng khoán hoặc so sánh khối lượng giao dịch với những thay đổi tuyệt đối trong giá chứng khoán tại một thời điểm nào đó.

2.4 Lý thuyết về thanh khoản ngân hàng

Trong phần 2.3, tác giả đã thảo luận về tính thanh khoản trong thị trường chứng khoán. Hay chính là những lý thuyết thảo luận về tính thanh khoản cũng như

phương pháp đo lường tính thanh khoản của các tài sản tài chính (cổ phiếu, trái phiếu…). Như vậy, tính thanh khoản của ngân hàng có phải cũng được đánh giá dựa trên sự thay đổi về giá của chứng khoán đại diện cho giá trị ngân hàng hay không? Vấn đề này sẽ được thảo luận trong những phần tiếp theo sau của luận văn này.

2.4.1 Thanh khoản tại Ngân hàng là gì?

![]()

Ủy ban Basel về giám sát ngân hàng cho rằng: “Thanh khoản là một thuật ngữ chuyên ngành nói về khả năng đáp ứng các nhu cầu về sử dụng vốn khả dụng phục vụ cho hoạt động kinh doanh tại mọi thời điểm như chi trả tiền gửi, cho vay, thanh toán, giao dịch vốn …” Theo Duttweiler (2009), có hai khía cạnh khác nhau về thanh khoản cần phải đặc biệt quan tâm, đó là thanh khoản tự nhiên và thanh khoản nhân tạo. Trong đó, thanh khoản tự nhiên nghĩa là các dòng lưu chuyển xuất phát từ tài sản hoặc nợ nhưng có thời gian đáo hạn theo luật định. Trong lĩnh vực ngân hàng, khi một giao dịch với khách hàng thường được tái tục, có thể với cùng số tiền hoặc với số tiền nhỏ hơn/lớn hơn thì nhìn chung nhóm khách hàng này thường hành động gần như theo cách có thể dự đoán được. Điều này không chỉ đúng với các tài sản mà còn đúng với các khoản nợ. Còn thanh khoản nhân tạo lại được tạo ra thông qua khả năng chuyển tài sản thành tiền mặt trước ngày đáo hạn. Ở đây có thể thấy hầu như lúc nào cũng có thể dễ dàng chuyển một chứng khoán cụ thể thành tiền mặt, đặc biệt nếu vẫn còn công ty nào muốn chuyển chứng khoán thành tiền mặt thì thị trường vẫn còn khả năng chấp nhận các giao dịch. Từ trước đến nay đã có nhiều khái niệm khác nhau về rủi ro thanh khoản. Nhưng, rủi ro thanh khoản có thể được hiểu là rủi ro khi NHTM không có khả năng thanh toán tại một thời điểm nào đó, hoặc phải huy động các nguồn vốn với chi phí cao để đáp ứng nhu cầu thanh toán; hoặc do các nguyên nhân chủ quan khác làm mất khả năng thanh toán của NHTM, theo đó nó sẽ kéo theo những hậu quả không mong muốn. (Duttweiler, 2009). Như vậy, ở đây đã xác định trạng thái thanh khoản của một ngân hàng là gì, đó là khả năng thanh toán các nghĩa vụ nợ của NHTM.

Nguyên nhân gây ra rủi ro thanh khoản tại Ngân hàng:

Nhiều nghiên cứu đã tương đối thống nhất khi chỉ ra rằng, rủi ro thanh khoản có thể đến từ bên tài sản nợ hoặc tài sản có, hoặc từ hoạt động ngoại bảng của bảng cân đối tài sản của ngân hàng thương mại. Bên cạnh đó, theo Nguyễn Văn Tiến (2010), có ba nguyên nhân tiền đề khiến cho ngân hàng phải đối mặt với rủi ro thanh khoản thường xuyên là: “Thứ nhất, ngân hàng huy động và đi vay vốn thời gian ngắn, sau đó cứ tuần hoàn chúng để cho vay thời gian dài hơn. Do đó nhiều ngân hàng phải đối mặt với sự không trùng khớp về kỳ hạn đến hạn giữa tài sản có và tài sản nợ.” “Thứ hai, sự nhạy cảm của tài sản tài chính với thay đổi lãi suất. Khi lãi suất tăng, nhiều người gửi tiền sẽ rút tiền ra tìm kiếm nơi gửi khác có mức lãi suất cao hơn. Những người có nhu cầu tín dụng sẽ hoãn lại, hoặc rút hết số dư hạn mức tín dụng với lãi suất thấp đã thỏa thuận. Như vậy, thay đổi lãi suất ảnh hưởng đồng thời đến luồng tiền gửi cũng như luồng tiền vay, và cuối cùng là đến thanh khoản của ngân hàng”. “Thứ ba, ngân hàng luôn phải đáp ứng nhu cầu thanh khoản một cách hoàn hảo. Những trục trặc về thanh khoản sẽ làm xói mòn niềm tin của dân chúng vào ngân hàng.”

Ở nguyên nhân thứ hai, sự sụt giảm tính thanh khoản của ngân hàng đến từ sụt giảm giá trị của các tài sản mà ngân hàng đang nắm giữ. Dẫn đến khó khăn trong việc chuyển đổi tài sản thành tiền mặt để thanh toán các khoản nợ đến hạn.

![]() Lý thuyết về đo lường thanh khoản và các yếu tố ảnh hưởng đến thanh khoản của các NHTM

Lý thuyết về đo lường thanh khoản và các yếu tố ảnh hưởng đến thanh khoản của các NHTM

Trước đây, người ta thường sử dụng các tỷ lệ thanh khoản để đưa ra các biện pháp quản lý rủi ro thanh khoản tốt hơn. Tỷ lệ mà các nghiên cứu trước đây sử dụng bao gồm: tỷ lệ tài sản thanh khoản/tổng tài sản (ví dụ như Aspachs và ctg. (2005), Rychtárik (2009), Praet và Herzberg (2008). Tỷ lệ tài sản thanh khoản/tiền gửi khách hàng và vay ngắn hạn (Aspachs và ctg. năm 2005; Rychtárik năm 2009; Praet and Herzberg năm 2008), Tỷ lệ tài sản thanh khoản/Tổng huy động ngắn hạn (Indriani, 2012). Nếu các tỷ lệ thanh khoản này cao chứng tỏ ngân hàng hoạt động có hiệu quả và ít rủi ro hơn. Bên cạnh đó, một số nghiên cứu sử dụng tỷ lệ vốn vay/tổng tài sản (ví dụ như Athanasoglou và ctg., 2006.), tỷ lệ cho vay ròng với