14

thương13 , tổng vốn đầu tư thực tế có thể bị thay đổi trên biên độ 10% giá trị dự toán.

6.3 Kết quả phân tích độ nhạy

- Kết quả phân tích độ nhạy của các kết quả dự án theo biến lạm phát VNĐ được trình bày ở Bảng 6.1.

Bảng 6.1: Kết quả phân tích độ nhạy theo biến lạm phát VNĐ

6% | 7% | 8% | |

NPV dự án | 148,325 | 136,872 | 133,654 |

IRR dự án thực | 7.06% | 6.98% | 6.95% |

B/C | 1.108 | 1.100 | 1.098 |

NPV CSH | 66,626 | 96,266 | 130,960 |

IRR thực | 7.31% | 7.71% | 8.18% |

B/C | 1.16 | 1.22 | 1.30 |

NPV Kinh tế | 735,160 | 735,160 | 735,160 |

IRR kinh tế thực | 13.79% | 13.79% | 13.79% |

Có thể bạn quan tâm!

-

Cơ Sở Vĩ Mô Về Tỉ Lệ Lạm Phát Và Tỉ Giá Hối Đoái

Cơ Sở Vĩ Mô Về Tỉ Lệ Lạm Phát Và Tỉ Giá Hối Đoái -

Ngân Lưu Tài Chính Dự Án Theo Quan Điểm Tổng Đầu Tư

Ngân Lưu Tài Chính Dự Án Theo Quan Điểm Tổng Đầu Tư -

Phân Tích Ngoại Tác Tích Cực Và Tiêu Cực

Phân Tích Ngoại Tác Tích Cực Và Tiêu Cực -

Kết Quả Chạy Mô Phỏng Npv Chủ Sở Hữu

Kết Quả Chạy Mô Phỏng Npv Chủ Sở Hữu -

Phân tích lợi ích và chi phí dự án thủy điện Đăkre, tỉnh Quảng Ngãi - 9

Phân tích lợi ích và chi phí dự án thủy điện Đăkre, tỉnh Quảng Ngãi - 9 -

Phân tích lợi ích và chi phí dự án thủy điện Đăkre, tỉnh Quảng Ngãi - 10

Phân tích lợi ích và chi phí dự án thủy điện Đăkre, tỉnh Quảng Ngãi - 10

Xem toàn bộ 82 trang tài liệu này.

Nhận xét: kết quả phân tích cho thấy, nếu lạm phát VNĐ tăng thì NPV, IRR theo quan điểm của tổng đầu tư giảm dần, do chi phí đầu tư tăng mạnh hơn doanh thu do dự án mang lại. Vì lãi suất cho vay không thay đổi theo lạm phát, nên lạm phát tăng thì NPV, IRR theo quan điểm của chủ sở hữu cũng tăng. Vậy đối với dự án này, với các yếu tố khác không đổi, nếu lạm phát VNĐ tăng thì NPV chủ sở hữu tăng.

Theo kết quả phân tích, khi lạm phát VNĐ biến thiên, thì NPV, IRR theo quan điểm của nền kinh tế không thay đổi.

- Kết quả phân tích độ nhạy của các kết quả dự án theo biến lạm phát USD được trình bày ở Bảng 6.2.

14 Nguồn: Quyết định 2014/QĐ-BCN ban hành ngày 13/6/2007 [5]

Bảng 6.2: Kết quả phân tích độ nhạy theo biến lạm phát USD

1% | 2% | 3% | |

NPV dự án | 580,042 | 340,890 | 133,654 |

IRR dự án thực | 9.54% | 8.29% | 6.95% |

B/C | 1.424 | 1.249 | 1.098 |

NPV CSH | 534,175 | 318,914 | 130,960 |

IRR thực | 12.00% | 10.18% | 8.18% |

B/C | 2.24 | 1.74 | 1.30 |

NPV kinh tế | 1,311,133 | 996,382 | 735,160 |

IRR kinh tế thực | 16.50% | 15.14% | 13.79% |

Nhận xét: kết quả phân tích cho thấy dự án nhạy cảm với lạm phát USD, với mức lạm phát USD tăng thì NPV, IRR theo quan điểm tổng đầu tư giảm dần, đồng thời khi đó NPV, IRR theo quan điểm của chủ sở hữu cũng giảm vì lạm phát USD ảnh hưởng trực tiếp đến doanh thu vào của dự án, khi lạm phát tăng thì làm cho đồng tiền USD mất giá so với đồng tiền Việt Nam đồng, vì vậy doanh thu vào giảm. Với các yếu tố khác không đổi, nếu lạm phát USD tăng thì cả NPV, và IRR của các quan điểm đầu tư đều giảm, khi lạm phát USD trong dài hạn là 3,87% thì ngân lưu ròng chủ sở hữu bằng 0.

Theo kết quả phân tích, khi lạm phát USD biến thiên, thì NPV, IRR theo quan điểm của nền kinh tế thay đổi. Khi lạm phát USD tăng thì ngân lưu ròng của nền kinh tế giảm vì lạm phát USD ảnh hưởng trực tiếp đến doanh thu vào theo quan điểm của nền kinh tế.

- Kết quả phân tích độ nhạy của các kết quả dự án theo biến giá bán điện được trình bày ở Bảng 6.3.

Bảng 6.3: Kết quả phân tích độ nhạy với theo biến giá bán điện

-10% | -5% | 0% | 5% | 10% | |

NPV dự án | (22,855) | 59,908 | 133,654 | 215,569 | 286,952 |

IRR dự ánthực | 5.73% | 6.38% | 6.95% | 7.57% | 8.10% |

B/C | 0.98 | 1.04 | 1.10 | 1.16 | 1.21 |

NPV CSH | (16,166) | 61,595 | 130,960 | 207,925 | 275,041 |

IRR CSH thực | 6.27% | 7.28% | 8.18% | 9.18% | 10.06% |

B/C | 0.96 | 1.14 | 1.30 | 1.48 | 1.64 |

NPV kinh tế | 518,181 | 626,671 | 735,160 | 843,650 | 952,139 |

IRR kinh tế thực | 12.18% | 12.99% | 13.79% | 14.57% | 15.34% |

Nhận xét: vì doanh thu dự án được tính trên giá bán điện nên các chỉ tiêu NPV, IRR đều tăng (giảm) khi giá bán điện tăng (giảm). Kết quả phân tích cũng cho thấy, với giá bán điện giảm 10%, các tiêu chí NPV theo quan điểm của tổng đầu tư và của chủ đầu tư đều âm, tỉ số B/C nhỏ hơn 1. Vì vậy nếu giá bán điện giảm 10%, lợi ích của dự án đem lại trên quan điểm của tổng đầu tư hay chủ đầu tư đều không bù đắp được chi phí của dự án. Từ phân tích cũng cho thấy, điểm hòa vốn của chủ đầu tư là khi giá bán điện giảm 9% thì ngân lưu ròng của chủ đầu tư sẽ bằng 0.

Theo kết quả phân tích, giá bán điện thay đổi, thì NPV, IRR theo quan điểm của nền kinh tế cũng thay đổi. Khi giá bán điện tăng (giảm) thì ngân lưu ròng của nền kinh tế tăng (giảm) vì giá bán điện hưởng trực tiếp đến doanh thu vào theo quan điểm của nền kinh tế.

Như vậy, giá bán điện ảnh hưởng rất mạnh đến hiệu quả của dự án. Do đó, biến giá bán điện là biến nhạy cảm đối với các chỉ tiêu tài chính, kinh tế của dự án.

- Kết quả phân tích độ nhạy của các kết quả dự án theo biến sản lượng điện được trình bày ở Bảng 6.4.

Bảng 6.4: Kết quả phân tích độ nhạy theo biến sản lượng điện

-10% | -5% | 0% | 5% | 10% | |

NPV dự án | (22,855) | 59,908 | 133,654 | 215,569 | 286,952 |

IRR dự án thực | 5.73% | 6.38% | 6.95% | 7.57% | 8.10% |

B/C | 0.98 | 1.04 | 1.10 | 1.16 | 1.21 |

NPV CSH | (16,166) | 61,595 | 130,960 | 207,925 | 275,041 |

IRR CSH thực | 6.27% | 7.28% | 8.18% | 9.18% | 10.06% |

B/C | 0.96 | 1.14 | 1.30 | 1.48 | 1.64 |

NPV kinh tế | 518,181 | 626,671 | 735,160 | 843,650 | 952,139 |

IRR kinh tế thực | 12.18% | 12.99% | 13.79% | 14.57% | 15.34% |

Nhận xét: vì doanh thu của dự án phụ thuộc vào sản lượng điện cũng như giá bán điện, cho nên nếu các yếu tố khác không đổi, thì sản lượng điện tăng hay giảm sẽ ảnh hưởng đến các NPV, IRR của dự án theo chiều đồng biến. Do đó, biến sản lượng điện là biến nhạy cảm đối với các chỉ tiêu tài chính.

Kết quả phân tích cho thấy, với sản lượng điện giảm 10%, các tiêu chí NPV dự án và chủ đầu tư đều âm, tỉ số B/C nhỏ hơn 1. Vậy nếu sản lượng điện giảm 10%, lợi ích của dự án đem lại trên quan điểm của tổng đầu tư hay chủ đầu tư đều không bù đắp được chi phí của dự án. Từ phân tích cũng cho thấy, điểm hòa vốn của chủ đầu tư là khi sản lượng điện giảm 9% thì ngân lưu ròng của chủ sở hữu sẽ bằng 0.

Theo kết quả phân tích, sản lượng điện thay đổi, thì NPV, IRR theo quan điểm của nền kinh tế cũng thay đổi. Khi sản lượng điện tăng (giảm) thì ngân lưu ròng của nền kinh tế tăng (giảm) vì sản lượng điện hưởng trực tiếp đến doanh thu vào theo quan điểm của nền kinh tế.

Như vậy, sản lượng điện ảnh hưởng rất mạnh đến hiệu quả của dự án. Do đó, biến sản lượng điện là biến nhạy cảm đối với các chỉ tiêu tài chính, kinh tế của dự án.

- Kết quả phân tích độ nhạy của các kết quả dự án theo biến vốn đầu tư được trình bày ở Bảng 6.5.

Bảng 6.5: Kết quả phân tích độ nhạy theo vốn đầu tư

-10% | -5% | 0% | 5% | 10% | |

NPV dự án | 274,454 | 208,886 | 133,654 | 67,042 | (8,588) |

IRR dự án thực | 8.23% | 7.60% | 6.95% | 6.41% | 5.85% |

B/C | 1.22 | 1.16 | 1.10 | 1.05 | 0.99 |

NPV CSH | 262,755 | 201,377 | 130,960 | 68,563 | (2,231) |

IRR CSH thực | 10.28% | 9.23% | 8.18% | 7.33% | 6.46% |

B/C | 1.68 | 1.49 | 1.30 | 1.15 | 1.00 |

NPV kinh tế | 878,623 | 806,892 | 735,160 | 663,429 | 591,697 |

IRR kinh tế thực | 15.51% | 14.61% | 13.79% | 13.03% | 12.32% |

Nhận xét: vì vốn đầu tư là chi phí đầu vào của dự án, cho nên nếu các yếu tố khác không đổi, thì vốn đầu tư tăng hay giảm sẽ ảnh hưởng đến các NPV, IRR của dự án theo chiều nghịch biến. Do đó, biến vốn đầu tư là biến nhạy cảm đối với các chỉ tiêu tài chính.

Kết quả phân tích cho thấy, với vốn đầu tư tăng 10% các tiêu chí NPV dự án và NPV chủ đầu tư âm, tỉ số B/C nhỏ hơn 1. Vậy nếu vốn đầu tư tăng khoảng 10%, lợi ích của dự án đem lại trên quan điểm của tổng đầu tư và chủ dự án không bù đắp được chi phí của dự án. Từ phân tích cũng cho thấy, điểm hòa vốn của chủ đầu tư là khi vốn đầu tư tăng 9,84% thì ngân lưu ròng chủ sở hữu bằng 0.

Theo kết quả phân tích, khi vốn đầu tư thay đổi thì NPV, IRR theo quan điểm của nền kinh tế cũng thay đổi. Khi vốn đầu tư tăng (giảm) thì ngân lưu ròng của nền kinh tế giảm (tăng).

Như vậy, vốn đầu tư cũng ảnh hưởng rất mạnh đến hiệu quả của dự án. Do đó, biến vốn đầu tư là biến nhạy cảm đối với các chỉ tiêu tài chính, kinh tế của dự án.

- Phân tích tình huống sử dụng phân tích độ nhạy hai chiều với hai biến sản lượng

điện và tổng vốn đầu tư.

15

Phân tích tình huống là phương pháp tính toán trong các tình huống giả định là tốt hay xấu của dự án. Trong phân tích tình huống này các biến rủi ro được lựa chọn là tổng vốn đầu tư và sản lượng điện 14 .

Tình huống tốt nhất đối với biến tổng vốn đầu tư là giảm 10% và xấu nhất là tăng 10% so với giá trị dự toán.

Tình huống tốt nhất đối với biến sản lượng điện là tăng 10% và xấu nhất là giảm 10% so với giá trị thiết kế.

Phân tích độ nhạy hai chiều với biến sản lượng điện và tổng vốn đầu tư, được trình bày chi tiết tại Phụ lục 9.

Nhận xét: kết quả phân tích cho thấy, khi sản lượng điện giảm 10%, vốn đầu tư tăng so với thiết kế dự án thì NPV dự án và NPV của chủ sở hữu âm. Khi sản lượng điện giảm hơn 5%, vốn đầu tư tăng ít nhất là 5% thì NPV của dự án và NPV chủ sở hữu cũng âm. Khi sản lượng điện không giảm, nhưng vốn đầu tư tăng 10% thì NPV dự án và NPV chủ sở hữu cũng âm. Điều này cho thấy, nếu sản lượng điện và vốn đầu tư thay đổi như trong các tình huống trên thì dự án không đáng giá về mặt tài chính.

6.4 Phân tích tình huống

Sau khi tiến hành phân tích độ nhạy, đề tài xác định một số biến có sự ảnh hưởng lên hiệu quả kinh tế và tài chính của dự án là biến giá điện, sản lượng điện và vốn đầu tư. Đề tài tiến hành các phân tích các tình huống giả định là tình huống tốt nhất, tình huống tốt, tình huống cơ sở, tình huống xấu và tình huống xấu nhất nhằm xem xét sự ảnh hưởng đồng thời của các biến thiên đầu vào lên hiệu quả của dự án.

- Kết quả phân tích tình huống các kết quả dự án được trình bày ở Bảng 6.6.

15 Nguồn: Quyết định 2014/QĐ-BCN ban hành ngày 13/6/2007 [5]

Bảng 6.6: Kết quả phân tích tình huống

1 | 2 | 3 | 4 | 5 | |

TH xấu nhất | TH xấu | TH cơ sở | TH tốt | TH tốt nhất | |

Các biến số | ± 10% | ± 5% | 0% | ± 5% | ± 10% |

Sản lượng điện | 199.980 | 211.090 | 222.200 | 233.310 | 211.090 |

Giá bán điện | 0.046 | 0.048 | 0.051 | 0.054 | 0.056 |

Vốn đầu tư | 1,531,520 | 1,531,520 | 1,458,590 | 1,385,661 | 1,312,731 |

Kết quả | |||||

NPV dự án | (311,262) | (86,938) | 133,654 | 354,865 | 600,958 |

IRR dự án | 3.54% | 5.25% | 6.95% | 8.73% | 10.78% |

B/C | 0.79 | 0.94 | 1.10 | 1.27 | 1.49 |

NPV CSH | (286,804) | (76,206) | 130,960 | 338,583 | 569,487 |

IRR CSH | 3.08% | 5.54% | 8.18% | 11.12% | 14.72% |

B/C | 0.39 | 0.83 | 1.30 | 1.83 | 2.47 |

NPV kinh tế | 179,437 | 451,874 | 735,160 | 1,029,295 | 1,334,279 |

IRR kinh tế | 9.38% | 11.50% | 13.79% | 16.26% | 18.95% |

B/C | 1.12 | 1.33 | 1.56 | 1.82 | 2.13 |

Nhận xét: khi các biến đầu vào biến đổi cùng lúc thì dự án không đáng giá về mặt tài chính ở tình huống xấu và xấu nhất. Như vậy có thể thấy dự án khá rủi ro về mặt tài chính khi xảy ra tình huống như trên. Tuy nhiên, trong các tình huống xấu và xấu nhất cho thấy NPV của nền kinh tế vẫn lớn hơn 0. Điều này cho thấy rằng, trong các tình huống xấu nhất thì dự án vẫn có hiệu quả về mặt kinh tế.

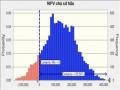

6.5 Phân tích rủi ro

Phân tích rủi ro bằng mô phỏng là phương pháp phân tích rủi ro phổ biến khi xét đồng thời các biến không chắc chắn thay đổi cùng một lúc theo phương pháp mô phỏng Monte Carlo.

6.5.1 Xác định biến đầu vào và các phân phối xác suất

Qua phân tích độ nhạy và phân tích tình huống, đề tài xác định các biến số quan trọng có tác động lớn đến NPV và IRR là biến sản lượng điện, biến giá bán điện và vốn đầu tư. Đề tài sử dụng chương trình Crystal Ball với các biến dự báo là giá trị NPV theo quan điểm của tổng đầu tư và NPV theo quan điểm của chủ đầu tư, với giả thuyết biến sản lượng điện có phân phối tam giác và dao động trong khoảng ± 10%, biến giá bán điện có phân phối tam giác và giao động trong khoảng ± 10%, biến vốn đầu tư có phân phối tam giác và dao động trong khoảng ± 10%.

6.5.2 Kết quả phân tích

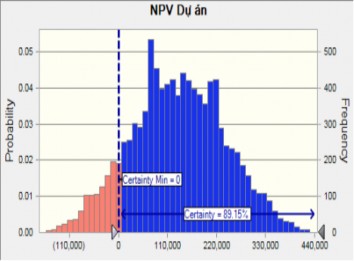

Kết quả phân tích rủi ro bằng mô phỏng Monte Carlo với 10.000 lần thử, được trình bày ở Hình 6.1 và hình 6.2. Kết quả phân tích đối với NPV theo quan điểm tổng đầu tư thì xác suất NPV dương là 89,50% và NPV theo quan điểm chủ đầu tư thì xác suất dương là 89,98%. Từ kết quả cho thấy mức độ rủi ro xảy ra đối với dự án là rất thấp. Kết quả mô phỏng Monte Carlo được trình bày chi tiết trong Phụ lục 10.

Thống kê Số lần thử Giá trị trung bình Số trung vị Số yếu vị Độ lệch chuẩn Phương sai Độ lệch (Skewness) Độ nhọn (Kurtosis) Hệ số biến thiên Giá trị nhỏ nhất Giá trị lớn nhất Bề rộng khoảng Sai số chuẩn trung bình Xác suất để kết quả dương | Giá trị dự báo |

10,000 |

133,329 |

132,830 |

-- |

106,063 |

11,249,281,540 |

0,0055 |

2,74 |

0,7955 |

(241,712) |

492,664 |

734,376 |

1,061 |

89,15% |

Hình 6.1: Kết quả chạy mô phỏng NPV dự án