- Kết quả của sự thay đổi về chi phí nợ vay và kì vọng nhà đầu tư như trên sẽ làm cho chi phí vốn bình quân WACC ban đầu có xu hướng giảm và sau đó tăng dần lên. Điểm thấp nhất trên đường cong WACC chính là cơ cấu vốn tối ưu.

Tóm lại, lý thuyết truyền thống về cơ cấu vốn đề cập đến cơ cấu vốn tối ưu và sự thay đổi của chi phí vốn bình quân, luận điểm này được nhiều nhà nghiên cứu sử dụng để xác định cơ cấu vốn tối ưu cho các DN trong thực tiễn. Tuy nhiên, nhược điểm chính của quan điểm truyền thống là không có một lý thuyết cơ sở thể hiện chi phí vốn chủ sở hữu tăng bao nhiêu khi có sự thay đổi trong tỷ lệ giữa nợ và vốn chủ sở hữu, hay chi phí nợ sẽ tăng bao nhiêu do nguy cơ vỡ nợ. Khi tỉ lệ nợ trên vốn chủ sở hữu tăng thì rủi ro thanh toán của DN tăng nên chi phí nợ vay sẽ cao hơn. Do đó, tỉ lệ nợ trên vốn chủ sở hữu cao đến một mức nào đó thì sẽ đẩy WACC tăng.

1.1.2.2. Lý thuyết Modigliani và Miler (M&M)

Lý thuyết cơ cấu vốn hiện đại bắt nguồn từ bài viết của Modigliani và Miler (M&M) (1958) với tên gọi là học thuyết M&M. Theo M&M, trong điều kiện thị trường vốn hoàn hảo, quyết định tài trợ không ảnh hưởng đến giá trị DN. Kết quả nghiên cứu này cho rằng hoạt động kinh doanh của DN được tài trợ bằng nguồn vốn gì không là một vấn đề cần quan tâm vì cơ cấu vốn không liên quan đến giá trị DN. (Trần Ngọc Thơ, 2007)

Lập luận này trái ngược với lý thuyết truyền thống là chi phí vốn bình quân (WACC) thay đổi và giá trị DN cũng biến động theo, nhưng lại đúng trong những giả định về một thị trường tài chính hoàn hảo mà hai tác giả đưa ra.

Những giả định của M&M:

- Không có thuế thu nhập DN và thuế thu nhập cá nhân.

- Cổ phiếu và trái phiếu được kinh doanh trên thị trường hoàn hảo. Nghĩa là không có các chi phí môi giới và nhà đầu tư có thể vay với cùng một lãi suất như các công ty khác.

- Nhà đầu tư và nhà quản trị tại DN đều có thông tin như nhau về cơ hội tăng trưởng đầu tư của DN trong tương lai.

- Các khoản nợ là không có rủi ro bất kể mức độ sử dụng nợ của DN. Lãi suất vay trên khoản nợ là lãi suất không có rủi ro.

- Tất cả các dòng tiền đều có tính liên tục.

Theo lý giải của M&M, trong thị trường hoàn hảo các nhà đầu tư đều có được thông tin như nhau về giá trị DN, vì vậy khi một công ty được định giá thấp hơn các đối thủ trên thị trường thì nhà đầu tư mua cổ phiếu giá thấp đó. Sau đó, giá trị của DN sẽ được đẩy lên cân bằng với giá trị các DN khác. Tóm lại, giá trị của DN chỉ biến động trong một thời gian rất ngắn và ngay sau đó sẽ quay lại mức cân bằng chung của thị trường.

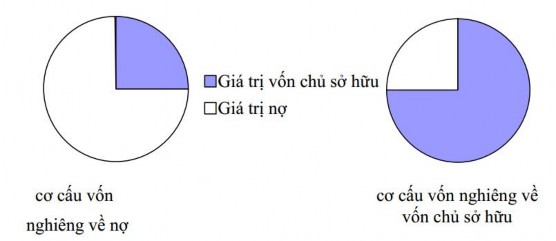

Với cách lập luận như vậy, M&M cho rằng DN sử dụng tỉ lệ nợ cao thì cũng có giá trị tương đương với DN có hệ số vốn chủ sở hữu cao. Điều này được thể hiện như việc so sánh hai chiếc bánh có diện tích hình tròn bằng nhau, dù cắt phân chia thế nào thì tổng diện tích của chiếc bánh không thay đổi (Hình 1.2).

Hình 1.2. Nguyên tắc giá trị doanh nghiệp không thay đổi theo quan điểm M&M

Nguồn: Nguyễn Minh Kiều (2008) Như vậy, trái với quan điểm truyền thống về cơ cấu vốn, M&M đã chứng minh không tồn tại một cơ cấu vốn tối ưu, dù DN có thay đổi cơ cấu vốn thì giá trị DN hay WACC cũng không thay đổi. Tuy nhiên, lý thuyết này dường như chỉ đúng trong thị

trường hoàn hảo của M&M không có thuế thu nhập DN và thuế thu nhập cá nhân.

Lý thuyết M&M trong môi trường có thuế.

Sau luận điểm đưa ra năm 1958, M&M đã mở rộng lý thuyết khi đưa ra trường hợp có tồn tại thuế thu nhập. Trong môi trường có thuế, các DN vay nợ có thể tạo ra

một khoản tiết kiệm thuế nên tăng lợi nhuận sau thuế, và gia tăng giá trị DN. Lý thuyết mở rộng bao gồm hai định đề liên quan đến giá trị DN và chi phí sử dụng vốn.

Định đề 1: Giá trị doanh nghiệp

Sử dụng nợ có cả tác động tích cực và tiêu cực. Chi phí nợ là chi phí trước thuế, do vậy sẽ được điều chỉnh bởi thuế thu nhập DN, DN sẽ được hưởng phần tiết kiệm nhờ nộp thuế TNDN ít hơn DN không vay nợ. Tuy nhiên, nếu sử dụng nhiều nợ sẽ có nguy cơ không thanh toán được và dẫn đến phá sản.

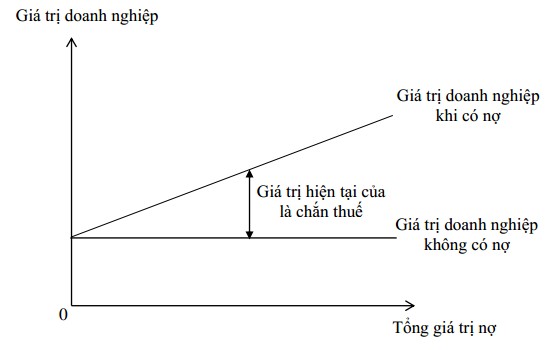

Hình 1.3. Giá trị doanh nghiệp theo quan điểm M&M có thuế

Nguồn: Nguyễn Minh Kiều (2006)

Nhìn vào đồ thị ta nhận thấy: Giá trị của DN sẽ tăng khi tổng nợ tăng vì phần giá trị tăng thêm từ lá chắn thuế. Như vậy DN tối đa hóa giá trị DN khi sử dụng nợ vay lên đến 100%.

Về mặt công thức toán học, mệnh đề M&M 1 trong trường hơp có thuế được diễn tả bởi công thức sau:

= | Giá trị DN không có nợ | + | Giá trị của lá chắn thuế |

Có thể bạn quan tâm!

-

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 1

Cơ cấu vốn của các doanh nghiệp dịch vụ du lịch tại thành phố Huế trong nền kinh tế thị trường - 1 -

Mối Liên Hệ Giữa Cơ Cấu Vốn Và Hiệu Quả Tài Chính

Mối Liên Hệ Giữa Cơ Cấu Vốn Và Hiệu Quả Tài Chính -

Một Số Nghiên Cứu Về Ngưỡng Nợ Của Các Doanh Nghiệp.

Một Số Nghiên Cứu Về Ngưỡng Nợ Của Các Doanh Nghiệp. -

Tổng Hợp Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Dn

Tổng Hợp Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Dn

Xem toàn bộ 111 trang tài liệu này.

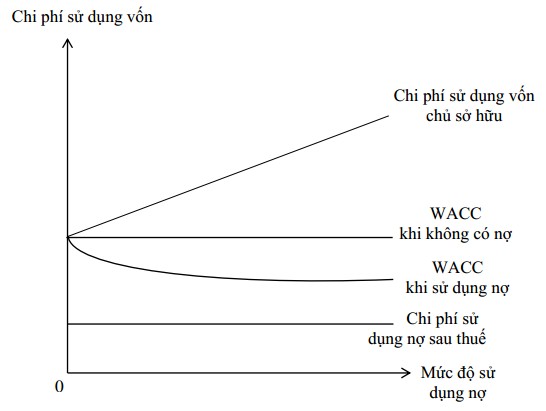

Định đề 2: Chi phí sử dụng vốn.

Với điều kiện có thuế, khi DN vay nợ thì sẽ được hưởng lợi ích từ tấm chắn thuế, do đó chi phí sử dụng nợ vay thực tế sẽ thấp hơn. Do đó, WACC của DN có

sử dụng nợ thấp hơn DN không sử dụng nợ. Chi phí sử dụng vốn chủ sở hữu cũng tăng cùng với mức độ sử dụng nợ tăng do rủi ro thanh toán tăng. Định đề 2 được giải thích bằng hình dưới đây :

Hình 1.4. Chi phí sử dụng vốn theo quan điểm M&M có thuế

Nguồn: Nguyễn Minh Kiều (2006)

Qua lý thuyết M&M trong môi trường hoàn hảo và môi trường có thuế, M&M đã xem xét mối liên hệ giữa cơ cấu vốn với giá trị DN và chi phí sử dụng vốn trong nhiều trường hợp khác nhau. Những luận điểm của M&M đã thúc đẩy phát triển lý thuyết cơ cấu vốn và ứng dụng lý thuyết vào thực tiễn nâng cao giá trị kinh tế của DN. Các nhà nghiên cứu và nhà quản lý DN đã bắt đầu quan tâm hơn đến quản lý cơ cấu vốn để nâng cao được giá trị của DN. Tuy nhiên, lý thuyết M&M vẫn còn nhiều giả định không tồn tại trong nền kinh tế hiện tại nên hàng loạt các bài nghiên cứu lý thuyết lẫn kiểm định thực tiễn được đưa ra trong môi trường không hoàn hảo. Phần lớn các nhà nghiên cứu tập trung kiểm định dựa trên lập luận điều gì sẽ xảy ra khi các giả định M&M không tồn tại? Ví dụ như sự tồn tại của chi phí phá sản (Warner, 1977), chi phí đại diện (Jensen và Meckling, 1976, Jensen, 1986), hiệu ứng

tín hiệu và bất cân xứng thông tin (Myers và Majluf,1984) và sự tồn tại của tấm chắn thuế không phải từ nợ vay (De Angelo và Masulis, 1980). Tại thị trường Việt Nam, nơi mà thị trường hiện nay là không hoàn hảo (không đáp ứng các giả định M&M), thì tất cả các vấn đề vừa nêu đều đáng để lưu tâm khi tiến hành nghiên cứu về chính sách tài trợ của các DN.

1.1.2.3. Lý thuyết đánh đổi về cơ cấu vốn

Lý thuyết đánh đổi cơ cấu vốn giải thích trong thực tế các DN tài trợ một phần bằng nợ vay và một phần bằng vốn chủ sở hữu. Trong điều kiện không hoàn hảo như giả định của M&M thì khi DN sử dụng 100% nợ vay vì bên cạnh lợi ích của tấm chắn thuế thì sử dụng nợ vay sẽ phát sinh chi phí làm giảm giá trị DN. Các loại chi phí có thể phát sinh khi sử dụng nợ bao gồm: chi phí kiệt quệ tài chính bao gồm chi phí trực tiếp và gián tiếp của việc phá sản.

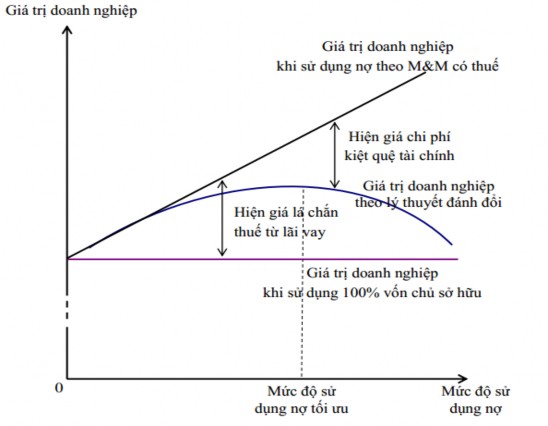

Hình 1.5. Giá trị doanh nghiệp theo lý thuyết đánh đổi cơ cấu vốn

Nguồn: Brealey và các tác giả (2008).

Lý thuyết đánh đổi được giải thích theo đồ thị trên, khi DN sử dụng nợ thì giá trị DN tăng từ lợi ích của hiện giá lá chắn thuế. Tuy nhiên, khi tỉ lệ nợ tăng đến một mức nào đó thì xuất hiện hiện giá chi phí kiệt quệ tài chính làm giảm giá trị DN. Tại điểm vay nợ tối ưu, DN tiếp tục tăng sử dụng nợ thì lợi ích từ hiện giá lá chắn thuế thấp hơn hiện giá chi phí kiệt quệ tài chính, nên vay thêm nợ làm giảm giá trị DN. Chính vì nguyên tắc này, các nhà nghiên cứu và DN sử dụng lý thuyết đánh đổi để cân bằng tỉ lệ nợ và vốn chủ sở hữu nhằm tối ưu giá trị DN.

Chi phí kiệt quệ tài chính (Cost of Financial distress) xảy ra khi DN không đủ khả năng để thực hiện lời hứa với chủ nợ hoặc có thể thực hiện nhưng rất khó khăn. Tình trạng này có thể chỉ là tạm thời, gây ra một số rắc rối cho hoạt động kinh doanh, các dự án khả thi bị trì hoãn hoặc hủy bỏ, năng suất lao động giảm, chủ nợ không tiếp tục cho vay, nhà cung cấp thắt chặt chính sách bán chịu,…; nhưng cũng có khi tình trạng kiệt quệ tài chính sẽ dẫn đến phá sản và DN phải chi những khoản tiền lớn cho luật sư tòa án, kiểm soát viên, các nhà quản lý. Như vậy, trong hầu hết các trường hợp, tình trạng kiệt quệ tài chính đều gây ra những tốn kém; và các nhà đầu tư cho rằng một DN sử dụng nhiều nợ có thể rơi vào tình trạng kiệt quệ tài chính. Đây là một nhân tố làm giảm giá trị DN. Chi phí kiệt quệ tài chính phụ thuộc vào khả năng xảy ra những khó khăn tài chính và độ lớn các khoản chi phí phát sinh có liên quan.

Khi hệ số nợ của DN thấp, rủi ro kiệt quệ tài chính ở mức không đáng kể và giá trị hiện tại của chúng rất nhỏ so với hiện giá của lá chắn thuế nên giá trị DN tăng lên cùng với sự gia tăng sử dụng nợ. Tuy nhiên, chi phí kiệt quệ tài chính càng cao hơn khi hệ số nợ tăng lên, cho đến khi hiện giá của chi phí kiệt quệ tài chính bằng hiện giá tiết kiệm thuế biên tế thì giá trị DN đạt cực đại, tại đó xác định cơ cấu vốn tối ưu. Khi hệ số nợ tiếp tục gia tăng, giá trị DN sẽ giảm xuống bởi giá trị hiện tại của chi phí kiệt quệ tài chính tăng nhanh hơn khoản hiện giá tiết kiệm thuế từ lãi vay.

Chi phí phá sản xảy ra khi DN lâm vào tình trạng phá sản và là một phần của chi phí kiệt quệ tài chính. Khi đó DN phải thanh toán các chi phí cho luật sư, tòa án, kiểm toán viên và các nhà quản lý.

Như vậy, chi phí kiệt quệ tài chính phát sinh khi DN sử dụng nợ vay, tỉ lệ nợ vay càng lớn thì chi phí này càng cao gây những vấn đề làm giảm giá trị DN. Nghiên cứu về chi phí kiệt quệ tài chính cũng giúp cho nhà quản trị DN sử dụng cơ cấu vốn hợp lý và nhận ra trước các dấu hiệu liên quan để đảm bảo hoạt động kinh doanh không bị ảnh hưởng.

Ưu điểm của lý thuyết đánh đổi:

Giải thích được sự khác biệt trong cơ cấu vốn của nhiều ngành: những ngành có tài sản hữu hình an toàn thì lệ nợ vay cao, những ngành có tài sản vô hình thì tỷ lệ nợ vay ít (do ít có tài sản có giá trị thế chấp cho vay nợ).

Giải thích sự ra đời của các DN được “mua đứt bằng vốn vay”. Lý thuyết này cũng đề xuất rằng các DN sung mãn có thị trường sản phẩm ổn định lâu dài, ít có cơ hội tăng trưởng với giá trị hiện tại thuần cao nên dùng nhiều nợ vay để tối đa hóa giá trị DN. Trong khi đó, các DN có nợ vay quá nặng nên phát hành cổ phần, hạn chế chia cổ tức, bán bớt tài sản để huy động tiền mặt bằng cổ phiếu nhằm mục đích tái cân đối cơ cấu vốn.

Hạn chế của lý thuyết đánh đổi:

Mặc dù có những ưu điểm trên nhưng lý thuyết đánh đổi cũng có hạn chế, đó là không thể giải thích được tại sao một số DN rất thành công trong ngành lại có rất ít nợ và không dùng tấm chắn thuế mặc dù thu nhập hoạt động của họ rất cao. Theo lý thuyết, DN lợi nhuận cao có khả năng vay nợ lớn hơn và có nhiều lợi nhuận chịu thuế để được khấu trừ. Do đó, gia tăng nợ sẽ được hưởng lợi từ tấm chắn thuế làm tăng giá trị của DN. Chính hạn chế này là tiền đề để một lý thuyết cơ cấu vốn khác ra đời đó là thuyết trật tự phân hạng.

1.1.2.4. Lý thuyết trật tự phân hạng

Lý thuyết trật tự phân hạng được Donaldson đề xuất đầu tiên vào năm 1961 và phát triển bởi Myers và Mailuf (1984). Lý thuyết cho rằng các nhà quản trị DN quyết định theo một trật tự ưu tiên khi cần huy động nguồn vốn mới bắt nguồn từ thông tin không cân xứng. Đứng trên quan điểm nhà đầu tư, nợ và vốn cổ phần đều có rủi ro, và vốn cổ phần có rủi ro cao hơn nên suất sinh lời kì vọng của nhà đầu tư cao hơn, nên các DN ưu tiên tài trợ từ nguồn nội bộ. Khi DN gặp tình trạng thâm

hụt và cần nguồn tài trợ bên ngoài, DN sẽ ưu tiên sử dụng nguồn lợi nhuận giữ lại trước, sau đó mới phát hành nợ, các loại chứng khoán như trái phiếu chuyển đổi, và vốn cổ phần là nguồn tài trợ cuối cùng.

Nguồn tài trợ nội bộ được ưu tiên sử dụng vì thứ nhất đảm bảo được quyền kiểm soát DN của các chủ sở hữu hiện tại, DN không cần phải công khai các thông tin tài chính, cơ hội đầu tư tiềm năng và lợi nhuận kì vọng cho các chủ nợ.

Ưu tiên thứ hai là huy động nợ vay, vì so với vốn góp chủ sở hữu thì nợ không làm chủ sở hữu hiện tại mất quyền kiểm soát DN, chi phí vay nợ cũng thấp hơn chi phí sử dụng vốn chủ sở hữu. Các chủ nợ cũng luôn sẵn sàng cho DN vay để nhận một khoản chi trả cố định chỉ cần DN đảm bảo khả năng thanh toán ổn định.

Vốn góp của chủ sở hữu là lựa chọn cuối cùng trong trật tự huy động nguồn tài trợ của DN vì chi phí thường cao và mang tín hiệu tiêu cực về hoạt động kinh doanh. Trong trường hợp này, chủ sở hữu hiện tại bị chia sẽ quyền kiểm soát DN và giá cổ phiếu hiện hữu cũng giảm khi lượng cổ phiếu tăng lên làm giảm tài sản của cổ đông hiện tại. Nhà quản trị DN muốn huy động vốn thông qua phát hành thêm cổ phiếu phải đưa ra nhiều thông tin tích cực về triển vọng hoạt động kinh doanh để thuyết phục nhà đầu tư. Ngược lại, nhà đầu tư đánh giá các thông tin đó chính xác hay không, và định giá cổ phần đó cao hay thấp.

So với lý thuyết đánh đổi của cơ cấu vốn, lý thuyết trật tự phân hạng đã thành công trong việc giải thích sự khác biệt trong tỷ lệ nợ của các DN trong cùng một ngành. Thuyết trật tự phân hạng giải thích tại sao trong cùng một ngành, các DN có lợi nhuận cao thường có tỷ lệ nợ rất thấp (trái ngược với lý thuyết đánh đổi của cơ cấu vốn là DN có lợi nhuận càng cao thì khả năng vay mượn càng cao và lợi nhuận bị đánh thuế để khấu trừ càng nhiều thì càng nên vay nợ để đươc hưởng lợi ích tấm chắn thuế). Theo thuyết trật tự phân hạng, các DN có lợi nhuận cao có thể tự tài trợ bằng nguồn vốn nội sinh của DN mà không cần đến tài trợ từ bên ngoài rất tốn kém. Điều này giải thích cho mối tương quan nghịch trong ngành giữa khả năng sinh lợi và đòn bẩy tài chính.