1.2.1.5 Bản vị SDR (tiền vàng)

Chế độ bản vị SDR là sáng kiến đặc biệt của tổ chức IMF vào năm 1970 gọi là quyền rút vốn đặc biệt (Special Drawing Right) nhằm giúp các nước hội viên của IMF có thêm một phương tiện thanh toán quốc tế mà không cần dùng đến dự trữ vàng hay ngoại hối.

SDR không phải là tiền mặt mà thực chất là sổ kế toán ghi các khoản nợ có của mỗi quốc gia hội viên. 1SDR – 0,8888671g vàng nhưng chỉ tồn tại trên sổ sách nên gọi là bản vị tiền vàng. Cứ 5 năm IMF lại họp một lần để quyết định phần trăm đóng góp quỹ của các nước hội viên.

Nguyên tắc hoạt động của sổ SDR: Một quốc gia A thâm hụt cán cân thương mại với quốc gia B. Nếu A và B đều là thành viên của IMF thì A không phải trả tiền trực tiếp cho B mà tài khoản SDR của A sẽ bị trừ đi khoản thâm hụt đó (ghi bên có) và sẽ chuyển sang sổ SDR của B (ghi bên nợ) tại IMF.

Các nước hội viên thanh toán trên sổ sách của IMF. Thêm vào đó, IMF ngoài vai trò là trung tâm thanh toán quốc tế còn đóng vai trò là trung tâm tín dụng quốc tế bằng cách làm chủ nợ của những nước thiếu hụt và làm con nợ của những nước dư thừa trong cán cân thanh toán.

1.2.1.6 Bản vị tiền giấy

Hiện nay hầu hết các quốc gia trên thế giới đều dùng chế độ bản vị tiền giấy (bao gồm cả Việt Nam), đây là chế độ phát hành và lưu thông tiền giấy theo Pháp luật của mỗi nước (tiền giấy ở đây bao hàm tiền làm bằng kim loại và tiền làm bằng giấy).

Trong chế độ bản vị tiền giấy, tiền không đổi trực tiếp ra vàng được nên có thể nói tiền giấy và vàng không có mối quan hệ gì, tiền tệ không còn là dấu hiệu của vàng nữa. Trong trường hợp này vàng chỉ còn là một loại hàng hoá đắt tiền.

1.2.2 Tóm tắt biến động của thị trường vàng thế giới qua các thời kì Biểu đồ 1.1: Biến động giá vàng thế giới giai đoạn 2000-2010

Có thể bạn quan tâm!

-

Quản lý nhà nước đối với hoạt động kinh doanh vàng tại Việt Nam - 1

Quản lý nhà nước đối với hoạt động kinh doanh vàng tại Việt Nam - 1 -

Quản lý nhà nước đối với hoạt động kinh doanh vàng tại Việt Nam - 2

Quản lý nhà nước đối với hoạt động kinh doanh vàng tại Việt Nam - 2 -

Quản Lý Nhà Nước Đối Với Hoạt Động Kinh Doanh Vàng Trên Thế Giới

Quản Lý Nhà Nước Đối Với Hoạt Động Kinh Doanh Vàng Trên Thế Giới -

Đối Với Chế Độ Thuế Khoá Với Các Giao Dịch Về Vàng

Đối Với Chế Độ Thuế Khoá Với Các Giao Dịch Về Vàng -

Thực Trạng Thị Trường Vàng Và Quản Lý Nhà Nước Với Hoạt Động Kinh Doanh Vàng Tại Việt Nam

Thực Trạng Thị Trường Vàng Và Quản Lý Nhà Nước Với Hoạt Động Kinh Doanh Vàng Tại Việt Nam

Xem toàn bộ 105 trang tài liệu này.

Đơn vị: USD/Ounce

Nguồn: www.kitco.com

Trong vòng 10 năm từ năm 2000, giá vàng trên thế giới đã có những biến động mạnh mẽ với những phiên tăng giảm đột ngột, chủ yếu trong 3 năm trở lại đây: 2008, 2009 và đầu 2010. Xét về tổng quát, giá vàng thế giới đã tăng đột biến từ khoảng 300 USD/Ounce giai đoạn tháng 4 năm 2000 đến 1150 USD/Ounce vào tháng 4/2010 (mức tăng gần 4 lần). Cụ thể tình hình biến động thế giới có thể chia làm 3 giai đoạn:

Giai đoạn 1: từ tháng 4/2000 đến tháng 4/2005.

Trong giai đoạn này giá vàng thế giới dịch chuyển theo xu hướng tăng đều và ít biến động qua các năm. Trong 2 năm đầu giá vàng ổn định ở mức khoảng 300 USD/Ounce, giai đoạn 3 năm tiếp theo giá vàng đã bắt đầu có nhiều biến động hơn với xu hướng tăng dần đều tới mức quanh 400 USD/Ounce.

Giai đoạn 2: từ tháng 4/2005 đến tháng 4/2008.

Thời kì này giá vàng đã bắt đầu thể hiện những biến động thất thường, tăng giảm bất ngờ, nhưng xu hướng chính của thời điểm này vẫn là tăng đột biến (từ 400 USD/Ounce tới mốc 1000 USD/Ounce, tương đương 1,5 lần). Giai đoạn này khởi đầu với một phiên tăng mạnh của giá vàng từ mốc 400 USD/Ounce tới xấp xỉ 700USD/Ounce chỉ trong 1 khoảng thời gian là một năm. Thời điểm tiếp sau đó ghi nhận lại khoảng thời gian biến động mạnh mẽ nhất của giá vàng. Biên độ dao động

của giá vàng trong lúc này chủ yếu là từ 590 USD/Ounce đến 710 USD/Ounce, một mức chênh lệch đáng kể so với thời kì ổn định của giá vàng giai đoạn trước đó. Kết thúc giai đoạn, giá vàng được chốt ở khoảng 1000 USD/Ounce, một cột mốc rất đáng ghi nhớ và gây sửng sốt cho tất cả những người quan tâm tới giá vàng. Lý do của những biến động thất thường này chính là do cuộc khủng hoảng trầm trọng của nền kinh tế Mỹ, kèm theo sự phá sản của hàng loạt các Ngân hàng và tổ chức tín dụng uy tín, đồng thời dẫn tới sự mất giá của đồng Đô la Mỹ.

Giai đoạn 3: từ năm 2008 đến nay.

Có thể nhận thấy từ biểu đồ trên một điểm rõ rệt là trong giai đoạn này giá vàng đã có một mức biến động lớn nhất từ trước tới nay thể hiện qua biên độ dao động gần 500 USD/Ounce (mức giá thấp nhất trong thời kì này khoảng 720 USD/Ounce trong khi đó có thời điểm mức giá cao nhất lên tới trên 1200 USD/Ounce). Năm 2008 giá vàng biến động liên tục với chiều hướng đi xuống (trái ngược lại với những phiên tăng mạnh mẽ trước đó) và đạt mức thấp nhất là 720 USD/Ounce vào khoảng cuối năm, có thể nói đây là năm ghi nhận những biến đổi khốc liệt nhất của giá vàng – liên tục và khó dự đoán. Bước sang năm 2009, xu hướng giá lại là tăng mạnh và đạt cực điểm là trên 1200 USD/Ounce vào đầu năm 2010.

Nhìn chung, trong vòng 5 năm trở lại đây, giá vàng và những biến động xung quanh nó đã trở thành một đề tài được bàn luận sôi nổi trên khắp các mặt báo cũng như các phương tiện thông tin đại chúng. Giá vàng đã liên tiếp lập những kỉ lục mới cùng với những đợt sóng tăng giảm liên tục và thật khó để dự đoán được đâu mới là một cột mốc cuối cùng cho các biến động giá này. Hiện nay vàng đã trở thành một kênh đầu tư an toàn và hấp dẫn hơn bao giờ hết đặc biệt là trong dài hạn. Tuy nhiên đối với những nhà đầu tư mạo hiểm trong ngắn hạn, những rủi ro mà biến động giá vàng đem lại cũng đã trở nên rất phổ biến.

1.2.3 Cơ cấu thị trường vàng thế giới:

Thị trường vàng thế giới được cơ cấu bởi một hệ thống cung và cầu nhiều biến động, và điều này cũng là một nhân tố góp phần củng cố thêm cho sức hút của kim loại quý này, bao gồm cả đặc tính là phương tiện cất trữ giá trị.

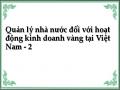

Biểu đồ 1.2: Cơ cấu lượng vàng trên thế giới tính đến hết năm 2008 (chỉ tính lượng vàng đã được khai thác)

2%

18%

17%

51%

12%

Trang sức Công nghiệp Đầu tư

Dự trữ các nước Khác

Nguồn:Hiệp hội vàng Thế giới (WGC) - Trích “Gold Market Knowledge”

Theo thống kê của Hiệp hội Vàng Thế giới, trên thế giới hiện có 163.000 [28] tấn vàng dự trữ. Trong đó, vàng trang sức chiếm tỉ trọng lớn nhất, đạt 83.600 tấn (chiếm 51%); xếp sau đó là tỷ trọng dự trữ vàng của các nước đạt 29.700 tấn (tương đương 18%); tỷ trọng cá nhân đầu tư vàng đạt 27.300 tấn (chiếm 17%); vàng sử dụng trong công nghiệp và các lĩnh vực khác đạt 19.700 tấn (đạt 12%). Hàng ngàn tấn còn lại (chiếm 2%) không rõ tung tích chẳng hạn như bị chìm xuống đáy biển cùng các vụ chìm tàu. Ngoài ra, thế giới còn khoảng 26.000 tấn vàng dưới đất chưa khai thác và với tốc độ khai thác vàng như hiện nay, số vàng trên sẽ được khai thác hết trong vòng 10 năm tới.

1.2.3.1 Cơ cấu về cầu vàng trên thế giới

Biểu đồ 1.3: Cơ cấu về cầu vàng trên thế giới (2004-2008)

14%

18% (670T)

(493T)

68% (2.436T)

Trang sức Đầu tư Công nghiệp

Nguồn:Hiệp hội vàng Thế giới (WGC) - Trích “Gold Market Knowledge”

Qua biểu đồ trên nhận thấy, nhu cầu về vàng giai đoạn 2004-2008 trên thế giới chủ yếu thuộc ngành chế tác đồ trang sức (68%) trong khi 18% lượng cầu này là về đầu tư còn 14% được phân bổ vào trong ngành công nghiệp khác.

Nhu cầu về vàng luôn tồn tại ở mọi nơi trên thế giới. Tuy vậy, Đông Á, Ấn Độ và Trung Đông luôn là những khu vực có nhu cầu về vàng cao nhất thế giới, chiếm tới 70% lượng cầu về vàng trên toàn thế giới năm 2008. Ước tính 55% lượng cầu vàng được phân bổ cho 5 quốc gia chính bao gồm: Ấn Độ, Italy, Thổ Nhĩ Kì, Mỹ và Trung Quốc. Mỗi thị trường kể trên thì được điều tiết bởi hệ thống các nhân tố văn hoá và kinh tế xã hội khác nhau, do đó, khi có những thay đổi nhanh chóng về dân số hoặc thể chế kinh tế xã hội tại các quốc gia với sức tiêu thụ lớn này, thì việc hình thành nên những khu vực cầu mới là điều tất yếu. [32]

a. Nhu cầu về vàng trang sức:

Vàng trang sức là khu vực chiếm đến hơn hai phần ba nhu cầu về vàng. Trong năm 2008, tỷ trọng vàng được dùng làm trang sức ước tính khoảng 61 tỷ USD, góp phần đẩy trang sức lên vị trí dẫn đầu trong danh sách những hàng hoá được tiêu thụ nhiều nhất. Nếu như so sánh về doanh số bán ra mặt hàng vàng bạc trang sức trong thị trường bán lẻ, Mỹ luôn là người đi đầu. Tuy nhiên, nếu xét về khối lượng bán ra thì Ấn Độ luôn là thị trường tiêu thụ số một, chiếm hơn 24% lượng cầu về vàng trong năm 2008. Nhu cầu lớn về vàng trang sức của người Ấn Độ có thể được giải thích phần nào qua những truyền thống văn hoá và tôn giáo của họ - những vấn đề hầu như không có liên hệ gì trực tiếp tới xu hướng kinh tế toàn cầu.

Tuy nhiên cũng cần phải lưu ý rằng, cuộc khủng hoảng kinh tế toàn cầu và những hệ luỵ của nó vào năm 2007-2008 đã gây ra những ảnh hưởng tiêu cực nghiêm trọng tới hành vi người tiêu dùng, và một hậu quả tất yếu đó là sự sụt giảm trong doanh số bán ra của mặt hàng vàng trang sức, đặc biệt là tại các thị trường phương Tây. [32]

b. Nhu cầu về đầu tư:

Để ước lượng được chính xác nhu cầu về đầu tư vàng là một việc không hề dễ, bởi một phần lớn tỷ lệ về đầu tư vàng được thực hiện thông qua các thị trường tự do. Tuy nhiên không thể phủ nhận rằng nhu cầu về đầu tư vàng đã tăng lên đáng kể trong nhứng năm gần đây. Từ năm 2003, nhu cầu về đầu tư vàng là nhu cầu tăng mạnh nhất trong cơ cấu về cầu vàng với một tỷ lệ về doanh số xấp xỉ 412% . Có rất nhiều lý do giải thích cho việc các cá nhân và tổ chức đầu tư vào kim loại quý này. Đầu tiên phải kể đến quan điểm tích cực về mức tăng giá vàng trong tương lai, và điều này càng được củng cố hơn nữa bằng những mong đợi rằng cầu về vàng sẽ tiếp tục tăng vượt mức cung vàng-cơ sở vững chắc cho hoạt động đầu tư.

Hoạt động đầu tư vàng có thể được thể hiện dưới rất nhiều hình thức, và rất nhiều nhà đầu tư có thể lựa chọn kết hợp nhiều hình thức khác nhau một cách linh hoạt. Sự khác biệt giữa việc đầu tư vào vàng vật chất hay chỉ dựa trên những thay đổi của giá vàng để thu lợi nhuận thì thường không rõ ràng, đặc biệt là khi mà hiện nay, việc đầu tư vào vàng miếng có thể được thực hện mà không cần phải giao hàng trực tiếp (chỉ dựa trên hoạt động bù trừ). [32]

c. Nhu cầu sử dụng trong công nghiệp:

Những ứng dụng của vàng trong các ngành công nghiệp, y tế và nha khoa chiếm khoảng 11% lượng cầu về vàng (mức trung bình khoảng trên 440 tấn/năm giai đoạn 2004-2008). Nhờ có những đặc tính dẫn điện dẫn nhiệt tốt và ít bị ăn mòn, hơn một nửa cầu về vàng trong ngành công nghiệp xuất phát từ những ứng dụng của nó để cấu tạo nên các thành phần dẫn điện. Ứng dụng của vàng trong y học là cả một lịch sử lâu đời, và ngày nay rất nhiều ứng dụng trong công nghệ y sinh dựa trên đặc điểm thích hợp sinh học, ít ăn mòn và ít bị tác động của các vi sinh vật của kim loại quý này. Những nghiên cứu mới đây đã phát hiện ra một số ứng dụng thực tiễn mới của vàng như là chất xúc tác trong các tế bào năng lượng, kiểm soát sự ô nhiễm. [32]

1.2.3.2 Nguồn cung vàng trên thế giới

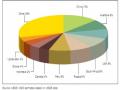

Biểu đồ 1.4: Cơ cấu về nguồn cung vàng trên thế giới (2004-2008)

Nguồn: Hiệp hội Vàng Thế giới – Trích “China Gold Report –

Gold in the year of Tiger”

Nhìn từ biểu đổ ta thấy có 3 nguồn cung vàng chủ yếu trên thế giới bao gồm: nguồn cung từ khai thác các mỏ vàng, doanh số bán ra của các ngân hàng trung ương và định chế tài chính, vàng tái chế. Nguồn cung từ khai thác chiếm tới 60% nguồn cung vàng trên toàn thế giới (2009). Trong khi đó, nguồn cung vàng từ doanh số bán ra của các ngân hàng trung ương chỉ chiếm 12% (2007) và giảm xuống chỉ còn khoảng 5% và 2% trong năm 2008 và 2009, nguồn vàng với xuất phát điểm là vàng tái chế tăng mạnh trong những năm gần đây: 28% năm 2008 và 34% năm 2009. [17]

a. Nguồn cung từ khai thác

Vàng được tìm thấy và cung cấp từ các mỏ trên khắp các châu lục trừ Nam Cực (châu lục này cấm hoạt động đào vàng). Trên thế giới có hàng trăm mỏ vàng đang hoạt động với quy mô đa dạng từ nhỏ tới lớn (chưa kể đến những mỏ với khối lượng rất nhỏ và không thường xuyên). Hiện nay, tổng sản lượng vàng thế giới thu được từ các hầm mỏ khá ổn định, trung bình khoảng 2.485 tấn/năm trong vòng 5 năm vừa qua. Những mỏ vàng mới tìm thấy và đang được khai quật thì hầu hết là để thay thế bù đắp cho những mỏ đã dần cạn kiệt, và rất khó để tạo ra một mức tăng đột phá trong tổng sản lượng toàn cầu. [32]

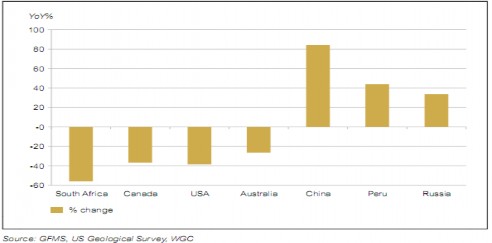

Biểu đồ 1.5: Mức biến động vàng khai thác năm 2009 so với năm 1999 tại một số quốc gia

Nguồn: Hiệp hội Vàng Thế giới – Trích “China Gold Report –

Gold in the year of Tiger”

b. Nguồn cung từ vàng tái chế

Trong khi nguồn cung vàng từ khai thác là khá ổn định và ít co giãn, thì vàng tái chế luôn đảm bảo một nguồn cung thương mại tiềm năng và đây chính là nhân tố giúp bình ổn giá vàng. Giá trị của vàng luôn đồng nghĩa với việc tái chế lại nó từ bất cứ ứng dụng nào trước đó là hoàn toàn khả thi và trong khoảng thời gian 2004-2008, vàng tái chế đã chiếm tới xấp xỉ 28% trong tổng nguồn cung vàng trên thế giới. [17]

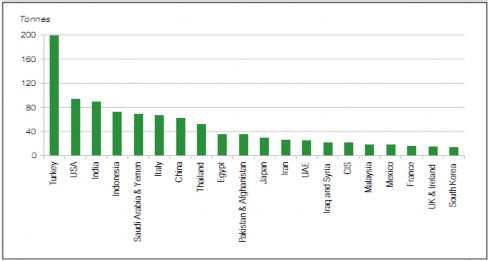

Biểu đồ 1.6: Danh sách các nước có sản lượng vàng tái chế lớn nhất thế giới năm 2008

Nguồn: Hiệp hội Vàng Thế giới – Trích “China Gold Report –

Gold in the year of Tiger”