yết trên TTCK, với tổng mệnh giá khoảng 5 tỉ USD.

Giai đoạn từ tháng 6/2008 đến nay: kể từ ngày 2/6/2008 toàn bộ TPCP niêm yết trên TTCK có thời gian đáo hạn từ 6 tháng trở lên được tập trung giao dịch tại SGDCK Hà Nội, thị trường trái phiếu chuyên biệt đi vào hoạt động. Đã có 275 loại TPCP niêm yết trên SGDCK Tp.Hồ Chí Minh với tổng giá trị niêm yết theo mệnh giá là 43.300 tỷ đồng đã được chuyển niêm yết và giao dịch tập trung tại SGDCK Hà Nội, đưa tổng số TPCP niêm yết tại HNX là 479 mã với giá trị 142.665 tỷ đồng theo mệnh giá trong đó có 228 mã trái phiếu do Kho Bạc Nhà nước phát hành và 244 mã TP do Ngân hàng Phát triển Việt Nam phát hành. Tuy nhiên do các yếu tố vĩ mô không ổn định làm thị trường TPCP có chiều hướng không tốt. Từ tháng 9/2008 trở đi, chính sách cắt giảm lãi suất cơ bản liên tục đã có tác động tích cực đến nhu cầu đầu tư trái phiếu của các tổ chức tín dụng trong nước và làm giá trái phiếu tăng nhanh trở lại. Tuy nhiên, xu hướng bán ròng trái phiếu của các nhà ĐTNN vẫn tiếp tục tăng. Trong tháng 10/2008, riêng tại HNX, nhà ĐTNN thực hiện bán ròng một lượng trái phiếu trị giá gần 13.900 tỷ đồng (mua vào 11.100 tỷ đồng và bán ra gần 25.000 tỷ đồng).

Các giao dịch TPCP chiếm tỷ lệ chủ yếu của toàn thị trường. Các số liệu thống kê của VSE (TTGDCK) vào tháng 1- 2007 cho nghiệp vụ này chiếm khoảng 78% giá trị toàn thị trường trong khi tổng giá trị vốn hoá cổ phiếu chỉ chiếm khoảng 19%. Kế hoạch phát hành tín phiếu kho bạc cùng với TPCP trong năm 2007 là

60.000 tỉ đồng, trong đó TPCP chiếm 55% (Vụ Kế hoạch, Kho bạc Nhà nước).

Theo thống kê của SGDCK Hà Nội, năm 2007 huy động được 15.839 tỷ đồng/ khối lượng gọi thầu 23.400 tỷ đồng, tỷ lệ thành công là 67,69%. Năm 2008 huy động 6.060 tỷ đồng/26.600 tỷ đồng khối lượng gọi thầu, tỷ lệ thành công 22,78%. Năm 2009 huy động 2.578,5 tỷ đồng/61.700 tỷ đồng khối lượng gọi thầu, tỷ lệ thành công 4,18%. Trong năm 2010, tổng mức huy động vốn trên TTCK thông qua phát hành cổ phiếu, đấu giá CPH và đấu thầu TPCP đạt 109 nghìn tỷ đồng (tăng gấp 3 lần so với năm 2009). Hiện nay TPCP chủ yếu được phát hành thông qua bảo lãnh, hay đấu thầu qua các TTGDCK và Trung tâm giao dịch của NHNN.

Trái phiếu chính quyền địa phương được chính quyền địa phương phát hành. Các tỉnh thành được phép phát hành đến 30% tổng nhu cầu chi tiêu và phải được chính phủ cho phép phát hành trái phiếu. Số trái phiếu này được phát hành thông qua các kênh đấu giá, bảo lãnh và đại lý phát hành. Tuy nhiên, tính thanh khoản của loại trái phiếu này rất thấp.

Trái phiếu doanh nghiệp

Các DN phát hành bao gồm các DN nhà nước đang thực hiện CPH, hay các tổng công ty, tập đoàn kinh tế lớn. Số trái phiếu này được phát hành thông qua kênh đấu giá, bảo lãnh và môi giới. Theo Nghị định số 120/CP ngày 17-9-1994 (về phát hành cổ phiếu, trái phiếu DN nhà nước) của Chính phủ, trái phiếu công ty được pháp luật Việt Nam thừa nhận.

Đây là một kênh huy động vốn cho DN vì có thể chủ động về lãi suất và kỳ hạn trái phiếu. Ngoài kênh huy động vốn, đây còn là kênh đầu tư cho các nguồn tiền nhàn rỗi trong dân chúng. Nếu như vay vốn ngân hàng hay tín dụng nhà nước, DN hoàn toàn bị động bởi còn phải chờ để xét duyệt, cộng với thời gian vay không dài và các tổ chức tín dụng cũng bị hạn chế lượng được cho vay vào một DN. Với kênh huy động vốn bằng trái phiếu, DN không sợ bị chia sẻ quyền điều hành DN hay bị thao túng bởi các cổ đông bên ngoài như phát hành cổ phiếu. DN cũng không phải chia sẻ lợi nhuận cho các cổ động bằng cổ tức cao khi DN kinh doanh quá tốt mà lợi tức bị chia sẻ chỉ trong phạm vi lãi suất được định khi phát hành. Trái phiếu DN luôn được xem là một kênh huy động vốn hữu hiệu mà trên thế giới rất được ưa dùng. Kênh huy động vốn bằng trái phiếu là một điểm tựa hay một lợi thế lớn cho các DN trong nước đủ sức cạnh tranh với các DN nước ngoài khi chúng ta đã chính thức gia nhập WTO.

Năm 2006, được đánh giá là một dấu mốc mới cho thị trường trái phiếu DN khi Nghị định 52/CP về phát hành trái phiếu DN được ban hành. Nghị định 52 cho phép DN phát hành trái phiếu theo hình thức riêng lẻ nhằm thực hiện các dự án đầu tư, cơ cấu lại các khoản vay trung và dài hạn, tăng quy mô hoạt động của DN. Chủ thể phát hành trái phiếu DN được mở rộng hơn sang công ty trách nhiệm hữu hạn, CTCP và DN có vốn ĐTNN. Bên cạnh đó, điều kiện để phát hành cũng rất cởi mở: thời gian hoạt động tối thiểu một năm, năm liền trước năm phát hành phải kinh

doanh có lãi và báo cáo tài chính phải được kiểm toán. Năm 2006, hàng loạt DN phát hành trái phiếu với quy mô lớn. Tổng giá trị phát hành năm 2006 lên đến 7.000 tỷ đồng. Trong đó, riêng EVN phát hành 5.000 tỷ đồng; Vinashin 800 tỷ đồng và Sông Đà 300 tỷ đồng.

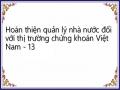

200,000

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

2005 2006 2007 2008 2009 2010

Giá tr? giao d?ch

Hình 2.1: Giá trị giao dịch trái phiếu niêm yết trên SGDCK Hà Nội năm 2005-2010. Đơn vị tính: tỷ đồng

Nguồn: hnx.vn

2.1.2.2. Thị trường cổ phiếu niêm yết

Phiên giao dịch đầu tiên của thị trường cổ phiếu ngày 28-7- 2000, chỉ có hai loại cổ phiếu được niêm yết là SAM (của CTCP Cáp và vật liệu viễn thông) và REE (của CTCP Cơ điện lạnh) với sự mất cân đối nghiêm trọng giữa cầu và cung (tổng khối lượng đặt mua là 335.500 cổ phiếu, khối lượng chào bán chỉ là 4.200 cổ phiếu), tổng giá trị giao dịch phiên này là 70,4 triệu đồng.

Trong giai đoạn từ 2000-2005, TTGDCK Tp. Hồ Chí Minh là thị trường giao dịch thứ cấp, chính thức và có sự quản lý, duy nhất của Việt Nam. Nhìn chung, trong giai đoạn này, giao dịch cổ phiếu còn rất khiêm tốn. Giá trị giao dịch bình quân ngày trong một năm tính tại thời điểm tháng 5 năm 2005 là 3.913 triệu VND (0,248 triệu đô la Mỹ) đối với cổ phiếu. Cuối năm 2005, sau khi TTGDCK Hà Nội đi vào hoạt động, tổng số lượng các CTNY trên cả hai thị trường là 44 công ty với tổng giá trị niêm yết là 4,94 nghìn tỷ đồng.

Kể từ năm 2006 trở lại đây, TTCK Việt Nam chứng kiến sự đổi thay đáng ngạc nhiên. Thị trường đã có sự phát triển mạnh mẽ và liên tục. Cho tới thời điểm tháng 12/2009, đã có tổng cộng 480 DN niêm yết cổ phiếu trên cả hai SGDCK và 4 chứng chỉ quỹ, tổng giá trị niêm yết cổ phiếu đạt 85,09 nghìn tỷ đồng, gấp 17 lần so với cuối năm 2005, chiếm 40% GDP năm 2008.

TTCK đã có sự tăng trưởng không chỉ về quy mô niêm yết mà kể cả tính thanh khoản của thị trường. Nếu như năm 2005, bình quân có 667.600 cổ phiếu được giao dịch một phiên, thì năm 2006, con số này tăng lên 2,6 triệu đơn vị (tăng 3,93 lần) và tăng lên 9,79 triệu và 18,07 triệu trong hai năm sau đó. Riêng 5 tháng đầu năm 2009, khối lượng cổ phiếu giao dịch được duy trì ở mức cao, 37.15 triệu đơn vị/phiên. Tốc độ luân chuyển thị trường trong giai đoạn này liên tục tăng từ 0.43 lần năm 2006 lên 0.64, 0.68 lần trong 2 năm sau đó.

Sau hai năm gần như đứng đầu thế giới về tốc độ tăng trưởng, kết thúc năm 2008, chỉ số VN- Index và HNX- Index cùng giảm gần 70% so với đầu năm, một mức sụt giảm chưa từng có trong lịch sử hơn 8 năm hoạt động, thuộc nhóm chỉ số giảm mạnh nhất trên thế giới. Có khá nhiều nguyên nhân dẫn tới sự tuột dốc của thị trường nhưng nguyên nhân quan trọng nhất là sự tăng trưởng nóng của các cổ phiếu trong hai năm trước đó, ảnh hưởng của cuộc khủng hoảng tài chính thế giới 2008 và lượng cung lớn hàng hoá cho thị trường với chất lượng chưa được kiểm soát chặt chẽ. Thị trường đã dần hồi phục kể từ cuối tháng 2/2009 với giá trị giao dịch bình quân phiên hiện đang được duy trì ở mức cao nhất từ trước tới nay. Tổng giá trị vốn hóa thị trường tính đến ngày 15/9/2009 đạt 606 ngàn tỷ VND (HOSE: 487.606.000.000 VND, HNX: 118.077.326.034 VND), chiếm khoảng 42% GDP năm 2008.

Có thể bạn quan tâm!

-

Về Xây Dựng Và Hoàn Thiện Khuôn Khổ Luật Pháp Xây Dựng Và Ban Hành Luật Ck

Về Xây Dựng Và Hoàn Thiện Khuôn Khổ Luật Pháp Xây Dựng Và Ban Hành Luật Ck -

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 9

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 9 -

Thực Trạng Phát Triển Thị Trường Trái Phiếu

Thực Trạng Phát Triển Thị Trường Trái Phiếu -

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 12

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 12 -

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 13

Hoàn thiện quản lý nhà nước đối với thị trường chứng khoán Việt Nam - 13 -

Thành Tựu Trong Xác Định Mục Tiêu, Xây Dựng Chiến Lược Và Kế Hoach Phát Triển Ttck

Thành Tựu Trong Xác Định Mục Tiêu, Xây Dựng Chiến Lược Và Kế Hoach Phát Triển Ttck

Xem toàn bộ 245 trang tài liệu này.

450,000

400,000

350,000

300,000

250,000

200,000

150,000

100,000

50,000

0

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

Hình 2.2: Giá trị GDCK (cổ phiếu, chứng chỉ quỹ, trái phiếu) niêm yết trên SGDCK Tp Hồ Chí Minh năm 2000-2010. Đơn vị tính: tỷ đồng

Nguồn: hsx.vn

Tính trong cả năm 2009, giá trị giao dịch toàn thị trường trên HOSE là

423.299 tỷ đồng với 10.432 triệu cổ phiếu được chuyển giao, tính trung bình một cổ phần được giao dịch ở mức giá 40.577 đồng, trong khi năm 2008 mức giá này là 41.823 đồng. Tương tự trên sàn Hà Nội tổng giá trị giao dịch là 197.524 tỷ với 5.765 triệu đơn vị được chuyển giao tương đương với mức giá trung bình 34.263 đồng so với năm 2008 là 37.310 đồng.

Với giá trị giao dịch đạt 423.299 tỷ đồng trong 251 phiên giao dịch trong năm 2009, tính trung bình giao dịch mỗi phiên tại sàn HOSE đạt 1.686 tỷ đồng, trong khi con số này cả năm 2008 là 502 tỷ đồng.

Tại sàn HNX giá trị giao dịch trung bình mỗi phiên là 787 tỷ đồng trong khi năm 2008 là 230 tỷ đồng.

Bảng 2. 1: Thống kê thị trường 2006-2010

2007 | 2008 | 2009 | 2010 * | |

HOSE | ||||

Tổng khối 547,746,220 | 1,836,320,594 | 3,153,555,778 | 11,277,489,471 | 11,666,679,269 |

lượng giao | ||||

dịch (cổ | ||||

phiếu) | ||||

Tổng giá 33,771 | 195,194 | 127,553 | 422,461 | 375,436 |

trị giao

dịch (tỷ VND)

633 | 927 | 314 | 495 | 479 | |

Số lượng | 86 | 123 | 155 | 203 | 280 |

DN NY Tổng vốn | 157.967 | 364.425 | 169.346 | 494.072 | 582,523 |

hóa (tỷ VND) | |||||

HNX Tổng khối | 31,021,750 | 354,000,255 | 1,500,927,170 | 5,509,202,867 | 8,585,875,704 |

lượng giao dịch (cổ phiếu) Tổng giá | 1,070 | 32,192 | 55,510 | 222,380 | 236,932 |

trị giao dịch (tỷ VND) HNXIndex | 243 | 324 | 105 | 168 | 113 |

Số lượng | 101 | 128 | 184 | 259 | 342 |

DNNY Tổng vốn | 73.189 | 129.000 | 50.428 | 125.450 | 143,578 |

hóa (tỷ VND) |

Nguồn: StoxPlus

* Dữ liệu thống kê đến hết 29/12/2010

2.1.3. Nhận xét về sự phát triển TTCK Việt Nam trong thời gian qua

2.1.3.1. Những thành tựu đạt được

Thứ nhất, đẩy mạnh việc thu hút vốn đầu tư và nâng cao hiệu quả sử dụng vốn trong nền kinh tế quốc dân. Với tổng vốn hoá thị trường chiếm 43% GDP năm 2007, TTCK Việt Nam¯ trở thành một kênh dẫn vốn quan trọng, góp phần giảm tải cho thị trường tiền tệ đang vận hành hết công suất và tiến đến trở thành công cụ huy động vốn chủ yếu cho nền kinh tế quốc dân.

Hình 2.3: Số tài khoản giao dịch

Nguồn: UBCKNN, Chiến lược phát triển TTCK Việt Nam giai đoạn 2010-2010.

Đến hết năm 2009, có trên 800.000 tài khoản giao dịch; tính đến 30/11/2010 tổng cộng có hơn 1 triệu tài khoản (tăng 24% so với năm 2009), trong đó nhà đầu tư có tổ chức là hơn 4 nghìn tài khoản và nhà đầu tư cá nhân là 996 nghìn tài khoản.

Hình 2.4: Quy mô mua ròng của vốn ngoại trên hai sàn chứng khoán năm 2010 (không tính trái phiếu). Nguồn: UBCKNN

Thứ hai, làm gia tăng tiềm lực và uy tín của các CTNY. Sau thời gian niêm yết, đăng ký giao dịch trên TTCK, các CTNY đều có kết quả kinh doanh khả quan, các chỉ tiêu doanh thu và lợi nhuận tăng trưởng khá.

Thứ ba, góp phần tạo sự thành công của chương trình CPH DN nhà nước kết nối với niêm yết và đăng ký giao dịch. Sự góp mặt trên sàn giao dịch của hàng loạt công ty có quy mô lớn, thương hiệu mạnh trong các lĩnh vực kinh doanh bất động sản, khai thác khoáng sản, dầu khí... và các đợt IPO của các công ty bảo hiểm, ngân hàng đã chứng tỏ sự thu hút của TTCK càng tăng.

Thứ tư, tạo điều kiện nâng cao trình độ quản lý, điều hành hoạt động nghiệp vụ chuyên môn trong lĩnh vực CK. Việc cải tiến phương pháp trong thực hành nghiệp vụ chuyên môn đã có tác động mạnh mẽ và trực tiếp tới việc nâng cao chất lượng phục vụ toàn thị trường.