Do đó, dự báo lãi suất trung bình năm 2014 mà công ty phải trả sẽ ở mức 9%.

Với lượng nợ ngắn hạn giảm đi 10.075 triệu đồng, tương ứng công ty sẽ tiết kiệm được 1 khoản chi phí lãi vay là: 10.075 x 9% = 907 triệu đồng.

5.4.2. Điều chỉnh báo cáo kết quả kinh doanh lần 1:

Bảng 5.15: Báo cáo kết quả kinh doanh điều chỉnh lần 1 CTCP Nam Việt năm 2014

Đvt: triệu đồng

Năm 2014 | Điều chỉnh | Năm 2014 | ||

1 | Doanh thu | 200.182 | 200.182 | |

2 | Giá vốn hàng bán | 162.397 | 162.397 | |

3 | Lợi nhuận gộp | 37.785 | 37.785 | |

4 | Doanh thu HĐTC | 1.235 | 1.235 | |

5 | Chi phí tài chính - Trong đó: CP lãi vay | 5.203 4.887 | 4.296 3.980 | |

6 | Chi phí bán hàng | 6.800 | 6.800 | |

7 | Chi phí quản lý doanh nghiệp | 10.696 | 10.696 | |

8 | Lợi nhuận khác | 358 | 358 | |

9 | Tổng lợi nhuận kế toán trước thuế | 16.679 | 17.586 | |

10 | Thuế TNDN (25%) | 4.170 | 4.397 | |

11 | Lợi nhuận ròng | 12.509 | 13.190 | |

12 | Cổ tức | 7.200 | 7.200 | |

13 | Lợi nhuận giữ lại | 5.309 | 5.990 |

Có thể bạn quan tâm!

-

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013 -

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown -

Kết Quả Các Tham Số Hồi Quy Đơn Biến Của Mô Hình Chi Phí Quản Lý Doanh Nghiệp

Kết Quả Các Tham Số Hồi Quy Đơn Biến Của Mô Hình Chi Phí Quản Lý Doanh Nghiệp -

Phân tích và hoạch định tài chính công ty cổ phần Nam Việt (NAVIFICO) - 13

Phân tích và hoạch định tài chính công ty cổ phần Nam Việt (NAVIFICO) - 13

Xem toàn bộ 111 trang tài liệu này.

5.4.3. Điều chỉnh bảng cân đối kế toán lần 3:

Bảng 5.16: Bảng cân đối kế toán dự toán điều chỉnh lần 3 CTCP Nam Việt năm 2014

Đvt: triệu đồng

Lần hai | Thay đổi | Lần ba | |

Nợ và vốn chủ sở hữu | |||

Vay ngắn hạn | 50.371 | 50.371 | |

Phải trả người bán | 16.015 | 16.015 | |

Người mua trả tiền trước | 1.001 | 1.001 | |

Thuế & các khoản phải nộp | 2.002 | 2.002 | |

Phải trả người lao động | 4.004 | 4.004 | |

Phải trả khác | 10.009 | 10.009 | |

Tổng nợ ngắn hạn | 83.401 | 83.401 | |

Nợ dài hạn | 795 | 795 | |

Tổng nợ | 84.196 | 84.196 | |

Vốn chủ sở hữu | 80.000 | 80.000 | |

Cổ phiếu quỹ | |||

Quỹ đầu tư phát triển | 9.384 | (*) | 9.438 |

Quỹ dự phòng tài chính | 2.703 | (*) | 2.717 |

Lợi nhuận sau thuế chưa phân phối | 9.397 | (*) | 10.010 |

Tổng vốn chủ sở hữu | 101.484 | 102.165 | |

Tổng nguồn vốn | 185.680 | 186.361 | |

Lượng vốn thừa | 680 |

Khoản mục Lợi nhuận chưa phân phối:

- Trích lập quỹ:

Quỹ đầu tư và phát triển: được trích lập từ 8% từ lợi nhuận sau thuế Quỹ dự phòng tài chính: được trích lập từ 2% từ lợi nhuận sau thuế

- Mức chi cổ tức năm 2014: 9%

Với mức lợi nhuận sau thuế là 13.190 triệu đồng đã dự báo ở bảng 5.15, cụ thể sẽ được sử dụng như sau:

- Trích lập quỹ:

Quỹ đầu tư và phát triển: 8% x 13.190 = 1.055 triệu đồng Quỹ dự phòng tài chính: 2% x 13.190 = 264 triệu đồng

- Cổ tức: 7.200 triệu đồng

Tổng số tiền phải sử dụng: 7.200 + 1.055 + 264 = 8.519 triệu đồng

Vì vậy khoản mục Lợi nhuận chưa phân phối sẽ được bổ sung thêm, tương ứng khoản mục này tăng 4.671 triệu đồng thành 10.010 triệu đồng

5.4.4. Dự kiến phân bổ vốn thừa và dự báo Bảng cân đối kế toán lần 4:

Với lượng vốn thừa ít, ở mức 680 triệu đồng, công ty có thể xử lý bằng cách nhập quỹ tăng tiền mặt nhằm tăng khả năng thanh khoản.

Bảng 5.17: Bảng cân đối kế toán dự toán điều chỉnh lần 4 CTCP Nam Việt năm 2014

Đvt: triệu đồng

Lần ba | Điều chỉnh | Lần bốn | ||

Tài sản | ||||

Tiền & tương đương tiền | 2.002 | + 680 | 2.682 | |

Khoản phải thu | 48.044 | 48.044 | ||

Hàng tồn kho | 86.078 | 86.078 | ||

TS ngắn hạn khác | 4.004 | 4.004 | ||

Tổng TSNH | 140.127 | 140.808 | ||

TSCĐ ròng | 33.991 | 33.991 | ||

Đầu tư tài chính dài hạn | 11.498 | 11.498 | ||

TSDH khác | 64 | 64 | ||

Tổng tài sản | 185.680 | 186.361 | ||

Nợ và vốn chủ sở hữu | ||||

Vay ngắn hạn | 50.371 | 50.371 | ||

Phải trả người bán | 16.015 | 16.015 | ||

Người mua trả tiền trước | 1.001 | 1.001 | ||

Thuế & các khoản phải nộp | 2.002 | 2.002 | ||

Phải trả người lao động | 4.004 | 4.004 | ||

Phải trả khác | 10.009 | 10.009 | ||

Tổng nợ ngắn hạn | 83.401 | 83.401 | ||

Nợ dài hạn | 795 | 795 | ||

Tổng nợ | 84.196 | 84.196 | ||

Vốn chủ sở hữu | 80.000 | 80.000 | ||

Cổ phiếu quỹ | ||||

Quỹ đầu tư phát triển | 9.438 | 9.438 | ||

Quỹ dự phòng tài chính | 2.717 | 2.717 | ||

Lợi nhuận sau thuế chưa phân phối | 10.010 | 10.010 | ||

Tổng vốn chủ sở hữu | 102.165 | 102.165 | ||

Tổng nguồn vốn | 186.361 | 186.361 | ||

Lượng vốn thừa | 680 | 0 | ||

5.5. KẾT QUẢ DỰ TOÁN HOÀN CHỈNH:

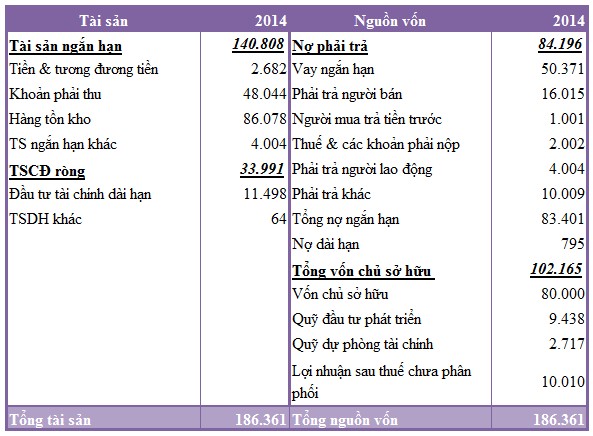

Bảng 5.18: BẢNG CÂN ĐỐI KẾ TOÁN DỰ TOÁN 31/12/2014

Công ty cổ phần Nam Việt Navifico Đvt: triệu đồng

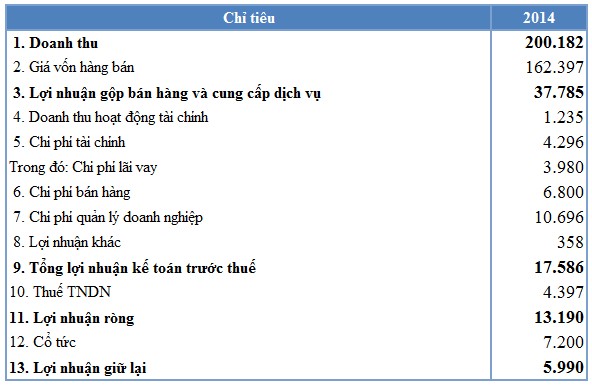

Bảng 5.19: BẢNG BÁO CÁO THU NHẬP DỰ TOÁN 2014

Công ty cổ phần Nam Việt Navifico Đvt: triệu đồng

5.6. ĐÁNH GIÁ TÌNH HÌNH TÀI CHÍNH CỦA CTCP NAM VIỆT SAU KHI HOẠCH ĐỊNH:

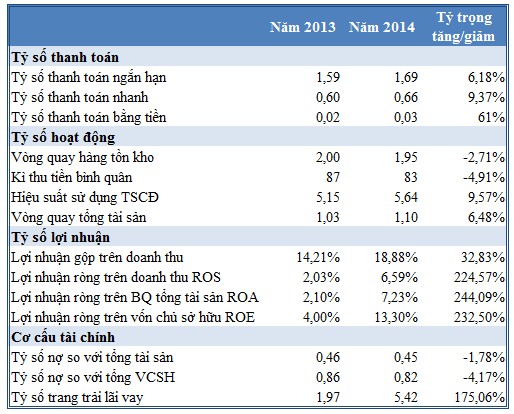

Bảng 5.20: Bảng tổng hợp các tỷ số của CTCP Nam Việt 2014

Điểm mạnh:

Qua bảng tổng hợp trên có thể nhận thấy khả năng thanh toán nợ của CTCP Nam Việt năm 2014 đã có sự gia tăng. Tuy mức tăng không cao nhưng vẫn cho thấy công ty đủ đảm bảo cho các khoản nợ ngắn hạn và khả năng này đã được cải thiện tương đối tốt trong năm 2014.

Kì thu tiền BQ giảm đi cho thấy tốc độ thu hồi nợ đồng thời cũng đã tốt lên..

Hiệu suất sử dụng TSCĐ và vòng quay Tổng tài sản đều tăng cho thấy hiệu quả sử dụng tài sản của Navifico năm này hiệu quả cao hơn năm trước, công ty cũng có sự đầu tư tài sản mở rộng quy mô sản xuất

Điểm yếu:

Tỷ số lợi nhuận ròng trên doanh thu ROS đã tăng thành 6,59% tức là cứ mỗi 100 đồng tài sản sẽ tạo ra 6,59 đồng lợi nhuận cho cổ đông. So với mức 2,03% năm 2013 có thể thấy năm 2014, ROA của công ty đã cải thiện khá nhiều. Tương tự đối với tỷ số ROE. Điều này cho thấy sự đầu tư có hiệu quả của công ty.

Cuối cùng là thông số nợ trên tổng VCSH đã từ 86% giảm còn 82% cho thấy công ty đang hướng tới 1 cơ cấu tài chính ổn định và an toàn hơn.

Kết quả hoạch định năm 2014 đã cho thấy một kết quả có phần lạc quan và tích cực hơn đối với CTCP Nam Việt. Tuy tình hình vĩ mô vẫn diễn biến phức tạp làm mức tăng doanh thu không lý tưởng nhưng với kết quả này có thể thấy CTCP Nam Việt vẫn là công ty có tiềm năng phát triển tốt với chính sách đầu tư, quản lý hiệu quả của bộ máy lãnh đạo.

Chương 6

NHẬN XÉT, ĐÁNH GIÁ VÀ KIẾN NGHỊ

6.1. NHẬN XÉT – ĐÁNH GIÁ

Phân tích báo cáo tài chính của công ty cổ phần Nam Việt qua các năm 2010 – 2013 ta thấy rằng công ty có cấu trúc tài sản và nguồn vốn khá phù hợp, khi tài sản ngắn hạn được tài trợ bằng toàn bộ nợ ngắn hạn và một phần vốn chủ sở hữu, cũng như tài sản dài hạn được tài trợ bằng toàn bộ nợ dài hạn và phần lớn còn lại từ vốn chủ sở hữu.

![]() Kết cấu tài sản:

Kết cấu tài sản:

Nhìn tổng quan về tài sản, ta thấy tài sản tăng lên qua các năm chủ yếu là do tăng các khoản phải thu dài hạn tăng, hàng tồn kho và 1 phần nhỏ tài sản cố định. Những tài khoản có tính thanh khoản cao như tiền và các khoản tương đương tiền lại có xu hướng giảm đáng kể, và tỷ trong cũng khá thấp. Điều này cho thấy công ty đang sử dụng khá hiệu quả tài sản, tuy nhiên sẽ gặp bất lợi trong việc đảm bảo khả năng thanh toán nhanh. Những tài sản có tính thanh khoản thấp như hàng tồn kho lại tăng với tốc độ khá nhanh do tình hình kinh tế khó khăn, tổng cầu giảm nên gây bất lợi khá nhiều cho công ty. Còn đối với các khoản phải thu tuy có biến động qua các năm, nhưng vòng quay khoản phải thu vẫn tăng, chứng tỏ công ty có chính sách bán chịu hiệu quả. Tài sản cố định tăng qua các năm, tỷ suất lợi nhuận trên vốn đầu tư được giữ ổn định cho thấy công ty sử dụng vốn tương đối hiệu quả, chú trọng đầu tư thêm cơ sở vất chất và khá ổn định qua các năm.

![]() Kết cấu nguồn vốn:

Kết cấu nguồn vốn:

Nhìn vào cơ cấu nguồn vốn, ta thấy vốn chủ sở hữu và nợ phải trả đang có xu hướng chiếm tỷ trọng như nhau trong tổng nguồn vốn, cho thấy công ty đang có sự thây đổi về cơ cấu tài chính. Tuy nhiên mức độ nợ cao sẽ gây khó năng cho khả năng tự chủ tài chính và mức độ độc lập của công ty với các chủ nợ.

Từ báo cáo thu nhập ta thấy rằng tình hình doanh thu của công ty vẫn tăng qua 3 năm nhưng bên cạnh đó giá vốn hàng bán cùng các chi phí cũng tăng lên cho thấy một phần doanh thu gia tăng là do chi phí qua các năm liên tục tăng nhanh, dẫn đến giá bán sản phẩm cũng tăng theo. Nhìn chung khi doanh nghiệp quản lý tốt các chi phí thì lợi nhuận doanh nghiệp tăng cao. Thông qua báo cáo thu nhập ta cũng thấy rằng trên 85% nguồn thu nhập chính của công ty có lợi nhuận từ hoạt động kinh doanh cho thấy